-

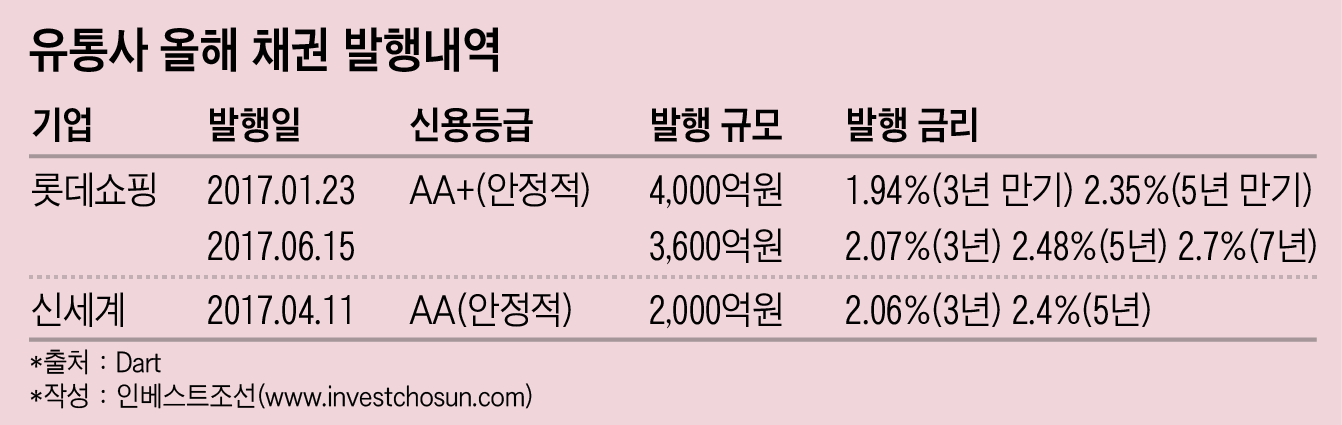

신세계에 이어 롯데쇼핑까지, 대형 유통사들이 회사채 시장에서 무리 없이 대규모 자금을 확보 중이다. 그러나 이면을 들여다보면 긍정적인 신호만 있는 것은 아니다. 투자자들이 과거보다 높은 금리를 요구하면서 실제 발행 금리가 예년보다 대폭 상승했기 때문이다. 대형 유통사들에 대한 투자자들의 시선이 더 깐깐해지고 있다.

롯데쇼핑은 지난 8일 진행된 2000억원 규모 회사채 수요예측을 성공적으로 마쳤다. 총 6900억원 규모의 기관 투자자금을 만기별(3년·5년·7년)로 골고루 끌어모았다. 저금리 기조 장기화로 발행이 쉽지 않았던 장기물에도 1700억원어치의 투자 자금이 몰렸다. 지난 4월 1500억원 모집에 5000억원이 넘는 기관 수요가 몰린 신세계에 이어 대형 유통사의 회사채 흥행이 이어진 셈이다.

한 대형증권사 관계자는 "국민연금이 대거 참여했고 보험사와 자산운용사가 각각 장기물·단기물 위주로 투자를 진행한 결과"라고 설명했다.

수급 여건도 어느 때보다 좋았다. 한 증권업계 관계자는 "기본적으로 투자 수요가 공급보다 훨씬 더 풍부하다는 전제 하에 회사채 발행이 이뤄지고 있다"라며 "산업별로 회사채 투자 선호도가 조금씩 갈리고 있을 뿐"이라고 언급했다.

-

표면적으로는 롯데쇼핑의 회사채 수요예측은 흥행했지만, 속사정은 다르다. 발행 금리가 예상보다 높은 수준에서 결정됐다. 이번 롯데쇼핑의 채권 발행 금리는 만기별 개별민평(민간채권평가사들이 집계한 금리 평균)보다 7bp(1bp=0.01%포인트), 10bp, 7bp 가산된 수준에서 확정됐다.

박진영 HMC투자증권 연구원은 "현재 롯데쇼핑 개별민평 자체가 등급 평균보다 높은 수준"이라며 "최대 10bp까지 더해지며 사실상 롯데쇼핑 신용등급(AA+)보다 1~2단계 낮은 AA, 또는 AA- 등급의 금리로 자금을 조달한 것이나 마찬가지"라고 밝혔다.

투자자들은 이전부터 유통사 회사채 금리에 대해 어느 정도 불만을 품어 왔다. 이익 창출 규모가 유사한 다른 업종에 비해 유통사 채권의 투자 수익률이 높지 않았던 탓이다. 여기에 중국의 사드 보복 문제가 완전히 해소되지 않고, 업황 침체 역시 계속되자 롯데쇼핑의 신용등급 하락 가능성이 발행 금리에 반영됐다는 분석이 나온다.

또 다른 크레딧 애널리스트는 "유통사 채권은 투자자들이 오래전부터 선호하던 채권이지만 과거에 비해 투자 매력도가 떨어진 게 사실"이라고 말했다.

-

이런 기조는 하반기 발행에 나서는 대형 유통사들에 영향을 끼칠 전망이다. 올해 하반기 신세계·이마트 등이 대규모 회사채 만기를 맞는다.

올 상반기 한 차례 채권 발행을 무사히 마친 신세계는 롯데쇼핑과 달리 규제 이슈가 자금 조달에 부정적 영향을 끼칠 가능성이 있다. 회사는 복합쇼핑몰 규제 강화와 지속적으로 언급되는 투자 부담 확대에 따른 신인도 저하 가능성을 고려해 자금 조달 전략을 수립할 것으로 보인다.

한 회사채 시장 관계자는 "이미 등급이 한 단계 하락한 신세계의 경우 회사채 투자자들의 선호도가 롯데쇼핑보다 낮을 수 있다"라며 "현 수급 여건상 시장에서 충분히 소화는 가능하겠지만, 롯데쇼핑처럼 투자자들이 이전보다 높은 금리를 요구할 전망"이라고 말했다.

-

[인베스트조선 유료서비스 2017년 06월 09일 17:54 게재]

'AA+' 롯데쇼핑 채권 금리…AA·AA- 등급 수준에서 결정

사드 여파·업황 침체 등 반영

하반기 유통사 회사채 발행에 영향 줄듯

사드 여파·업황 침체 등 반영

하반기 유통사 회사채 발행에 영향 줄듯