-

KB증권이 2분기에만 3조원 이상의 회사채 발행을 주관하며 2위 NH투자증권과의 격차를 벌였다. 전년과 비교해 상위권 증권사 순위에는 큰 변동이 없는 가운데 미래에셋대우가 조금씩 힘을 내고 있다.

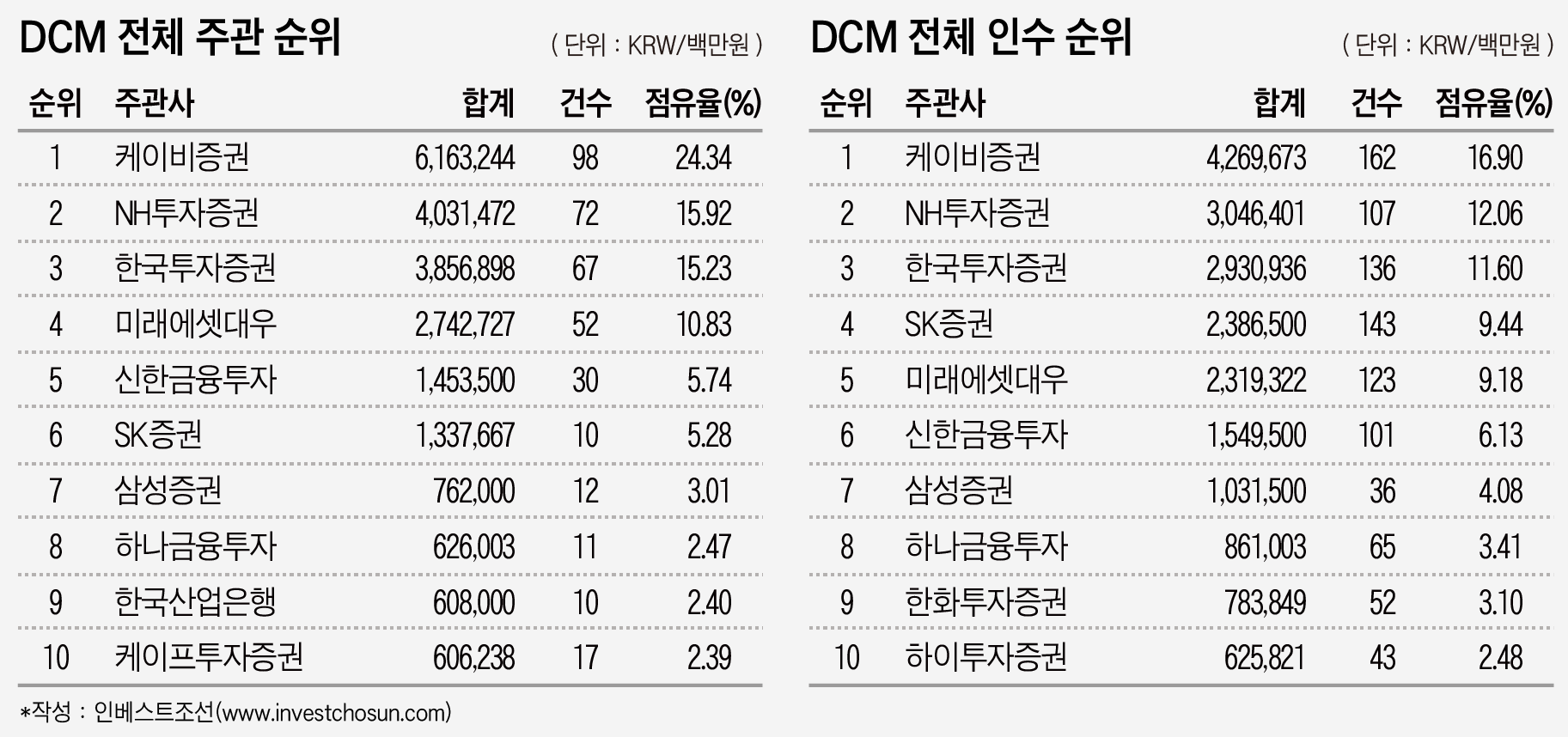

인베스트조선이 집계한 리그테이블에 따르면 2017년 상반기까지 발행된 회사채(여신전문금융회사채권·일괄신고 제외) 및 자산유동화증권(ABS) 발행규모는 25조3248억원으로 집계됐다. 전년 같은 기간과 비교하면 3조원가량 늘었다.

1분기까진 KB증권과 NH투자증권은 회사채 주관 실적에서 호각세를 보였지만, 2분기가 끝나자 그 격차는 2조원 이상으로 벌어졌다. KB증권은 상반기에 총 6조1632억원어치의 회사채를 주관, 점유율 24%를 넘기며 1위 자리를 공고히 했다. 전년 같은 기간과 비교해도 1조원 이상을 주관했다.

-

KB증권은 ABS 주관 1위 자리를 지키는 가운데 일반회사채 주관 실적에서도 NH투자증권을 앞섰다 SK텔레콤, 한국수력원자력, 한국동서발전 등 AAA기업의 회사채 발행에 나섰고 롯데쇼핑, 호텔롯데, 롯데렌탈 등 롯데 계열사 발행도 도맡았다.

NH투자증권은 일반 회사채 중심으로 4조원의 주관 실적을 기록했다. 몇몇 회사를 제외하곤 대부분 AA급 이상의 우량 회사채 위주로 취급하는 특징을 이어갔다. 한국투자증권은 3조8569억원어치의 회사채 주관 실적을 기록했다.

미래에셋대우는 이전에 비해 힘을 내는 모습이다. 상반기까지 총 2조7427억원어치의 회사채를 주관했는데 전년 동기 대비 5000억원가량 늘었고 점유율은 10%를 넘겼다. 일반 회사채 주관 4위, ABS 주관 3위 등 고른 성적을 거두고 있다.

-

상반기 회사채 시장에선 LG그룹과 SK그룹, 롯데그룹이 2조원 이상을 발행하며 빅이슈어(Big Issuer) 역할을 맡았다. 5년만에 회사채 시장에 귀환한 LG화학은 한번에 8000억원을 조달하며 단일기업으로는 최대 규모의 회사채를 발행했다. SK그룹에선 SK㈜가 두 차례에 걸쳐 8000억원어치의 회사채를, 롯데그룹에선 롯데렌탈이 5900억원어치를 발행했다. 그밖에 한국전력공사 자회사들, 현대자동차그룹, CJ그룹, 각각 1조원 이상의 자금을 회사채 시장에서 조달했다.

상반기에는 저금리 기조와 풍부한 유동성에 힘입어 선제적 조달이 이뤄졌다는 평가를 받았다. 특히 발행을 주도한 기업들을 살펴보면 발전회사, 석유화학사, 지주회사 등 규제 및 업황 등 각각의 이슈가 있는 기업들이다. 다만 하반기에는 국내외 시장 전반의 불확실성이 커지면서 이 추세가 이어지긴 어려워 보인다.

-

[인베스트조선 유료서비스 2017년 06월 28일 14:28 게재]

[DCM 리그테이블]

[2017년 상반기 집계][회사채 주선 순위]

KB증권, 2분기에만 3조원 이상 주관하며 점유율 25% 육박

LG화학, 5년만에 귀환…8000억 조달

[2017년 상반기 집계][회사채 주선 순위]

KB증권, 2분기에만 3조원 이상 주관하며 점유율 25% 육박

LG화학, 5년만에 귀환…8000억 조달