-

미국 사모펀드(PEF) 운용사 칼라일그룹(The Carlyle Group)이 시스템보안업체 ADT캡스의 매각을 준비하고 있다. 매각에 성공해 그간 저조했던 한국 내 투자 실적(track record)을 개선할 수 있을지가 관심사다.

다만 이를 바라보는 업계의 시선에는 의문이 남아 있다. 일단 ADT캡스라는 매물에 대한 평가가 엇갈린다. 시장 지위가 안정적이고 현금흐름이 꾸준하다는 장점은 여전하지만, 칼라일그룹이 경영권을 보유했던 지난 2년 간 '달라진 점이 없다'는 평가다. 인수전 흥행을 위해서는 '마케팅'에 주력해야 할 것이라는 관측도 나온다.

칼라일그룹은 그간 꾸준히 SK그룹에 ADT캡스 매각 가능 여부를 타진하고 협상을 진행해왔다. 하지만 가격을 두고 이견이 적지 않은 것으로 전해진다. 이와 별도로 수요 조사(tapping) 과정에서는 SK 이외에 LG유플러스ㆍ태광(티브로드) 등도 관심을 보였으나 협상 단계에서 결렬됐다는 전언이다.

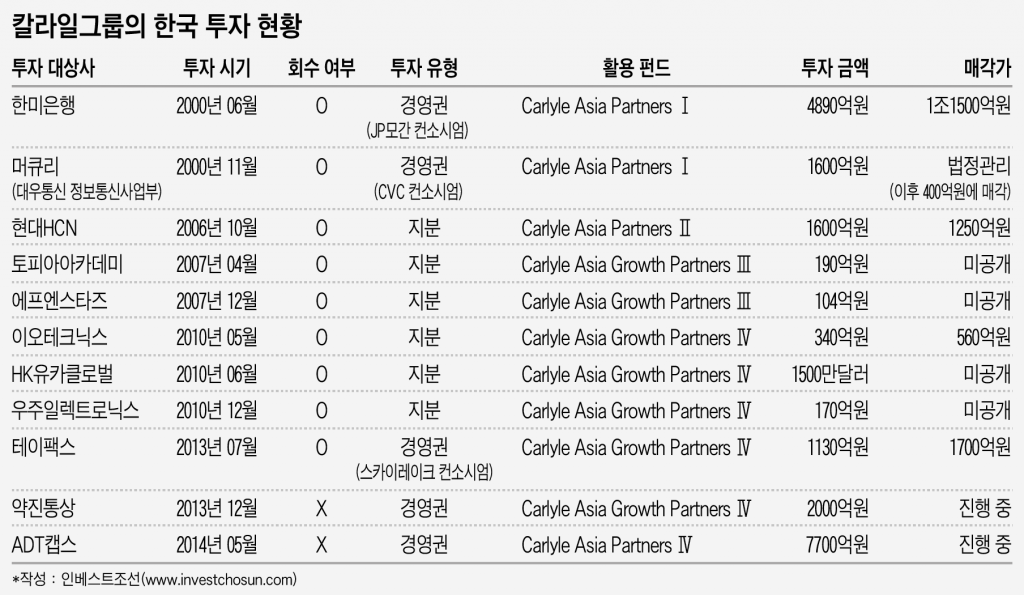

칼라일그룹은 ADT캡스의 매각가로 3조원 가량을 원하는 것으로 알려지고 있다. 2016년 상각 전 영업이익(EBITDA) 2524억원에 약 12배의 가치 평가 배수(EV/EBITDA multiple)를 적용한 가격이자 3년 전 인수가(2조650억원)보다 1조원가량 높은 금액이다. 비싸다는 평가가 나오지만, '눈높이'를 낮추기도 어려운 상황이다. 세계적 명성에 걸맞지 않게 앞선 투자에서 잇따라 '쓴 맛'을 봤기 때문이다.

-

◆ADT캡스 매각 흥행, 칼라일 아시아 4호ㆍ그룹 2인자 명성과도 연계

한때 칼라일그룹의 명성은 국내에서도 쟁쟁했다. 2000년 아시아 1호 펀드로 한미은행을 인수, 이후 7000억원이 넘는 차익을 남기고 매각한 기록이 있다. 하지만 이 대박의 주역들인 김병주 회장 등은 2005년 MBK파트너스를 설립하면서 전부 독립하고 나왔다.

이들이 빠진 이후 칼라일그룹은 한국에서 힘을 쓰지 못했다. 권준일 대표 재직 당시인 2006년 약 1600억원을 현대HCN에 투자했다가 작년 말까지 총 1250억원을 건졌다. 한화그룹으로 자리를 옮긴 김용현 상무 재직 당시에는 금호렌터카ㆍ바이더웨이 인수 등을 추진하다가 역시 뜻을 이루지 못했다.

2011년 어피니티 출신 이상현 대표가 합류한 이후에도 대우인터내셔널(현 포스코대우)의 교보생명 지분 24%ㆍ㈜LIG의 LIG넥스원 지분 49%(이상 2012년)ㆍSK텔레콤의 로엔엔터테인먼트 경영권(2013년)ㆍ맥도날드의 한국 사업권(2016년) 등 인수전에 뛰어들었다 '물'도 여러 번 먹었다.

특히 로엔엔터테인먼트는 당시 칼라일그룹이 SK그룹과 제휴까지 맺던 상황이었음에도 불구, 친정인 어피니티에퀴티파트너스와의 경합에서 패배한 기록으로 남아 있다. 로엔은 사모펀드 업계에서는 어피니티가 남긴 또 다른 '대박'사례로 평가 받는다.

그외에도 2013년 그로쓰캐피털 펀드를 통해 2000억원을 들여 경영권을 인수한 약진통상은 여전히 매각 중이다. 원매자를 찾지 못해 작년 기업공개(IPO)로 방향을 틀었으나 뜨뜻미지근한 시장 반응에 이마저도 잠정 철회한 상태다.

아시아 바이아웃 펀드의 한국 내 성과가 적었다보니 지난 2014년 ADT캡스의 대대적인 인수는 큰 주목을 받았다. 칼라일그룹은 KKR을 위시한 경쟁자를 물리치고자 ADT캡스 인수에 2조원 넘게 투입했다.

달리 말해 ADT캡스의 성공적인 매각 여부는 칼라일그룹 코리아의 명성이 아닌, 이를 단행한 아시아 4호펀드의 수익률 및 평판을 좌우할 변수가 됐다.

ADT캡스 인수 당시 칼라일그룹 2인자로 떠오르던 이규성(Kewsong Lee) 부 최고투자책임자(Deputy CIO)가 크게 힘을 실어줬다는 평가도 많았다.

그는 2013년 말 합류한 이규성 부 CIO는 칼라일그룹 창업자 3인 중 하나인 윌리엄 콘웨이 회장의 신임 아래 전 세계 사모펀드 투자를 관할해 왔다. ADT캡스의 성공적인 회수 여부가 곧바로 칼라일그룹 내에서 그의 지위나 명성에도 영향을 미칠 것으로 보인다. 그는 지난해 5월부터는 칼라일그룹의 글로벌 마켓 전략 사업 책임을 맡았다.

◆대성산업가스 매각이 귀감? 통신사와 시너지 뚜렷하지 않아 고심

올 초 골드만삭스의 선전으로 대성산업가스 매각이 예상 외 '대박'을 기록한 점이 귀감이 될 것이라는 평가도 나온다. 두 회사가 업종은 다르지만 비슷한 성향을 띠고 있어서다.

일단 진입장벽이 높아 업황 변동성 적고 현금흐름이 양호해 PEF가 선호할 만하다는 공통점이 있다. 동시에 미래 성장성에 대한 의문이 존재하고, PEF나 이에 버금가는 대주주가 관리하다보니 추가적인 비용 절감이 쉽지 않다는 약점도 비슷하다.

다만 대기업 가운데 보안업체를 가진 곳이 삼성(에스원)과 KT(KT텔레캅) 정도에 그치다보니 수요가 있을 것이라는 기대도 있다. 인수하고 나면 보안서비스에 어떤 사업이든 연계시킬 수 있지 않겠느냐는 판단인 셈이다.

하지만 현실적인 난관이 많다.

우선 마케팅 포인트로 내세워야 할 보안업체와 시너지가 아직 뚜렷하지 않다. 앞장서야 할 이동통신사와의 시너지도 잘 보이지 않는다.

일례로 SK텔레콤이 NSOK를 인수하고 KT가 텔레캅을 활용한 연계 시너지를 기대했지만, 현재로서는 이렇다할 성과가 없다. 이제 겨우 SK텔링크가 계열사로 편입한 NSOK와 더불어 알뜰폰 가입고객이 보안서비스를 함께 쓰기로 하면 요금을 할인해주는 기초적인 '결합상품'을 출시한 정도. 이들의 실적도 부진해서 지난해 KT텔레캅은 매출액 3139억원에 영업이익 25억원을, NSOK는 영업수익 712억원에 영업손실 58억원을 기록했다.

심지어 삼성그룹의 에스원도 알뜰폰(MVNO)을 통해 통해 통신업에 진출했지만, 의미 있는 점유율은 확보하지 못했다.

한 투자은행(IB)업계 관계자는 "ADT캡스의 손바뀜이 일어났을 당시 시장 기대가 컸던 사물인터넷(IoT)과의 연계를 통한 성장도 여전히 구상 단계에 불과하다"면서 "시스템보안업의 진입 장벽이 높다고는 하나 더 성장하지는 않는 성숙 시장이라 해당 사업만으로는 매력이 크다고 볼 수 없다"고 전했다.

그렇다고 칼라일그룹이 경영권을 갖고 있던 지난 2년 동안 ADT캡스의 기업 가치가 크게 개선됐다고 보기도 어렵다. 2014~2016년 매출액은 6410억원에서 6930억원으로 8.2% 늘었지만, 같은 기간 영업이익은 1300억원에서 1350억원으로 3.7% 증가하는데 그쳤다. 시장 점유율(MS)도 20%대 중~후반을 오르내리며 업계 2위 자리에 머물러 있다.

다른 IB업계 관계자는 "ADT캡스는 증권사와 은행이 인수금융 경쟁을 벌이는 상황과 맞물려 차환(refinancing) 과정에서 적정 가치 대비 몸값이 높아진 감이 있다"면서도 "전략적 투자자(SI)의 관심이 덜하더라도 미투자 금액(dry powder) 소진에 목마른 PEF가 많아 어떻게 파느냐에 따라 매각에 성공할 가능성이 있다"고 내다봤다.

다만 PEF의 미투자 금액이 아무리 넘친다고 해도 세계 1위 칼라일그룹이 보유하던 물건을 더 비싼 값을 주고 사들여 재도전에 나설 수 있을 지는 미지수라는 평가도 적지 않다.

-

[인베스트조선 유료서비스 2017년 07월 07일 11:08 게재]

성장성 엇갈리고 다각화 실패했지만

한국 수익률 개선 위해 비싸게 팔아야

골드만, '그린에어' 초점 맞춰 매각 성공

"대성산업가스처럼 마케팅이 중요할 것"

한국 수익률 개선 위해 비싸게 팔아야

골드만, '그린에어' 초점 맞춰 매각 성공

"대성산업가스처럼 마케팅이 중요할 것"