-

한화손해보험이 4년만에 다시 공모 증자에 나선다. 후순위채 발행, 재보험사 활용 등 지급여력(RBC)비율 제고를 위해 할 수 있는 수단을 최대한 동원했지만 상황을 타개하지 못했다.

한화손해보험(이하 한화손보)은 지난 8일 2100억원 규모 유상증자 결정했다. 한화손해보험 지분 54%를 보유하고 있는 한화생명이 이번 증자에 860억원을 지원한다. 2013년 1600억원 규모 유상증자를 진행한 이후 4년 만의 발행이다. 최근 5년간 두 차례 이상 공모 증자를 진행한 상장 보험사는 한화손보와 롯데손보 두 개사 뿐이다.

-

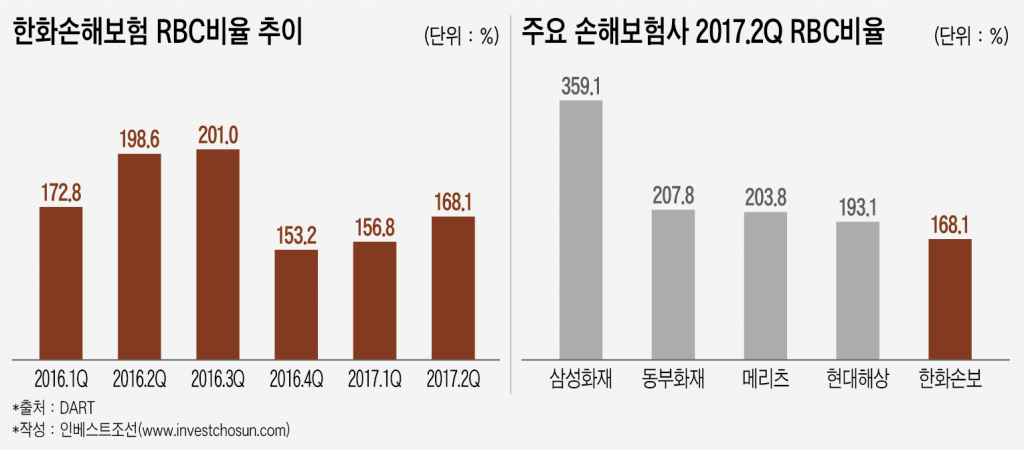

이번 공모 증자 역시 RBC비율 개선이 주된 목적이다. 4년전에도 150%대였던 RBC비율을 개선하기 위해 공모 증자를 진행한 바 있지만 다시 제자리로 돌아왔다.

이에 한화손보는 지난해 6월 1280억원 규모 후순위채를 발행해 RBC비율을 200%대로 끌어올렸다. 2012년 900억원을 발행한 이후 4년만의 결정이었다. 그러나 지난해 연말 국제 시장 금리가 상승하면서 RBC비율은 153%대로 급감했고, 후순위채 발행 효과도 허무하게 사라졌다.

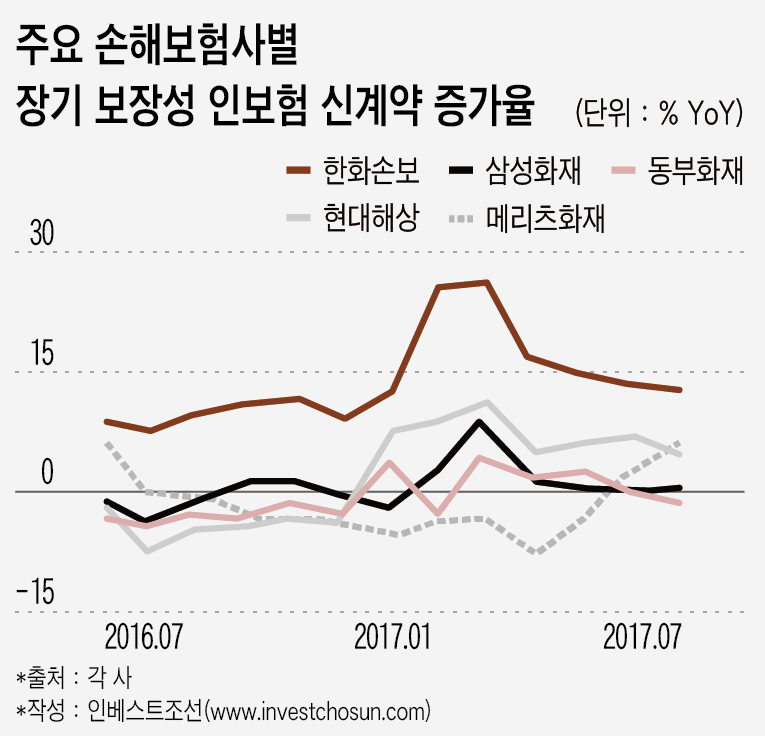

신계약 규모가 하락하는 경쟁사와 달리 한화손보는 높은 성장성을 보여왔음에도 상황은 개선되지 않았다. 주요 경쟁사들의 올해 상반기 장기보장성 인보험 신계약 증가율은 한자릿수 혹은 마이너스성장을 보였다. 반면 한화손보의 증가율은 15% 수준을 기록했다. 설계사 수를 유지하거나 줄인 타사와 달리 설계사를 늘린 결과였다. 지난 4월말 기준 한화손보의 설계사 수는 전년동기대비 12% 늘어난 3만6000명을 기록했다.

반면 경쟁사들은 지난 상반기 말 기준 200% 이상의 RBC비율을 유지하고 있다. 한화생명의 낮은 자본 비율은 디스카운트 요인이 돼 회사의 발목을 잡았다.

-

결국 지난 2분기엔 낮아지는 RBC비율을 개선하기 위해 재보험사에 의존하는 모습도 보였다. 추가출재를 통해 리스크를 재보험사에 전가해 RBC비율을 조정한 것이다. 보험업을 담당하는 한 애널리스트는 "80%대였던 원수보험료 대비 보유보험료의 비중이 지난 2분기부터 급감해 70%대로 떨어졌다"면서 "지난해 축소하려했던 한화손보의 재보험사 출재 규모가 올해 2분기부터 다시 증가하고 있다"고 설명했다.

재보험 출재시 위험담보의 50%까지 리스크를 전가할 수 있어 보험사는 RBC비율을 소폭 개선할 수 있다. 실제로 지난 1분기 150%대였던 한화손보의 RBC비율은 168%로 재조정됐다. 대신 추가 출재에 따른 비용이 발생해 보험사에 부담이 되는 요소다.

더이상 해결책을 강구하기 어려웠던 한화그룹도 한화생명의 지분율 희석을 각오하고 공모 증자를 단행할 수밖에 없었던 것으로 보인다. 한화손보는 2011년부터 2016년까지 세 차례에 걸쳐 후순위채를 발행한 바 있다. 추가적으로 후순위채를 발행한다고 해도 매년 20%씩 자본에서 차감돼 회사의 근본적인 문제를 해결하기엔 역부족이었다. 이와 더불어 지난 3월엔 신종자본증권을 통해 300억원을 충당해 발행 여력은 이미 한계에 달했다.

이번 공모 증자로 최대주주인 한화생명의 지분율은 기존 54%에서 50%로 낮아질 것으로 예상된다. 회사 측은 증자 이후 3분기 기준 195% 수준까지 비율이 개선될 것으로 기대하고 있다. 보험업을 담당하는 또 다른 애널리스트는 "이번 증자로 향후 자본 확충으로 후순위채 발행 여력이 증가한다는 점은 긍정적"이라고 언급했다.

-

[인베스트조선 유료서비스 2017년 09월 13일 13:55 게재]

RBC비율 제고 목적 공모 증자 결정...2013년에도 같은 이유로 증자

한화생명 860억 지원...증자 후 지분율 54%→50%로 희석

후순위채·신종자본증권·재보험사 효과 못봐

한화생명 860억 지원...증자 후 지분율 54%→50%로 희석

후순위채·신종자본증권·재보험사 효과 못봐