-

롯데지주 출범과 함께 롯데제과의 신용도 하락이 현실화했다. 제과업계 불황으로 현금창출능력이 약해지는 상황에서 롯데쇼핑 등 가치있는 보유 지분을 지주에 넘겨주자 재무건전성 악화로 롯데제과의 민낯이 드러나고 있다. 사업성만 놓고 보면 경쟁사 오리온보다 떨어져 신용등급 역전 가능성도 조심스럽게 제기되고 있다.

한국신용평가는 최근 롯데제과, 롯데쇼핑, 롯데칠성음료, 롯데푸드에 대한 신용도 조정 작업을 단행했다. 4개사의 투자·사업부문을 각각 분할한 후 각 투자부문을 롯데제과 존속법인인 롯데지주에 합병시키는, 지주회사 체제 출범에 따른 조치다.

주목할 만한 점은 사업자회사가 된 롯데제과다. 롯데제과의 신용등급(AA+) 전망이 ‘안정적’에서 ‘부정적’으로 조정되며 신용도가 악화한 것이다.

롯데제과가 보유하고 있는 계열사 지분 대부분이 롯데지주로 넘어간 것이 큰 영향을 미쳤다. 분할 전 롯데제과는 2017년 상반기 기준으로 롯데쇼핑 7.86%, 롯데칠성음료 보통주와 우선주 각각 19.29%와 8.37%, 롯데푸드 9.32% 등 투자지분을 보유하고 있었다. 장부가로 2조2000억원에 달한다. 대신 차입금은 대부분 승계하게 돼 부채비율은 52.3%에서 140%로 급증했다. 매도가능현금성자산이 롯데제과의 기업가치에 미치는 영향이 컸다는 점을 반증한다.

이를 만회하려면 현금창출능력을 끌어올려야 한다. 하지만 업황과 사업 기반을 고려하면 쉽지 않아 보인다. 국내 제과시장이 성숙기에 접어들었기 때문에 이를 보완하기 위해 중국, 인도, 유럽, 중앙아시아 등 해외시장에서 만회를 해야 하는 상황이다.

그런데 분할과정에서 법인세법상 적격 분할요건 충족을 위해 옛 롯데제과의 기존 해외법인 중 다수가 지주사로 넘어갔다. 신설 롯데제과 입장에선 연결 매출 및 영업이익의 약 20%를 차지하는 해외 제과사업이 빠지면서 이익창출력 감소가 불가피하다는 지적이다. 그룹 내 제과사업간 시너지와 경영효율성, 회사의 확장전략 등을 감안하면 중장기적으로 롯데지주로부터 해외 제과법인을 다시 취득할 가능성이 있다.

-

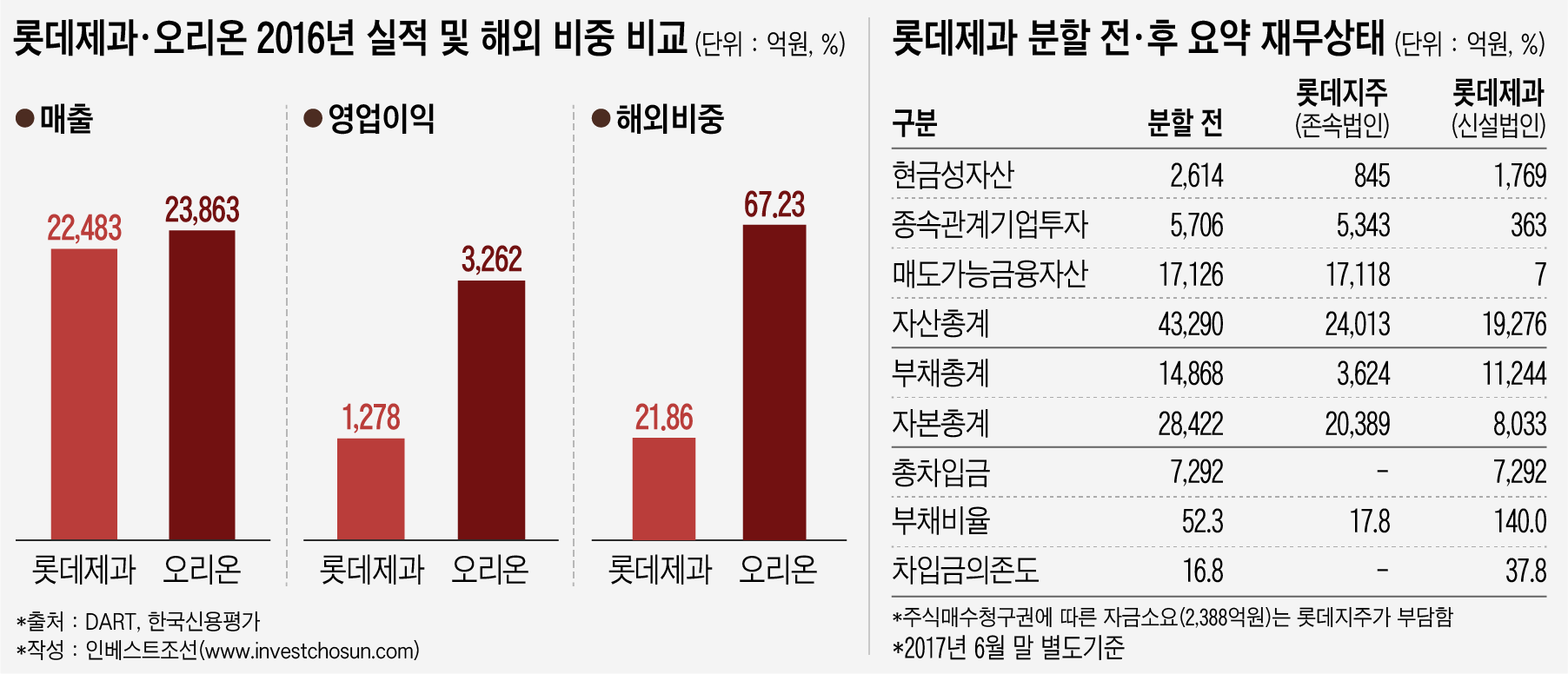

제과업 사업성만 놓고 보면 경쟁사인 오리온에 밀리는 게 현실이다. 작년 연결기준 실적만 놓고 보더라도 매출에선 오리온이 롯데제과에 근소하게 앞섰고 영업이익에선 2000억원 이상 차이를 벌어졌다. 해외 매출에서 실력 차는 더 드러난다. 오리온의 작년 해외 매출은 1조6043억원으로 전체 매출의 67.23%를 차지하는 반면 롯데제과의 해외 매출은 4914억원으로 비중은 21.86%에 그쳤다.

그동안 롯데제과의 신용등급이 오리온(AA/안정적)에 앞섰지만, 지주사 출범으로 민낯이 드러났다는 평가다. 시장에선 롯데제과와 오리온의 신용등급 역전 가능성도 언급되는 실정이다.

한신평은 롯데제과의 ‘안정적’ 등급전망 회복 조건으로 ▲롯데지주 신용도 개선 ▲해외시장 진출 등을 통한 외형 및 이익창출규모 확대 ▲연결기준 상각전영업이익(EBITDA) 대비 순차입금 지표 1배 미만으로 안정적 유지 등을 내걸었다. 롯데쇼핑이 지주 신용도에 결정적인 영향을 끼친다는 점과 실적 회복이 쉽지 않다는 점을 감안하면 롯데제과의 신용도 회복은 당분간 쉽지 않아 보인다.

-

[인베스트조선 유료서비스 2017년 10월 24일 07:00 게재]

영업기반 축소·재무안전성 떨어져

오리온보다 신용도 낮아질 가능성

오리온보다 신용도 낮아질 가능성