-

CJ그룹이 지배구조 개편을 단행했다. '선택과 집중' 전략에 따라 핵심 계열사 CJ대한통운에 힘을 주어주는 모습이다. CJ제일제당을 등에 업은 CJ대한통운이 그룹의 해외 인수·합병(M&A) 첨병 역할을 본격적으로 수행할 전망이다.

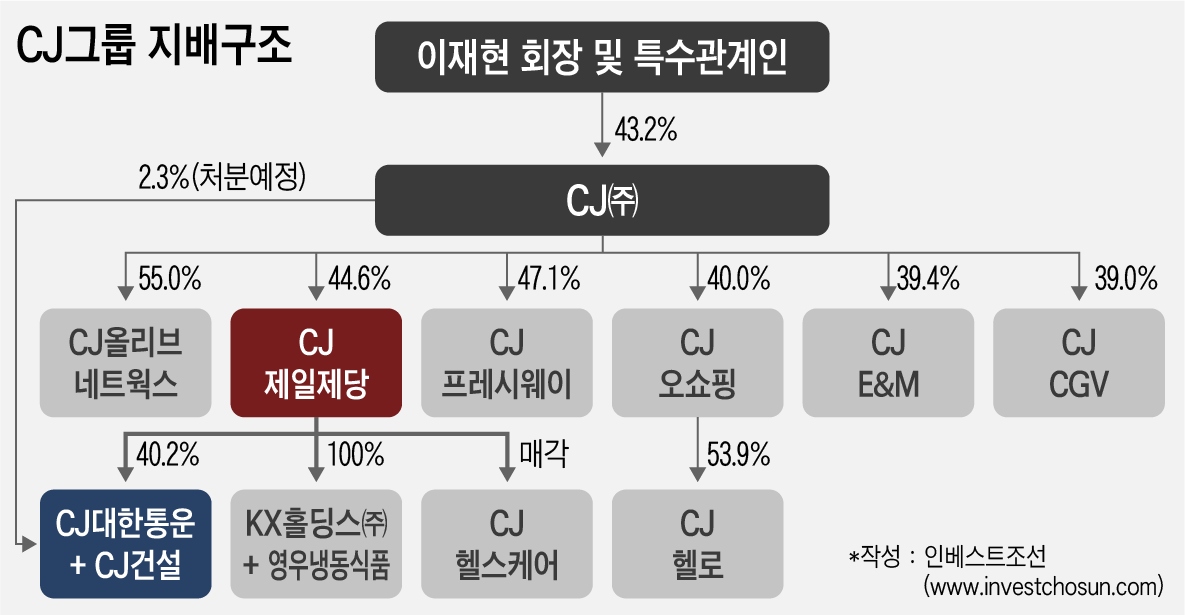

CJ그룹은 CJ대한통운을 CJ제일제당의 단독 자회사로 전환했다. 이와 함께 CJ대한통운은 CJ㈜가 지분 99.9%를 보유한 CJ건설을 흡수합병했다. CJ제일제당의 100% 자회사인 영우냉동식품을 활용했다. 이재현 CJ그룹 회장이 2년여간의 경영 공백 후유증을 최소화하고 빠르게 그룹을 재건하겠다는 의지를 다진 만큼 그룹의 핵심 계열사에 힘을 실어주는 선제적인 사업 재편을 단행했다는 분석이 나온다. 식품과 물류 사업을 중심으로 한 선택과 집중 전략을 강화하고, 구체적으로 CJ대한통운 중심의 해외 확장에 시동을 걸었다는 설명이다.

-

'CJ㈜→KX홀딩스·CJ제일제당→CJ대한통운'으로 이원화돼 있던 지배구조가 'CJ㈜→CJ제일제당→CJ대한통운'으로 일원화되면서 투자 집행 등에 대한 의사결정이 용이해졌다는 평가다. CJ대한통운이 든든한 모회사 CJ제일제당으로부터 자금을 지원받을 가능성도 한층 높아졌다. CJ헬스케어 매각도 이러한 연장선상에서 진행되고 있다. CJ대한통운의 투자 확대를 위한 CJ제일제당의 조(兆) 단위 자금 확보 카드란 풀이다.

신평업계 관계자는 "기존에도 CJ대한통운 실적 등은 CJ제일제당에 연결로 잡혔기 때문에 큰 변화는 없다"면서도 "자체 신용도가 우수한 CJ대한통운에 모회사 지원 여력까지 더해져 자체 자금 조달은 물론 외부 조달도 지금보다 안정적으로 추진할 수 있을 것으로 본다"고 말했다.

부수적인 효과도 있다. CJ대한통운은 CJ건설 흡수합병으로 물류 분야 시공 및 건설로 사업 영역을 확장하게 됐다. CJ대한통운이 보다 신중하게 해외 투자를 결정하는 모습도 기대할 수 있게 됐다. 증권업계 관계자는 "지나치게 공격적으로 M&A를 진행할 경우 CJ제일제당 투자자들의 반발이 나올 수 있기 때문"이라고 설명했다.

지주사는 효자 계열사인 CJ제일제당의 지분율이 높아지는 또 하나의 효과를 얻었다. CJ㈜는 영우냉동식품으로부터 KX홀딩스 합병대가를 CJ제일제당 신주로 받았다. 이에 따라 CJ제일제당 지분율은 36.7%에서 44.6%까지 상승했다.

투자자들과 시장 관계자들은 이번 지배구조 개편을 CJ그룹의 본격적인 M&A 신호탄으로 보고 있다. 이재현 회장이 복귀하며 재확인한 '2020년 매출 100조원', '향후 4년간 36조원 투자'라는 굵직한 목표를 달성하기 위해선 자금 여력 등을 고려할 때 선택과 집중이 불가피하다. 이번 개편으로 식품과 물류 계열사에 그룹의 힘을 집중시킨 만큼 이들을 중심으로 조만간 굵직한 거래가 나올 것이란 관측이다.

다른 증권업계 관계자는 "이번 딜이 마무리되면 CJ㈜의 CJ대한통운 지분(2.3%) 처리 외엔 공정거래법상 해결해야 할 부분들도 모두 정리가 된다"며 "CJ제일제당은 라이신·메치오닌 등 식품소재 관련 기업, CJ대한통운은 미주 지역 물류 기업 M&A에 나설 가능성이 크다"고 내다봤다.

-

[인베스트조선 유료서비스 2017년 12월 20일 13:52 게재]

'CJ㈜→CJ제일제당→CJ대한통운'으로 지배구조 단순화

든든한 모회사 CJ제일제당, 자금 지원 가능성↑

물류·식품 중심 확장 전략 굳혀…선봉장은 CJ대한통운

든든한 모회사 CJ제일제당, 자금 지원 가능성↑

물류·식품 중심 확장 전략 굳혀…선봉장은 CJ대한통운