-

SK E&S가 곧 파주에너지서비스 지분 매각 절차를 본격화 할 전망이다.

20일 인수·합병(M&A) 업계에 따르면 SK E&S가 선임한 가치평가 자문사 JP모건은 파주에너지서비스 매각 구조에 대한 막바지 검토를 진행하고 있다. 벌써부터 투자 문의가 들어오는 가운데 일부 원매자는 '이른 시일 내에 매각이 시작될 수도 있다'는 언질을 들은 것으로 전해졌다.

SK E&S는 파주에너지서비스 지분 100%를 가지고 있는데 경영권을 내놓을 가능성은 크지 않다. 지금까지 1조7000억원을 투입할 만큼 심혈을 기울여 온 데다, LNG 도입부터 에너지 생산까지 이어지는 그룹 내 LNG 밸류체인의 한 축이기 때문이다. 친환경에너지를 강조하는 정부 기조와도 맞다.

업계 관계자는 “SK E&S는 파주에너지서비스 지분 20~30%를 인수해 줄 재무적투자자(FI)를 찾을 것으로 예상된다”며 “이르면 연내에도 투자설명서(티저레터)가 나올 가능성이 있어 보인다”고 말했다.

-

SK E&S는 당초 파주에너지서비스 프로젝트파이낸싱(PF) 차입금 리파이낸싱을 위해 외국계 투자은행(IB)에 가치산정을 의뢰했다. 9월말 기준 PF 차입금이 3300억원에 달하는데 내년 8월 이후부터 분할상환에 들어가야 하는 상황이다.

가치산정 의뢰를 받은 IB 중 JP모건은 SK E&S에 단순 리파이낸싱만으론 투자자를 유치하기 어려울 수 있으니 지분 매각도 같이 고려하자고 역으로 제안했고 회사도 이를 받아들인 것으로 알려졌다. JP모건은 올해 도시가스 공급업체 경남에너지 매각을 성사시킨 바 있다.

파주에너지서비스 매각은 SK E&S의 재무 상황과도 연계된다. SK E&S는 지난 11월 총수익스왑(TRS) 방식으로 7000억원에 가까운 자금을 조달했지만, 내년 만기 도래하는 회사채와 차입금 상환에 모두 대응하기엔 충분하지 않다는 평가를 받았다.

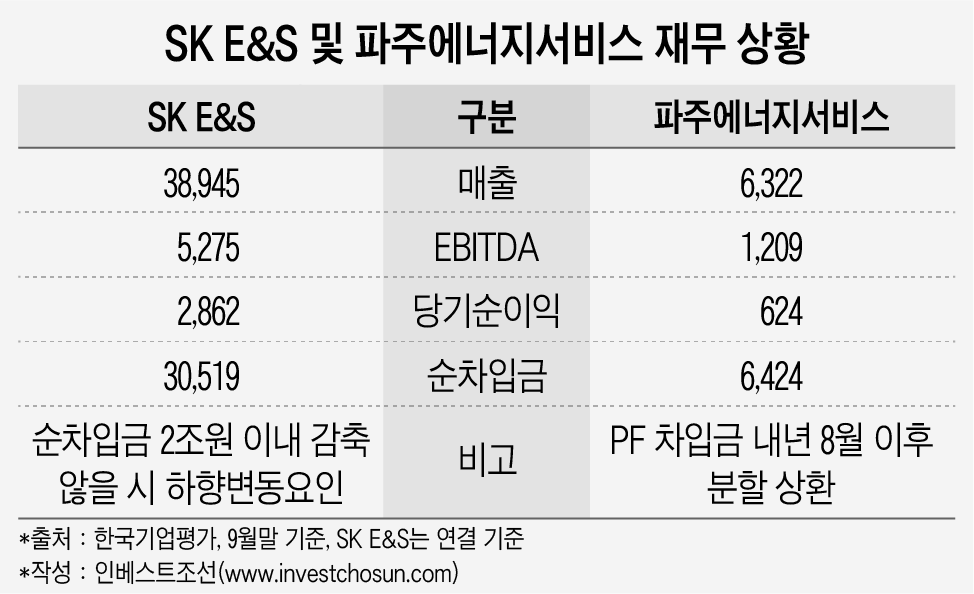

한국기업평가는 스페셜 리포트를 통해 "SK E&S가 순차입금을 2조원 이내까지 줄이지 않을 경우 등급 하향변동 조건을 중기적으로 충족할 것"이라고 밝히기도 했다. SK E&S의 9월말 연결기준 순차입금은 약 3조원이다.

SK E&S 관계자는 “금융비용 절감 차원에서 파주에너지서비스 지분을 꼭 매각한다기 보다는 시장 평가가 좋으면 생각해볼 수 있다는 입장”이라며 “JP모건이 파주에너지서비스 티저레터를 배포하는 것까지 관여하진 않을 것”이라고 말했다.

파주에너지서비스는 자체 직도입한 천연가스를 원료로 복합화력 발전소인 파주천연가스발전소를 운영하고 있다. 파주시를 포함한 경기 북부 지역과 LG디스플레이 등 인근 기업에 전기를 공급한다. 올해 2월부터 상업 운전에 들어갔으며 9월까지 약 1210억원의 상각전영업이익(EBITDA)을 올렸다.

-

[인베스트조선 유료서비스 2017년 12월 20일 10:57 게재]

가치평가 자문사 JP모건이 지분매각 구조 검토 중

업계 “이르면 연내 일부 지분 매각 절차 돌입할 듯”

업계 “이르면 연내 일부 지분 매각 절차 돌입할 듯”