-

케이프의 SK증권 인수가 난항을 겪고 있다. 사모펀드(PEF)를 활용하는 구조는 지난 케이프투자증권 인수 때와 큰 차이가 없지만 금융당국은 케이프투자증권이 출자자(LP)로 참여하는 점을 문제 삼는 것으로 알려졌다. 법이 금지하는 대주주에 대한 신용공여에 해당하는 지가 쟁점이다.

9일 금융업계에 따르면 금융감독원은 케이프 컨소시엄의 SK증권 대주주 변경안을 접수해 검토하고 있다. 아직 금융위원회와 증권선물위원회에 올릴 정도로 심사가 완료되지 않았다.

SK그룹은 지주사의 금융회사 소유를 금지하는 공정거래법과 대기업의 지배구조 개선을 강조하는 정부 방침에 따라 SK증권 매각을 서둘러 왔다. 케이프도 이미 증권사를 인수한 전례가 있기 때문에 이번에도 무난히 승인이 날 것이란 전망이 많았다.

케이프와 SK그룹은 지난해 8월 SK증권을 매매 계약을 체결했다. 그러나 반년 가까이 지나도록 금융당국의 승인을 얻지 못하고 있다. 당국은 향후 일정도 공개할 수 없다는 입장이다.

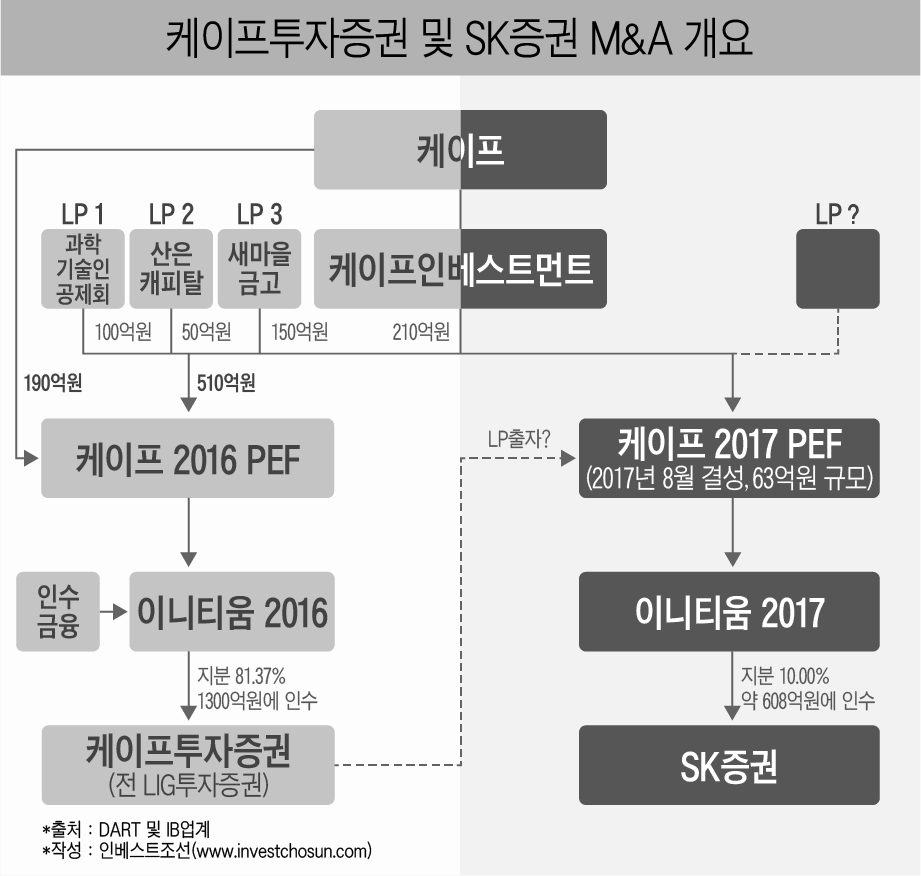

케이프의 SK증권 인수 구조는 큰 틀에선 케이프투자증권 인수 때와 유사하다. 자회사 케이프인베스트먼트가 사모펀드(PEF), 특수목적회사(SPC)를 설립해 증권사를 인수하는 형태다.

-

다만 SK증권 인수에는 케이프투자증권이 PEF의 LP로 참여한다는 점이 다른데, 금융당국이 이에 대해 문제 제기를 하는 것으로 알려졌다.

관련 법에 따르면 금융회사를 인수하려는 대주주가 PEF라면 그 운용사(GP)와 출자지분 30% 이상인 LP, 혹은 PEF를 사실상 지배하고 있는 LP에 대한 심사가 진행된다.

케이프투자증권 M&A의 경우 인수자 케이프2016 PEF, 그 GP의 모회사이자 주요 출자자인 케이프에 대한 심사가 집중적으로 이뤄졌을 것으로 보인다. 금융기관이나 기금이 아닌 내국법인인 케이프는 부채비율(최근 사업연도말 200% 이하) 기준을 충족하고 관련법 위반사실이 없다는 점을 소명해야 한다.

케이프투자증권이 SK증권 인수를 위한 LP로 나선다면 법령 해석에 따른 문제가 발생할 수 있다. 법에 따라 금융투자업자는 대주주(특수관계인 포함)에 대해 신용공여를 해서는 안 된다. 경제적 가치가 있는 재산의 대여, 채무이행의 보증 등이다. 자금 지원적 성격의 증권의 매입, 출자의 이행을 약정하는 거래도 금지된다.

케이프투자증권이 케이프2017 PEF에 출자하는 행위는 최상단의 지배회사인 케이프가 SK증권을 원활하게 인수할 수 있도록 자금을 지원하는 것으로 해석될 여지가 있다. 케이프투자증권이 직접 SK증권을 인수한다면 문제가 불거질 가능성이 크지 않지만, 현재 구조대로라면 케이프투자증권이 아닌 다른 LP가 필요할 수 있다.

M&A 업계 관계자는 “케이프투자증권이 SK증권 인수 PEF에 일부 출자하는데 이 부분이 금융투자업자의 대주주 신용공여 금지 규정에 저촉되는지가 쟁점 중 하나로 보인다”며 “케이프는 법률 자문을 거쳐 문제 없다는 결론을 냈지만 금융당국은 법을 보다 엄격하게 해석하고 있는 분위기”라고 말했다.

-

[인베스트조선 유료서비스 2018년 01월 09일 11:07 게재]

과거 인수구조와 유사…케이프證 출자가 변수

증권사 대주주 신용공여 금지 저촉 여부 쟁점

문제없다 결론 낸 케이프, 엄격 해석 금융당국

증권사 대주주 신용공여 금지 저촉 여부 쟁점

문제없다 결론 낸 케이프, 엄격 해석 금융당국