-

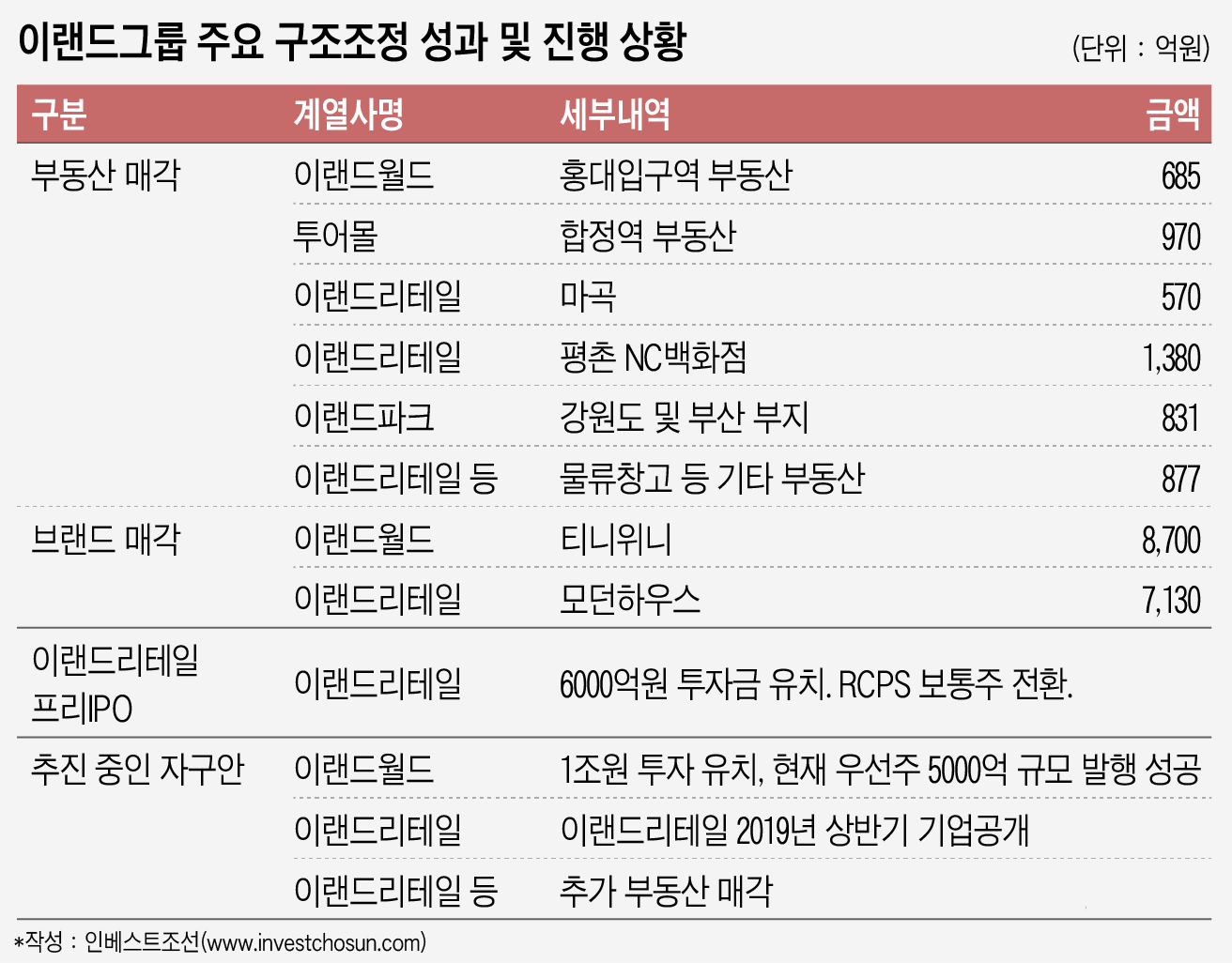

이랜드그룹이 발표한 1조원 자본 유치 계획에 변수가 발생하고 있다. 연초 유치한 투자금 5000억원 가운데 3000억원이 빠져버릴 상환될 가능성이 거론되어서다. 실제 남는 투자금은 2000억원에 그치게 된다.

동시에 추가로 조달하겠다고 밝힌 5000억원에 대해 어떤 형태로 담보 또는 수익보장이 제공될 수 있을지에 대한 의구심도 거론되고 있다.

이랜드월드는 올 초 5000억원의 전환우선주(CPS)를 발행해 메리츠금융그룹과 앵커파트너스로부터 각각 3000억원, 2000억원을 조달했다. 이후 이랜드그룹은 이랜드월드에 5000억원 규모의 자금을 더 모으겠다고 밝혔다. 목표는 올 상반기며 한국스탠다드차타드증권(SC증권)이 투자자 모집을 진행중이다. 오는 12일부터는 국내외 잠재 투자자들에게 투자 안내문을 발송할 계획이며 금융기관, 사모투자펀드, 연기금, 중국을 포함한 해외 투자자 등이 잠재적 후보군으로 꼽힌다.

투자자 모집과 관련해 이랜드는 메리츠금융그룹이 '중순위', 앵커파트너스의 우선주가 '후순위' 형태이며 추가조달할 자금은 '선순위'인 인수금융 방식이라고 설명하고 있다. 중순위와 후순위가 일단 잡혀있기 때문에 선순위 조달은 크게 어렵지 않다는 의미로 풀이된다.

그러나 '중순위로' 밝힌 메리츠금융그룹 3000억원 투자건은 박성수 이랜드그룹 회장을 대상으로 풋옵션과 회사측의 콜옵션이 쌍방 체결돼 있음이 확인됐다. 이랜드측이 '오너의 풋옵션 부담'을 꺼려 콜옵션 기간을 6개월뒤부터 가능하도록 마련했다. 최악의 경우 올 7월이면 3000억원의 우선주 투자금을 상환해 버릴 수도 있다는 의미다. 박성수 회장의 부담을 줄여주는 차원에서 회사가 콜옵션을 행사하는 가능성이 크게 대두되고 있다.

이를 위해서는 이랜드월드가 우선주를 되사올 또다른 자금이 필요하다. 현재 부채비율을 감안할 때 또다시 외부에서 투자금을 모아야 한다. 자칫 잘못하면 상반기 조달하겠다는 5000억원이 여기에 쓰여질 가능성도 배제하기 어렵다. 이런 변수가 투자자들의 신뢰도 하락을 부추길 가능성이 적지 않다.

'담보여력'에 대한 지적도 나오고 있다.

이랜드가 주장하는 '인수금융' 형태의 론(Loan)은 필수적으로 담보를 요구한다. 그러나 이랜드월드는 기존 투자 유치 과정에서 메리츠종금증권 등에 담보 대부분을 설정해 둔 상태라 추가로 제공할 담보가 마땅히 없다. 일례로 이랜드월드의 계열사 지분이나 부동산은 별도로 메리츠금융그룹을 대상으로 발행한 사모사채 3500억원 규모에 담보로 다 잡혀 있다. 남은 남보라고 해봤자 박성수 회장의 이랜드월드 지분 33%인데, 이것도 절반가량은 메리츠에 담보로 제공됐다.

게다가 이랜드는 박 회장의 지분이 담보로 잡히고 그가 풋옵션을 받아줘야 한다는 점을 극히 꺼리는 상황이다. 이러니 시장으로부터 오너의 그룹 지원 의지를 의심 받고 있는 상황까지 되고 있다.

투자은행(IB)업계 관계자는 “그룹을 살리기 위해 오너 또는 대주주가 책임 있는 행동을 보여줘도 모자랄 판에 오너의 부담을 덜어주기 위해 자본을 조달한 지 6개월만에 갚겠다고 하는 것은 도저히 이해가 안되는 상황”이라고 전했다.

다른 관계자는 “불안감을 느끼는 투자자 측이 풋옵션을 갖고 있는 것과 별개로, 자본을 유치한다고 하는 기업이 6개월짜리 콜옵션을 갖고 있다는 것은 이해가 잘 되지 않는다”며 “애초에 CPS는 단기담보부대출과 다를 바 없기 때문에 빠른 시간 안에 1조원 확보를 시장에 알려 우려를 불식시키려는 단기적 조치에 지나지 않는다고 본다”고 지적했다.

이 부분이 명쾌하게 설명되지 않으면 이랜드가 발표한 1조원 자본 유치 계획도 어려워질 전망이다. 무엇보다 오너의 지원 의지를 확인할 수 없는 그룹에 5000억원의 자본을 투자하려는 투자자가 있겠느냐는 것이다. 내년에 예정돼 있는 이랜드리테일 기업공개(IPO)에도 긍정적이지 않다는 평가다.

-

[인베스트조선 유료서비스 2018년 03월 09일 07:00 게재]

먼저 조달한 자금 빠질 경우 문제 발생 가능성