-

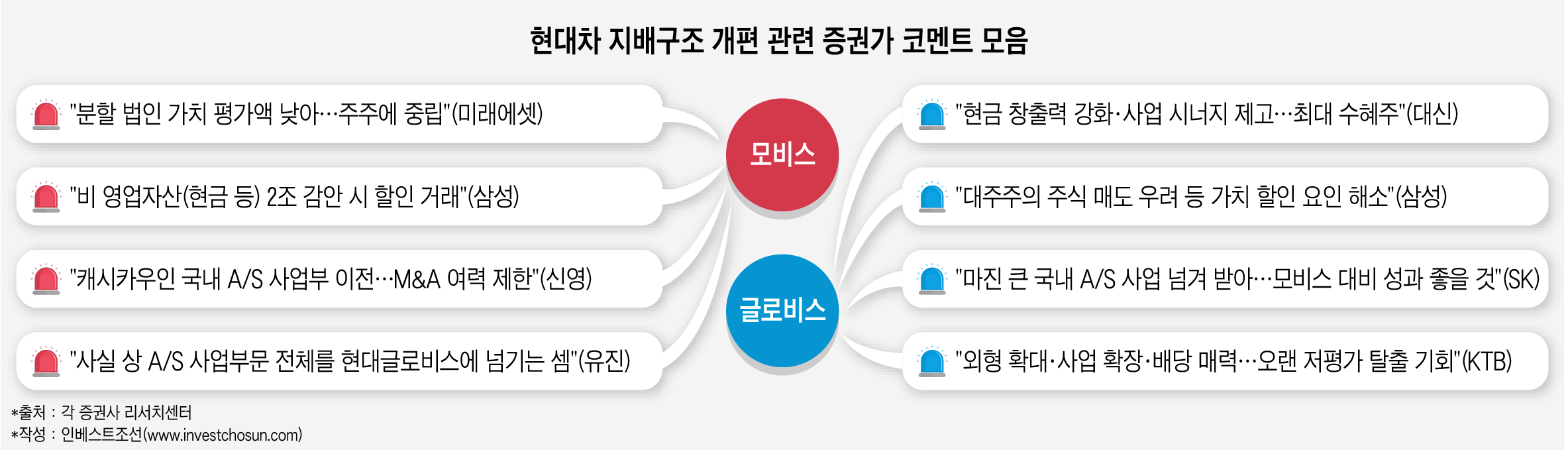

현대자동차그룹의 지배구조 개편안을 두고 증권가의 평가는 엇갈리고 있다. 관련 불확실성이 제거돼 긍정적이라는 평가가 나오는가 하면 현대모비스에 대해서는 합병 비율 등이 불리해 주주 간 이견이 발생할 수 있다는 예측도 나온다.

개편안에 따르면 현대모비스는 해외 모듈(자동차 부품 집합체), 해외 애프터서비스(A/S), 투자 지분 등 '존속 법인'과 국내 모듈, 국내 애프터서비스(AS) 등 '분할 법인'으로 분리된다. 이를 0.79대 0.21의 비율로 나누고, 분할 법인은 현대글로비스와 합병한다.

증권가에서는 국내 AS 사업의 이익률이 높다는 점에 주목한다. 국내 AS 사업과 해외 AS 사업의 매출액 비중은 5대 5 수준이지만, 해당 사업부 총 이익에서 국내부문이 차지하는 비중은 80%에 이른다. 유진투자증권은 "사실상 현대모비스 사업 전체를 현대글로비스에 넘기는 셈"이라고 평가했다.

합병 비율과 합병가액이 현대모비스에 불리하다는 평가도 있다.

미래에셋대우는 "합병 비율 산정 과정에서 분할 법인의 가치가 주가수익비율(PER) 7.7~8.9배 수준인 9조2700억원으로 평가됐다"면서 "안정적인 현금흐름을 창출하는 AS 사업의 절반을 넘기며 받은 가치 평가로는 조금 낮아 보인다"고 전했다.

하나금융투자도 "분할 법인의 작년 세전이익은 1조4400억원으로, 합병가액에 대한 평가가 적절한지는 현대모비스 소액주주 별 시각에 따라 상이할 수 있다"는 의견을 내놨다.

이밖에 캐시카우(Cash-cow) 사업부를 넘긴 탓에 "현대모비스의 추가 인수·합병(M&A) 여력이 제한될 것"(신영증권)과 "비(非)영업자산인 현금 2조원을 감안하면 (현대모비스와 현대글로비스 간 합병은) 할인 거래"(삼성증권)라는 분석도 있다.

현대모비스는 분할 후 기업 가치 하락이 예상돼 주주총회 의결에 난항을 겪을 것이라는 전망도 나왔다. 한국투자증권은 주총에서 해당 안건이 부결될 가능성을 언급했다.

반면 현대글로비스에 대해서는 긍정적인 평가가 대부분이다. 이번 지배구조 개편안의 '최대 수혜주(株)'로 꼽힌다.

삼성증권은 ▲대주주의 주식 매도 우려 ▲기존 사업 영속성을 향한 의구심 등 그동안 현대글로비스의 기업 가치를 깎던 요인이 해소됐다고 봤다.

SK증권은 "현대글로비스는 수익률이 높은 국내 AS 사업부를 얻어 현대모비스 대비 뛰어난 성과(Outperform)를 낼 것"이라고 전망했다.

-

[인베스트조선 유료서비스 2018년 03월 29일 14:16 게재]

"모비스, 이익률 높은 AS 사업부 넘겨 불리"

"글로비스, 가치 할인 요인 해소…최대 수혜주"

"글로비스, 가치 할인 요인 해소…최대 수혜주"