-

매각 재수에 나선 스타일난다가 이번엔 완주에 성공할까. 거래에 참여한 관계자는 “탐나는 매물은 맞지만 감당하기 어려운 고질적 한계를 지니고 있다”고 토로한다. 바로 ‘세금’ 문제다.

3일 투자은행(IB)업계에 따르면 스타일난다 숏리스트에 선정돼 예비실사에 참여 중인 후보는 전략적투자자(SI)인 글로벌 화장품업체 로레알 및 사모펀드(PEF) 운용사 CVC캐피탈 등을 포함해 총 3~5곳 정도로 알려졌다. 매각주관사 UBS는 당초 지난 3월23일 본입찰을 실시할 예정이었지만 이달 초로 연기했다.

인수를 검토했거나 참여한 복수의 관계자들은 스타일난다의 브랜드 파워 및 성장성 측면에선 충분히 매력 있는 매물이라고 입을 모은다. 글로벌 화장품 편집숍 '세포라', 면세점 'DFS' 등에도 얼굴을 비쳤고 일본‧홍콩·싱가포르·중국 등 7개 국가에 총 59개 매장을 보유해 인지도를 쌓았다. 이를 활용해 중국 시장 진출을 꾀하는 대기업은 물론 내로라하는 PEF들의 관심이 쏟아졌다. 유사한 스토리로 '대박'을 이뤄낸 베인캐피탈의 카버코리아 거래도 인수측과 매각측 모두의 기대를 키웠다.

지금의 스타일난다를 만든 성공 신화가 오히려 매각 과정에선 발목을 잡고 있다는 관전평도 나오고 있다.

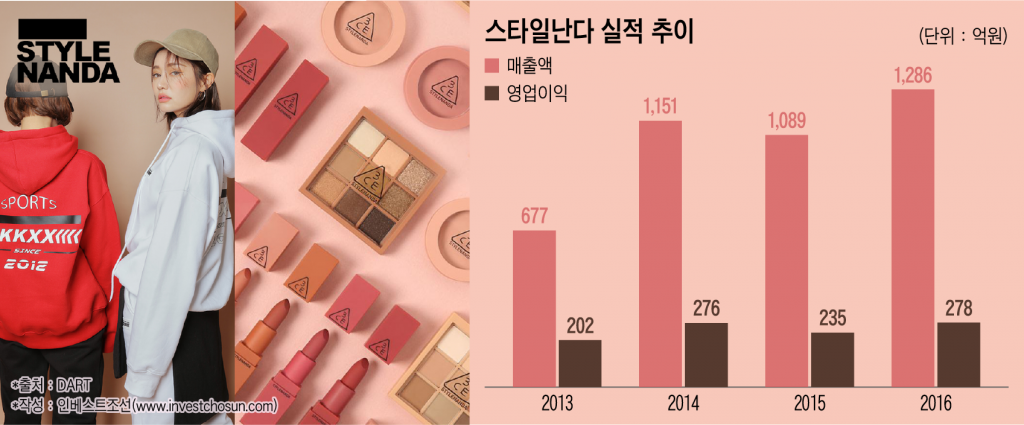

현재 스타일난다를 운영 중인 난다의 영업이익 80% 이상은 본업으로 알려진 의류가 아닌, 화장품 브랜드 ‘쓰리컨셉아이즈(3CE)’에서 나오는 것으로 전해진다. 매출액에선 반대로 의류 부문이 여전히 60% 이상을 차지한다. 매년 10~20%씩 성장하는 회사의 외형을 의류사업이 뒷받침하는 셈이다.

이미 김소희 난다 대표가 언론 인터뷰 등을 통해 대외적으로 밝혔듯 스타일난다의 의류 사업은 서울 동대문을 비롯한 도매시장에서 떼오는 보세제품 비중이 크고, 이 점이 회사의 상징이기도 하다. 다만 대부분 영세한 사업장들과 거래를 트다 보니 세금계산서 발행, 부가세 산정 등에서 대기업 유통업체 거래구조와는 전혀 다른 시장에 노출됐다는 평가다.

거래에 정통한 관계자는 “영세한 의류 도매 업체는 대부분 중국에 공장을 두고 있는데 세금계산서를 허위로 만들고 회사 등록을 취소해버리면 미납한 부가세 등 과세 책임이 상품을 매입한 회사에 이전될 수 있다”며 “스타일난다 실사 과정에서도 이 부분을 후보들이 충분히 고려할 것”이라고 설명했다.

-

인수 후보들도 회사가 제시한 매출과 상각전영업이익(EBITDA)을 원점에서 검토하며 실사에 참여한 것으로 알려졌다. 일각에선 이 때문에 본입찰이 2017년 연간 감사보고서 발행 이후로 미뤄졌다는 얘기가 나온다. 업계에선 애초 이런 위험성을 고려해 인수측은 낮은 가격을 제시했다. 하지만 김소희 대표가 지분 70% 기준 7000억원 수준의 매각가를 고집하는 것으로 전해진다.

국내 중형 PEF업계 관계자는 "현금 거래 비중이 큰 일부 회사는 세금계산서를 가짜로 발행해 오너가 매입 대금을 탈루하는 창구로 관행처럼 활용하기도 했다"라며 "국세청이 유독 거래 취소가 많은 업체들을 대상으로 오너가 상여 받은 것으로 간주해 직접 소득세를 부과할 것이란 소문이 돌면서 매물들이 쏟아져 나오기도 했다"고 귀띔했다.

윤리적, 도덕적 문제 외에 인수 측엔 더 큰 고민이 남겨져 있다. 대기업 혹은 PEF가 인수해 거래 관행을 투명하게 손 보더라도 기업가치가 개선되는 게 아니라 오히려 악영향을 받을 수 있다는 점이다.

다른 관계자는 “통상적인 방법대로 회사 법인카드로 결제를 일원화하기만 해도 승인과 동시에 카드회사로 책임이 넘어가기 때문에 위험을 상당수 방지할 수 있다”며 “다만 현금거래가 ‘스탠더드’인 동대문 업계에서 수천 곳의 도매 업체에 카드 거래를 요구하기도 어렵고, 거래구조 투명화는 곧바로 경쟁력 약화와 기업가치 하락으로 이어질 수 있기 때문에 인수측 고민도 클 것”이라고 설명했다.

-

[인베스트조선 유료서비스 2018년 04월 03일 16:34 게재]

글로벌 인지도·한류 열풍으로 탐나는 매물이지만…

현금거래 관행에서 오는 '세금' 문제 여전히 발목

"거래구조 투명화, 오히려 기업가치 깎아먹을 수도"

현금거래 관행에서 오는 '세금' 문제 여전히 발목

"거래구조 투명화, 오히려 기업가치 깎아먹을 수도"