-

ADT캡스 인수라는 대형 M&A 계약을 앞둔 SK텔레콤이 진땀을 빼고 있다. 투자자 사이에서 여전히 '3조원'이라는 인수 가격을 둔 논란은 지속되고 있다. 인수 보도 이후 공개적으로 열린 첫 투자자설명회에서도 미묘한 긴장감이 감지됐다.

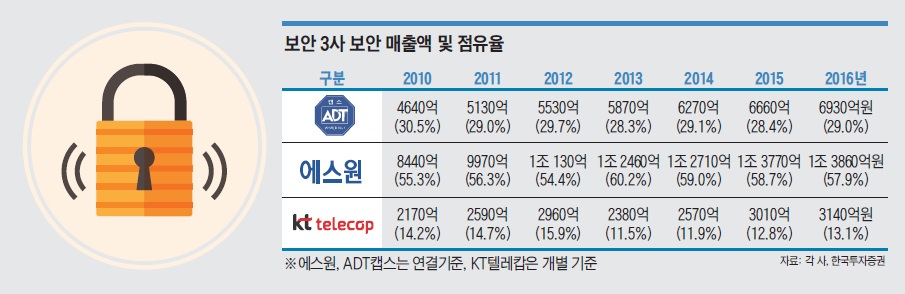

4일 열린 SK텔레콤의 투자자 컨퍼런스콜에선 다음 주 계약 예정인 ADT캡스 인수와 관련한 질문이 나왔다. 첫 질문에 나선 한 통신 담당 애널리스트는 "다음주 계약 예정으로 보도된 ADT캡스 인수 시너지와 배경, 가격에 대한 설명을 달라"고 요청했다. 이어 "특히 상장사 에스원의 시가총액과 비교했을 때 인수 가격의 적정성을 설명해달라"고 덧붙였다.

SK텔레콤은 이르면 오는 8일 맥쿼리인프라(MIRA)와 컨소시엄을 이뤄 ADT캡스 인수 계약을 마무리 지을 예정이다. 인수 가격은 3조원을 소폭 웃돌 전망이다.

인수 가격에 대한 SK텔레콤 투자자들의 의구심은 거래 초반부터 이어져 왔다. 당장 산술적으로 점유율이 두 배 가까이 차이 나는 상장사 에스원의 시가총액이 3조6365억원 수준이다. 여기에 더해 역대 최대 호황을 누리고 있는 자회사 SK하이닉스로부터 받는 배당 수익을 당분간 주주배당 대신 M&A 등 회사 성장을 위해 사용하겠다고 밝힌 만큼 투자자들의 불만은 누적됐다.

-

SK텔레콤 내 M&A 조직을 이끄는 유영상 코퍼레이트센터장은 "아직 인수가 확정되지 않아 가격 및 밸류에이션을 구체적으로 말씀드릴 수 없다"면서도 "과도한 프리미엄은 없을 것"이라는 점을 강조했다. 그러면서도 해외 시장에서도 주요 보안업체들이 이미 기업가치(밸류에이션) 10배 이상의 멀티플을 인정받고 있음을 넌지시 언급했다.

이어 향후 시장 성장성과 SK텔레콤과의 시너지 등을 들어 이번 M&A의 정당성을 다시 한 번 강조했다.

유 센터장은 “보안 사업은 매년 8% 수준으로 꾸준히 성장하고 있고 1인 가구과 고령층의 증가가 예상되며 글로벌 대비 낮은 보급률에 성장성이 보인다”며 “SK텔레콤은 ‘누구’와 스마트홈, IPTV를 연계한 홈시장 확대로 보안이 중요한 역할을 할 것으로 기대하고 있다”고 밝혔다.

이어 “네트워크 인프라와 뉴ICT 역량을 바탕으로 차별화된 서비스를 선보여 보안 사업을 한 단계 업그레이드할 수 있을 것”이라며 “NSOK도 이런 이유로 인수했으나 규모나 시장점유율이 적어 ADT캡스 인수를 검토하고 있고, ADT캡스는 25%의 시장점유율과 영업이익률 20%를 기록하는 등 업계 1~2위의 수익성을 가진 회사”라고 설명했다.

시장에선 이번 인수가 마무리되는대로 SK텔레콤이 인수 가격을 둔 정당성 확보에 공을 들일 것으로 전망한다. 총 3조원 중 약 2조원을 인수금융을 통해 조달하고, 맥쿼리인프라 측과 55:45비율로 지분 인수를 나누기로 해 실제 부담은 약 6000억원 내외로 크지 않은 점을 강조할 것으로 예상된다.

한 증권사 통신 담당 연구원은 "인수금융을 쓰더라도 SK텔레콤의 빚인 만큼 투자자들의 불만을 억누르긴 힘들 것 같다"고 내다봤다.

-

[인베스트조선 유료서비스 2018년 05월 04일 16:25 게재]

지분 인수 가격 6000억 내외인 점 강조할 듯