-

LG디스플레이가 예상보다 깊은 업황 부진을 겪고 있다. 지난해 OLED에만 오는 2020년까지 총 20조원 투자계획을 밝히며 명운을 걸었지만, 기존 사업이 흔들리며 재원 마련에 적신호가 켜졌다.

업계에선 모바일용 중·소형 OLED 투자 규모를 줄이고 대형 OLED 부문에서도 투자 계획을 연기하는 등 대책을 내놓을 가능성이 제기되고 있다.

투자자들의 시각은 엇갈리고 있다. 디스플레이 산업 특성상 주기적으로 겪는 사이클이란 낙관론과 LCD 시장 자체가 중국으로 주도권이 넘어간 만큼 해법 찾기가 쉽지 않을 것이란 비관적인 시각이 팽팽히 맞서고 있다.

LG디스플레이는 올해 1분기 약 984억원의 영업손실을 기록했다. 전년 동기 약 1조원이 넘는 영업이익을 거둔 점과 극명하게 대비됐다. 주력 사업인 LCD 분야에서 패널 가격이 가파르게 하락한 점이 영향을 미쳤다. 중국의 BOE 등 디스플레이 분야에서 굴기를 선언한 업체들이 LCD 패널 물량을 빠르게 쏟아내며 가격 하락을 이끌었다. LG디스플레이의 매출 중 LCD 부문 비중은 90%에 육박한다.

지난해 7월 회사의 ‘20조원 투자계획’ 발표 당시만 해도 증권가 애널리스트들은 올해 회사의 상각전영업이익(EBITDA)을 5조~6조원 수준으로 전망했다. 하지만 올해 1분기 실적발표 직후 각 애널리스트들은 약 4조원 수준으로 실적 전망을 줄줄이 하향했다.

실적 악화에 대규모 투자까지 겹치며 투자자들의 불안감도 커지기 시작했다. LG디스플레이는 연 초만해도 올해 LCD와 OLED를 포함 총 연간 설비투자(CAPEX)로 약 9조원을 투자할 방침이었다. 창출할 EBITDA를 바탕으로 투자 계획을 짰지만 예상보다 빠른 업황 악화에 일부 투자 계획 수정이 불가피해졌다.

업계에선 LG디스플레이가 연초 대비 약 2조원을 축소한 7조원 정도를 올해 투자로 소요할 것으로 전망하고 있다. 특히 TV용 대형 패널 투자는 유지하되, 신규 진출을 꾀하는 모바일 OLED 패널에서 투자금액을 대폭 줄이는 방안이 유력하게 검토된 것으로 알려졌다.

한 증권사 디스플레이 담당 연구원은 “회사에서도 연초 전망보다 더 LCD 업황이 안 좋다보니 총 투자금을 3조원정도 줄이는 방안을 검토했다”며 “파주 E6공장 내 중·소형 라인 한 곳을 줄이고 2020년으로 계획됐던 대형 10.5세대 OLED 설비 가동도 연기하는 방안을 고려 중인 것으로 알고 있다”고 설명했다.

외부 조달을 확대할 가능성도 거론되고 있다. 1분기 기준 회사의 현금성자산은 약 2조6000억원 수준. 올해 EBITDA를 4조원 수준으로 가정하더라도 벌어들이는 돈으로 계획된 투자(7조원)를 집행하기 빠듯하다. 회사가 직접 유상증자는 없을 것이라 못 박은 만큼 직접금융시장을 통한 조달 확대가 유력하다.

LG디스플레이는 올해 2월 3년물과 5년물 총 3900억원을 공모 시장에서 조달한 데 이어 사모 시장에서 약 700억원을 조달했다. 크래딧 시장에선 LG디스플레이가 실적 악화로 자체 현금 조달이 막힌 만큼 외부 조달을 1조원 가깝게 늘릴 것이란 전망도 나왔다. 다만 LG디스플레이는 "올해 시설투자 금액은 계획한 만큼 충분히 조달한만큼 현재까지 추가적인 대규모 조달은 없을 것"이라고 설명했다.

회사를 지켜보는 크레딧 시장의 분위기는 엇갈리고 있다.

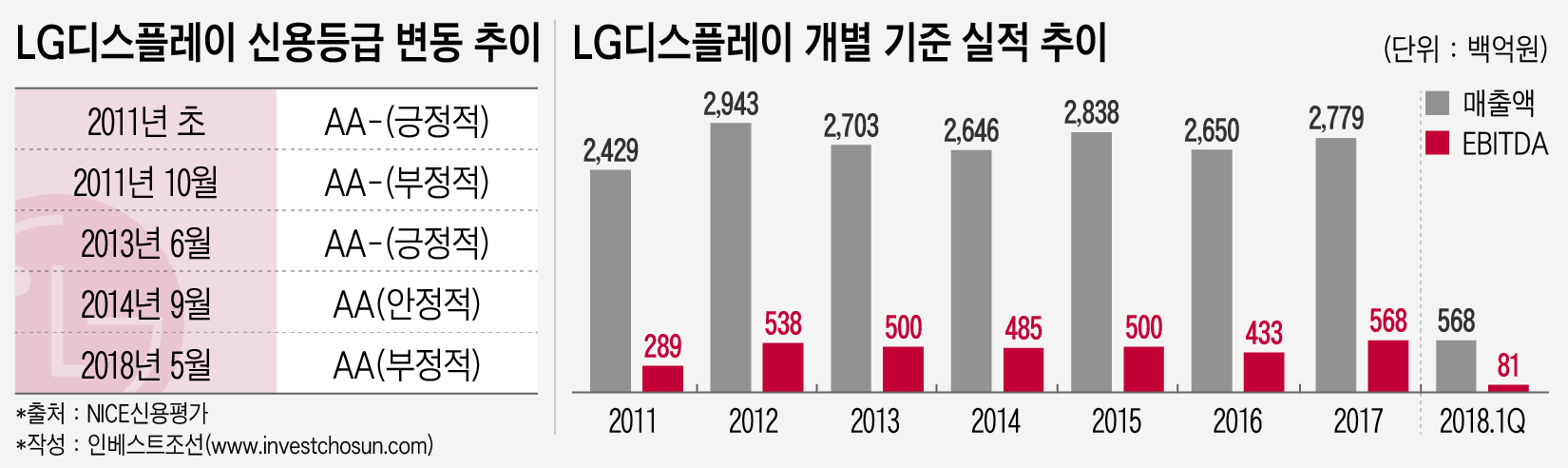

대규모 조달 시기에 설상가상으로 한국기업평가와 NICE신용평가 등 각 신용평가사들이 회사의 신용등급(AA)에 ‘부정적’ 등급 전망을 붙이며 추후 조달 환경은 더욱 악화됐다. NICE신평은 “판매가 하락으로 LCD부문 매출이 감소하고 경쟁력 유지를 위한 지속적인 투자부담이 존재한다”고 조정 이유를 설명했다.

긍정적 시각을 유지한 투자자들은 산업 특성상 주기적으로 겪는 일상적인 사이클로 평가한다. 지난 2011년 사례가 언급된다. 당시에도 주력 사업인 LCD분야에서 공급과잉을 겪은 데다 대규모 투자부담까지 겹치며 신용도에 ‘부정적’ 전망이 붙었다. 하지만 2013년 이후 투자 회수기간에 실적이 급격히 상승하며 위기론을 빠르게 벗어났다.

LG디스플레이가 보유한 기존 시장에서의 입지가 탄탄한데다 재무여력이 크게 나쁘지 않은 만큼 신용등급 하락으로 이어질 위기는 아니라는 평가다. 오히려 등급전망 조정으로 금리조건이 투자자에게 유리하게 형성될 가능성이 큰 만큼 단기물(3년, 5년) 투자 수요는 여전히 충분할 것으로 내다보고 있다.

반면 기존 사이클로 설명할 수 없는 위기라는 부정적 시각도 만만치 않다.

올해부터 중국 업체들이 대형 LCD 출하량 분야에서 국내 업체들을 역전하는 등 LCD 산업 주도권은 점차 중국으로 이전되고 있다. LG디스플레이도 OLED로의 전환을 통해 대응하려 하지만 시장 환경은 녹록지 않다. 특히 의욕적으로 진출을 선언한 모바일 OLED 분야에서 어려움이 크다는 설명이다.

다른 증권사 디스플레이 연구원은 “모바일 OLED에서 선수금 등 고객사 애플(Apple)의 지원을 받아 투자하더라도 회계상 LGD의 부채이기 때문에 부담일 수 있다”라며 “LGD가 모바일 OLED 공급을 시작 할때면 현재 시장을 독점하는 삼성디스플레이의 단가가 급격히 낮아질 것이기 때문에 극단적으론 LG가 향후 10년간 돈을 못 벌 수도 있다”고 설명했다.

-

[인베스트조선 유료서비스 2018년 05월 25일 07:00 게재]

예상보다 심각한 실적부진에 OLED 20兆 투자계획 '흔들'

자체 현금조달 막히며 외부 조달 늘릴 가능성 거론

신평사 등급전망 '부정적'…해석 갈리는 투자자들

자체 현금조달 막히며 외부 조달 늘릴 가능성 거론

신평사 등급전망 '부정적'…해석 갈리는 투자자들