-

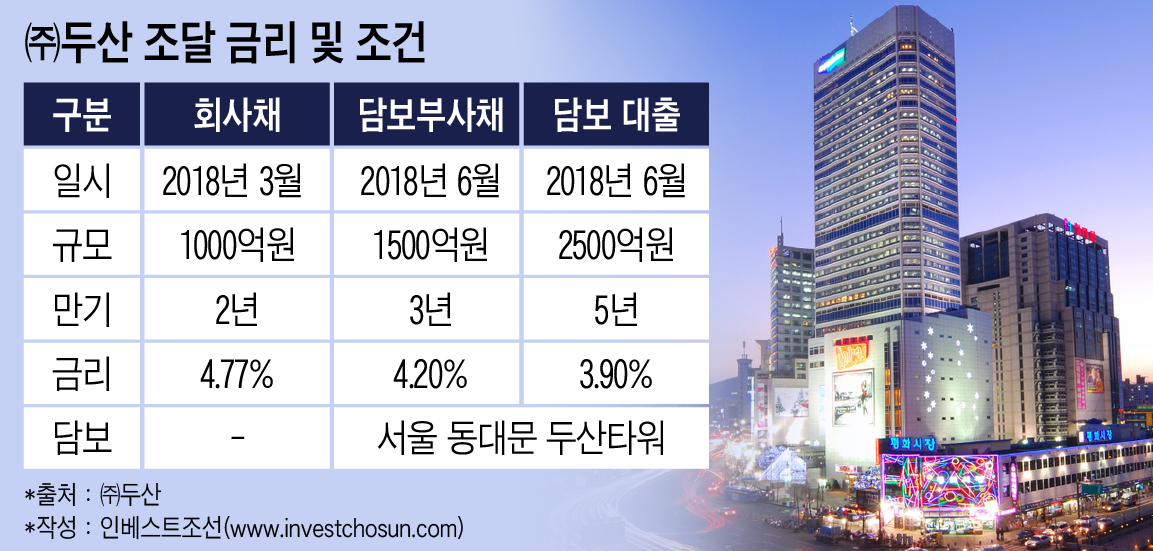

㈜두산이 동대문 두산타워 빌딩을 담보로 4000억원을 조달한다. 회사는 금리를 낮추고 짧아진 차입금 만기 구조를 일부 개선하는 효과를 얻게 됐다. 효율적인 차입 구조를 찾아내면서 올 하반기까지는 한 숨 돌릴 수 있게 됐다는 평가다.

㈜두산은 이달 KB증권으로부터 2500억원을 대출 받고, 나머지 1500억원은 26일 담보부사채를 발행해 조달한다. 두 건 모두 두산타워 빌딩을 담보로 잡았다.

㈜두산은 두타몰을 흡수 합병한 직후 불어난 차입금을 해결해야 했다. 합병 전 두타몰은 2500억원 규모 차입금을 보유하고 있었다. 1조원가량의 차입금이 있었던 ㈜두산은 합병 후 부채비율이 기존 80%에서 100%로 늘어나는 점을 우려했다. 또 두타몰이 보유하던 차입금의 만기가 1년 이내로 돌아와 빠른 시일 내 상환 자금을 마련해야 했다.

KB증권은 두산타워 빌딩을 담보로 대출을 제공하면서 동시에 후순위 사채를 발행하는 구조를 제안했다. 하나의 담보로 기업 대출과 사채를 발행하는 경우는 이번이 처음이다.

이번 발행은 단기화된 ㈜두산의 차입 구조를 장기화했다는 점에서 의미가 크다. 금리도 크게 낮아졌다.

두산타워 담보 대출의 만기는 기존 1년에서 5년으로 연장됐다. 기존 두타몰이 보유한 2500억원 규모 담보 대출 경우 4%대의 변동 금리에 만기는 1년이었다. 차주가 두타몰에서 ㈜두산으로 바뀌면서 대출 조건도 유리하게 조정됐다. 이번 대출에서 KB증권은 5년 만기와 3.9%의 고정금리를 조건으로 걸었다.

예정엔 없었던 담보부사채를 활용하게 되면서 ㈜두산은 추가로 1500억원의 자금을 확보할 수 있게 됐다. 당초 회사는 담보 대출과 회사채를 별개로 진행할 예정이었다. 292-2회차 채권(1200억원)은 두산타워라는 안정적인 담보가 붙자 회사채 신용등급은 한 노치 올라간 'A'로 평가받았다. 292-1회차 채권(300억원)은 한국자산관리공사의 담보로 AAA등급을 받았다.

덕분에 연초보다 개선된 조건으로 자금을 조달할 수 있게 됐다. ㈜두산이 지난 3월 발행한 1000억원규모 회사채의 금리는 2년 만기에 4.77%였다. 이번엔 만기를 1년 더 늘리면서도 금리는 4.2%로 낮췄다. 지난 3년간 2년 만기의 회사채를 중심으로 자금을 조달했던 ㈜두산에 큰 변화다. 투자자들은 그동안 부실 계열사 지원 부담이 크다고 판단해 장기물을 기피해왔다.

중국 부실채권 여파로 비우량채에 대한 투심이 위축된 가운데 ㈜두산은 담보물을 활용해 양적, 질적으로 만족스러운 조달을 할 수 있게 됐다. 그룹 측도 발행물량과 만기, 금리 등 여러 방면에서 흡족해하고 있다는 후문이다.

이번 발행으로 ㈜두산은 단기적으로 차입금 부담에서 벗어날 것으로 보인다. 회사는 올해 만기가 돌아오는 2150억원 규모 회사채 중 1500억원을 이번 발행 건으로 상환한다. 투자업계 관계자는 "남은 600억원의 상환분에 대해선 하반기 회사채로 조달할 예정"이라고 밝혔다. ㈜두산은 내년 4000억원 규모 회사채 만기가 돌아온다.

-

[인베스트조선 유료서비스 2018년 06월 24일 09:00 게재]

선순위 2500억·후순위 1500억 조달

단일 담보물 활용해 대출·회사채 조달한 첫 사례

만기 구조 장기화·금리 낮춰

단기 차입 늘어나 부담컸던 회사도 '흡족'

단일 담보물 활용해 대출·회사채 조달한 첫 사례

만기 구조 장기화·금리 낮춰

단기 차입 늘어나 부담컸던 회사도 '흡족'