-

신용평가사들이 정기 평가 결과를 내놓는 6월, 투자은행(IB)업계의 관심사는 아시아나항공에 쏠려 있다.

현재 아시아나항공의 신용등급은 BBB-이다. 1노치(Notch) 하락해 투기 등급으로 떨어지면 최근 주요 자금 조달원인 자산유동화증권(ABS)의 조기 상환 사유가 발생한다. 신용등급 수성이 그 어느 때보다 중요해진 상황이다.

-

아시아나항공은 지난 19일 1500억원 규모의 ABS를 발행했다. 주관 및 인수사로 참여한 키움증권·하이투자증권·한화투자증권·BNK투자증권·KB증권이 총액 인수했다. 이로써 아시아나항공의 ABS 미상환 잔액은 1조1890억원으로 늘었다.

아시아나항공 ABS는 자체 신용등급보다 2노치 높은 BBB+이다. 기초자산이 국내·외 여객 및 화물 매출채권이라 매출 안정성이 뛰어나다. 하이일드(High-yield·고위험 고수익) 채권을 향한 투자 심리가 상존해 ABS의 시장 소화에는 무리가 없다는 관측이다.

문제는 기초자산을 제공하는 아시아나항공의 신용도 관련 우려가 끊이지 않는다는 점이다.

아시아나항공이 발행한 매출채권 기초 ABS 구조의 조기 상환 사유에는 '유효 신용등급이 BB+ 이하로 하락하는 경우'가 포함돼있다. 신용등급이 하락하면 지금까지 발행한 유동화 특수목적법인(SPC)의 잔여 ABS를 상환할 때까지 아시아나항공은 매출채권을 회수할 수 없게 된다.

아시아나항공의 신용도 방어가 중요해졌다. 하지만 신용도 하향 추세가 이어지고 있고, 이 상황을 반전시키기가 쉽지 않다는 평가다.

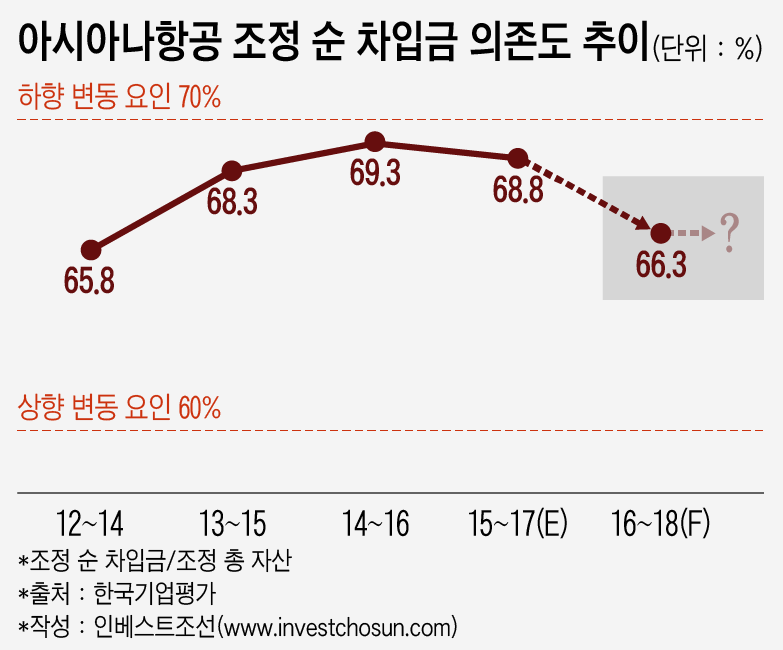

최근 등급 하향 요인으로는 ▲실적 저하 및 자구 방안의 성과 지연 등으로 유동성 대응 능력이 약화할 경우 ▲조정 총 자산 대비 조정 순차입금 비율이 70%를 상회할 경우 등이 꼽힌다.

-

신용등급 하향 변동 기준인 70%선까지 상승했던 조정 순차입금 의존도를 유가가 낮았던 최근 3년여간 조금씩 낮춰왔지만, 향후에는 이 같은 재무 지표 개선이 어려울 것이라는 전망이 나온다. KB증권 리서치센터는 아시아나항공의 올해 급유 단가와 연료비가 전년 대비 각각 33.6%·32% 올라 연간 1394억의 영업익이 줄어들 것으로 예상하고 있다.

한 IB업계 관계자는 "유가 상승 등 아시아나항공의 실적에 부정적인 영향을 미치는 요인을 면밀히 살피는 중"이라면서 "ABS 발행 외에 추가 조달 방안이 사실 상 없는 상황인데, 혹시나 신용등급이 하락해 조기 상환 트리거(Trigger·발동 요인)에 걸리지는 않을까 주시하고 있다"고 말했다.

아시아나항공은 사옥 등 비핵심 자산을 매각해 재무 구조를 개선, 신용등급 상향을 위해 노력하고 있다고 밝혔다. 작년 말 부채비율은 588.2%로 전년 동기 대비 100%포인트 이상 낮아졌다는 게 회사 측 설명이다.

아시아나항공 측은 "유류 할증료 매출 증가를 통해 유류비 상승분 일부를 상쇄할 수 있어 실적에 미치는 영향은 제한적"이라면서 "여름 성수기를 앞두고 하반기 실적이 좋을 것으로 예상되며, 신용등급이 하락할 가능성은 낮을 것으로 예상하고 있다"고 말했다.

-

[인베스트조선 유료서비스 2018년 06월 27일 07:00 게재]

신용등급 하향 시 1.2조 ABS 조기 상환

'차입금/자산' 70% 이하 낮추기 어려워

IB업계 "신용등급 하락 가능성 주시 중"

'차입금/자산' 70% 이하 낮추기 어려워

IB업계 "신용등급 하락 가능성 주시 중"