-

주택 시장 호조의 최대 수혜자로 꼽히는 GS건설이 실적과 재무 상태를 빠르게 개선해나가고 있다. 일각에서는 지난 2016년 하락한 신용등급(A-) 상향과 이에 따른 공모채 시장 복귀를 점친다. 다만 해외 사업 안정화와 실적 개선세 유지는 숙제다.

-

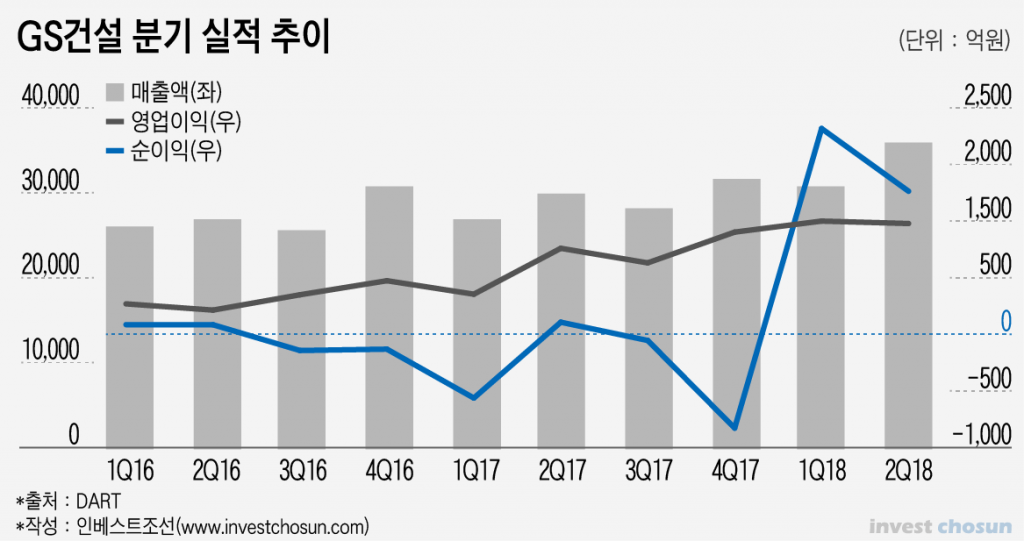

GS건설은 올 2분기 매출액 3조5819억원·영업이익 2192억원을 벌어들여 반기 영업익 6091억원을 달성했다. 창사 이래 최대 규모이자 지난 2010년 기록했던 연간 최대 영업익(6330억원)에 근접한 수준이다. 재무 상태도 안정을 찾는 추세다. 장기간 2조원대에 머물렀던 순차입금은 이번 분기에 1조원 미만으로 줄어들었다. 부채비율도 277%까지 떨어져 기준점으로 여겨졌던 300% 아래로 끌어내리는 데 성공했다.

하반기 실적 전망도 비교적 긍정적이다. GS칼텍스·LG화학 등 정유·석화업계 관계사들이 올해 말부터 증설을 본격 시작한다. 캡티브마켓(Captive Market·내부 시장) 수주 물량 증가에 따른 수혜가 예상된다. GS건설의 올해 영업익 전망치는 9969억원. 키움증권은 GS건설이 현대건설에 이어 영업익 '1조 클럽'에 가입할 것으로 예상한다.

투자은행(IB)업계에서는 GS건설의 신용등급 상향 가능성에 주목하고 있다. GS건설 내부에서도 이를 기대하고 있다는 전언이다. 신용등급이 오르면 오랜 기간 두문불출했던 공모채 시장에 복귀할 수 있다는 관측이다. 일부 IB는 GS건설의 공모채 발행 가능성을 타진하고 있다는 얘기도 들린다.

GS건설은 신용등급이 AA-였던 지난 2013년 2월 600억원 발행을 마지막으로 공모채를 발행하지 않고 있다. 지난 2월 이 채권의 만기가 도래했으나 자체 상환했다.

-

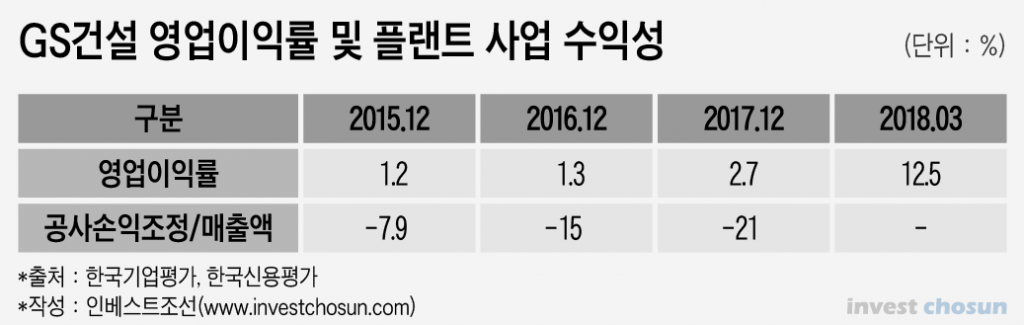

신용평가업계는 GS건설의 플랜트 사업의 안정성을 따져보고 있다. 주택 사업 호조로 전사 영업익이 늘었지만, 플랜트 사업은 안정화가 더 필요하다는 판단이다. 지난 6월 정기 평가를 거쳐 현 등급을 유지한 한국기업평가는 주요 등급 상향 요인으로 '플랜트 사업 공사손익조정/매출액 -3.0% 이상'을 내세웠다. GS건설의 최근 3개년 평균치는 -14.6%다.

최근 실적 개선세를 유지하는 모습을 '증명'해야 한다는 평가도 나온다. 빅배스(Big Bath·대규모 부실 상각)를 발표했던 게 불과 3개 분기 전의 일이다. 지난 1분기 기준 영업익률이 12.5%까지 올랐지만, 작년 말까지만 해도 2.7%였다. 한국신용평가는 등급 상향 요인으로 '영업익률 3% 이상 지속'을 꼽고 있다.

지배구조에 변화가 생겨도 신용등급이 흔들릴 수 있다. 현재 IB업계에서는 그룹 오너 일가가 GS건설 지분율을 낮출 수 있다고 내다본다. 현재 GS건설의 신용등급은 유사시 GS그룹의 지원 가능성이 반영돼 1노치(Notch) 올라 있다. 일감 몰아주기 등 법·제도적인 문제로 그룹의 지원 의지에 변동이 생긴다면 등급에 부정적이다.

최근 발생한 SK건설의 라오스 수력 발전소 사고도 건설사 해외 사업의 위험성 평가에 악영향을 미칠 가능성이 있다. 비교적 안정적이라고 여겼던 토목 사업에서 대규모 손실을 낼 가능성이 잠재돼 있기 때문이다.

한 신평업계 관계자는 "건설사의 해외 사업 중 토목부문은 플랜트부문 대비 수익성도, 위험도 낮은 '로우 리스크 로우 리턴'(Low Risk Low Return)으로 판단해왔다"면서 "이번 사고로 토목 사업에 대한 평가 방법을 바꿔야하는 것은 아닌지 고민이 필요해 보인다"고 말했다.

연간 영업익 1조 목전에 부채비율도 하락

"신용도 오르면 공모채 발행" 기대

해외 사업 손익 및 영업익 개선세 유지해야

"신용도 오르면 공모채 발행" 기대

해외 사업 손익 및 영업익 개선세 유지해야

인베스트조선 유료서비스 2018년 07월 29일 09:00 게재