-

롯데카드, 롯데캐피탈 등 그룹의 금융 계열사 처리 문제가 다시 수면 위로 올라왔다. 지주사 체제 전환으로 금융사 지분을 어떻게든 처리해야 하는 상황인데 시장에선 외부 매각설이 주를 이루고 있다.

롯데 입장에선 금융 계열사가 유통업과 연관성이 커 무조건 버리는 것은 아깝다. 이런 가운데 롯데물산이 그룹의 금융 계열사 처리 해결사로 나설지 관심이다. 롯데물산이 최근 보유 중이던 롯데케미칼 지분을 매각, 1조원가량의 실탄도 마련했다. 다만 여론과 당국의 부정적 시각은 부담으로 작용할 소지가 있다.

얼마 전까지 금융투자업계에서 롯데그룹이 카드와 캐피탈을 외부에 매각할 것으로 보는 시각이 조금 더 우세한 분위기였다. 하지만 신동빈 회장 출소 후 롯데케미칼의 롯데지주 편입을 일사천리로 진행하자 금융사도 그룹에 시너지를 낼 수 있는 방향으로 정리할 것이라는 관측이 나오기 시작했다.

롯데그룹이 유통 사업을 영위하는 기업이라는 점도 계열 간 지분거래 가능성을 높인다. 롯데백화점과 롯데마트 등을 이용하는 고객들의 매출전표부터 빅데이터 등을 외부에 전부 넘겨주기란 쉽지 않다. 롯데카드 없이 롯데멤버스만으로는 사업적 시너지 및 활용도가 떨어진다는 점도 고민거리다.

금융투자업계는 롯데물산을 주목하고 있다. 1조원가량의 실탄으로 카드와 캐피탈 지분을 인수, 자회사로 둘 수 있다는 것이다. 롯데물산이 롯데케미칼 지분을 팔고 롯데자산개발 지분을 매입하는 등의 계열 간 지분거래 과정에 참여했다는 것은 향후 금융사 지분거래에도 나설 수 있음을 방증한다.

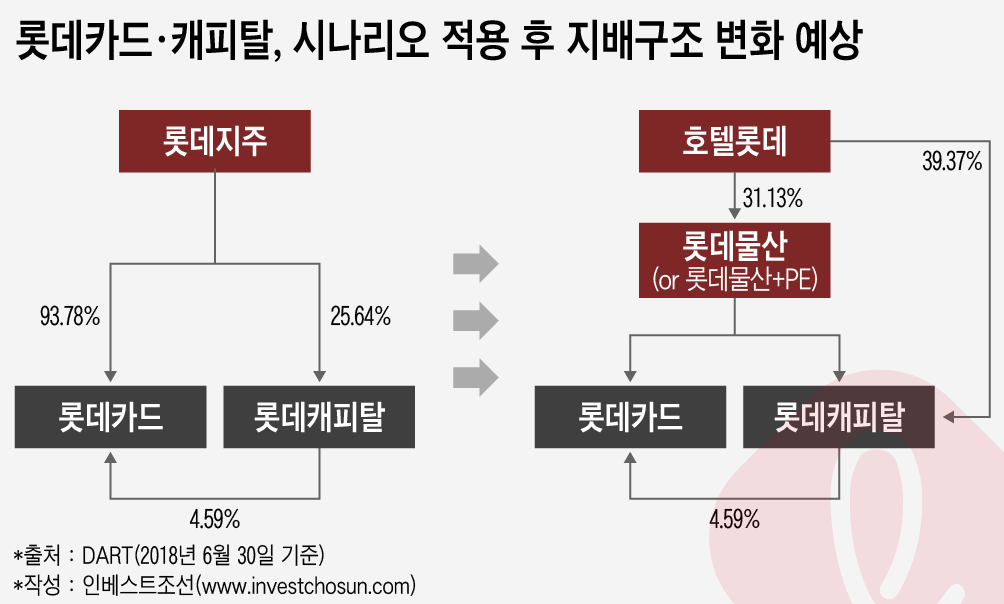

증권업계에서 예상하는 롯데물산 활용 방안 시나리오는 두 가지다. 첫 번째는 롯데지주가 보유한 롯데카드와 롯데캐피탈 등의 지분을 롯데물산이 직접 인수하는 것이고, 두 번째는 사모펀드(PEF) 운용사와 함께 금융 계열사 지분을 쪼개서 가져가는 방식이다.

롯데지주가 보유한 롯데카드와 롯데캐피탈 지분은 각각 2조원, 3000억원 규모다. 롯데물산이 사업 특성상 차입금이 많은 상황이라 후자의 방식도 고려해볼 만하다. 최근 주요 그룹들이 계열사 지분 정리에 사모펀드 운용사들을 적극 활용하고 있다. SK그룹은 SK해운의 지분 상당 부분을 한앤컴퍼니에 매각했고 한화그룹은 한화S&C 지분 일부를 스틱인베스트먼트 컨소시엄에 매각했다.

롯데물산 밑으로 금융 계열사들이 집결하는 것 자체가 법적 문제는 없다. 다만 정성적으로 고려해야 할 요소들이 있다.

현 정부의 기조를 고려할 때 계열 간 지분거래로 롯데지주가 금융사를 처리할 경우 시선이 곱지 않을 수 있다. 자칫 기업들이 악용할 만한 선례로 남을 수 있기 때문이다. 신 회장 역시 출소한지 얼마 안된 상황에서 당국의 눈 밖에 날 일을 무리해서 진행할 필요는 없을 것이라는 의견도 있다.

여론도 변수다. 롯데그룹이 롯데지주를 출범시킨 배경 자체가 롯데의 '일본기업' 이미지를 지우기 위해서다. 롯데물산의 최대주주는 지분 약 57%를 보유한 롯데홀딩스다. 카드·캐피탈을 외부에 매각하지 않고 롯데물산 휘하로 두게 되면 일본롯데의 영향권 아래로 들어가게 돼 다시금 논란이 불거질 수 있다.

롯데 관계자는 "롯데지주가 롯데케미칼 지분을 양수하기 위해 늘린 차입금을 금융사 매각자금으로 상환할 것이란 전망 때문에 증권업계에서 롯데물산을 계열 간 지분거래 대상으로 보는 것 같다"며 "합리적 의심이긴 하지만 신 회장이 출소한 이후 열린 회의에서 금융사 처분에 대해 논의가 이뤄지지 않았고 아직 시간이 남은 사항이라 그룹 차원에서 여러 가능성을 열어놓고 고민 중"이라고 설명했다.

-

[인베스트조선 유료서비스 2018년 10월 18일 11:10 게재]

케미칼 지분 매각, 실탄 1조원 마련

금융사 지분거래 시나리오에 힘

여론·당국의 곱지않은 시선 부담

금융사 지분거래 시나리오에 힘

여론·당국의 곱지않은 시선 부담