-

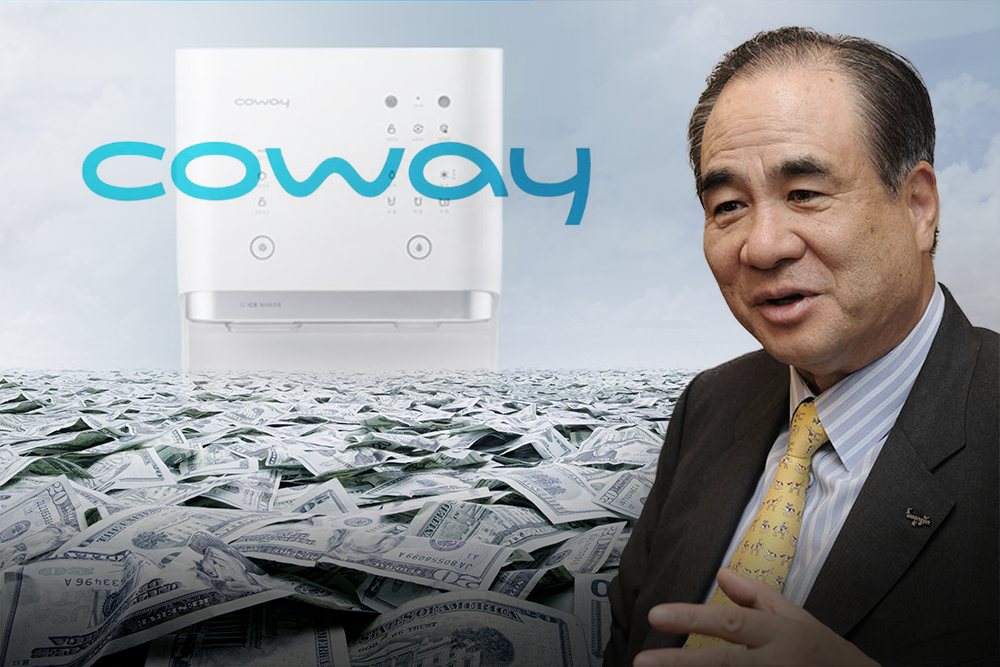

코웨이 인수계획을 밝힌 웅진그룹이 계열사 매각에 나선다. 안정적인 경영권 확보를 위한 추가지분 인수를 위해 계열사 매각을 통해 자금조달에 나선다는 계획이다.

웅진그룹-스틱인베스트먼트가 인수하는 코웨이 경영권 지분은 총 22.17%. 전체 1조6850억원 규모다. 이중 절반은 금융권 인수금융을 통해 조달하고, 나머지 절반은 컨소시엄이 각각 마련한다.

웅진그룹은 "자금조달에 대한 우려는 없다"는 입장이다. 추후 배당수익으로 인수금융 이자 비용을 충당할 계획과 함께 추가적인 지분 인수 계획을 밝히기도 했다. 현재의 지분율로는 안정적인 경영권을 유지하기 어렵다는 판단으로 웅진에너지를 비롯한 주요 계열사 매각 계획을 발표했다.

- 코웨이 지분율이 불안하다. 추가적인 지분 인수 계획은

(안지용 웅진그룹 기획조정실장) "웅진도 지분율 22%가 작다는 것을 알고 있다. 그렇게 호의적인 상황은 아닌 것으로 판단된다. 향후 웅진과 씽크빅, 코웨이로 연결되는 포트폴리오에 역량을 집중할 계획이다. 이를 위해서 나머지 계열사 매각을 고려하고 있고, 차차 지분율을 높여갈 계획이다. 웅진에너지도 매각 대상 중에 하나로 연말 경 매각작업에 돌입할 것으로 보인다. 단기간에 지분율을 높일 수는 없겠지만 경영권 방어 등을 위한 노력을 할 계획이다"

- 자금조달에 대한 우려가 있다

(안지용 실장) "인수금융과 스틱의 자금조달에 대해선 우려가 없는 상황으로 파악된다. 오늘 계약금 500억원을 집행했다. 웅진그룹은 씽크빅 유상증자를 통해 최대 2000억원까지 모을 수 있을 것으로 본다. 나머지 2000억원은 금융기관을 통해 LOC를 받았다"

- MBK와 급진적으로 인수 협상에 이르게 된 배경은

(윤석금 웅진그룹 회장) "MBK와 배경이 나쁘진 않다. 법정관리가 들어가면서 MBK가 서운하게 생각 할 수 있다. 개인적인 섭섭함은 없다. 웅진에서 꾸준히 인수의사를 밝혔고 MBK측에서 응답이 없었는데 갑자기 응답이 왔다. (MBK가 협상에 응하게 된) 구체적인 배경에 대해선 알지 못한다"

- 법정관리 신청 당시 사회적 비판이 일었다. 추후 승자의 저주에 대해 어떻게 생각하는가.

(윤석금 회장) "법정관리를 갑자기 들어간 것은 파산할 수 있다 그런 위험이 있어, 그냥 놔둘 수 없어 신청하게 됐다. 갑작스럽게 진행됐다. 섭섭하신 분이 많이 있다는 것을 안다"

- 자동차 렌탈사업 진출을 비롯한 구체적 전략은?

(윤석금 회장) "거래가 이렇게 갑자기 이뤄질 거라 생각을 못했다. 아직 구체적으로 어떻게 진행할지는 정해지지 않았다. 코웨이가 잘 할 수 있는 가전과 연계해 계속 확장해나갈 것이고 연관된 사업을 계속 추가할 계획이다"

- 현재 진행 중인 소송과 보유하고 있는 우선매수권에 대해

(안지용 실장) "우선매수권은 의미가 없어졌다. 우선매수권에 대한 권리도 포기하고, MBK에 대한블록딜 소송도 취하할 계획이다"

- 웅진에너지 매각 계획은?

(안지용 실장) "웅진에너지도 당연히 매각 대상에 포함된다. 웅진에너지는 올해 말 내년 초 매각작업 진행할 예정이다. 다른 계열사도 매각 작업을 진행할 수 있다"

-

[인베스트조선 유료서비스 2018년 10월 29일 16:30 게재]

윤석금 웅진그룹 회장 기자간담회 전문

"씽크빅-코웨이에 집중, 웅진에너지 매각 계획"

"MBK에 블록딜 관련 소송 취하 결정"

"씽크빅-코웨이에 집중, 웅진에너지 매각 계획"

"MBK에 블록딜 관련 소송 취하 결정"