-

웅진그룹은 코웨이 지분율을 추가로 높이기 위한 방법 중 하나로 계열사 매각을 제시했다. 웅진에너지는 올해 말, 내년 초 매각작업을 진행할 예정이고 다른 계열사 중에서는 웅진플레이도시가 꼽힌다. 그러나 계열사의 빚이 많고 업황이 어려워 인수후보자를 구하기 쉽지 않을 것으로 예상된다.

우선 태양광산업은 본격적인 치킨게임에 돌입했다. 전문가들은 M&A가 일어나기엔 적절한 시기가 아니라고 입을 모은다. 태양광 업체들은 공급과잉에 직면했다. 실제로 OCI는 최근 구조조정을 진행했고 올 3분기 공장가동률은 65%까지 떨어질 것으로 예상된다. 한 증권사 연구원은 “국내업체들이 지금 생산능력(CAPA)를 늘릴 요인도 없고 재무적 상황도 녹록하지 않은 상황”이라며 “오히려 공장가동률을 줄여야 할 때”라고 분석했다.

한때 웅진에너지 인수설이 돌았던 한화케미칼도 지금은 후보군에서 멀어졌다. 지난해 3월 한화케미칼은 웅진에너지 지분 8.04%를 매입해 2대 주주에 올랐다. 한화큐셀을 통해 웅진에너지를 인수할 계획이라고 시장에서는 내다봤지만 한화케미칼은 올해 6월 보호예수기간이 끝난 동시에 지분을 전량 매각했다.

-

게다가 현재 웅진에너지의 신용등급은 B+고 등급전망은 부정적이다. 또 채권단으로부터 매번 만기 유예를 받고 있는 상황이다. 당장 내년 6월말까지 만기가 도래하는 채권은 529억원에 달한다. 반면 웅진에너지가 보유한 현금성 자산은 50억원에 불과하다. 현금으로 상환이 쉽지 않은데다 신용등급이 낮아 사실상 차환발행은 어려운 상환이다.

한 신평사 관계자는 "웅진에너지는 부도를 피하기 위한 선택지가 많지 않아 채권단의 의지에 생존이 달렸다"고 평가했다.

웅진에너지 주가가 낮은 상태인데다 중국업체 대비 모노 웨이퍼 분야에선 앞선 기술력을 보유하고 있다는 평가도 있다. 다만 구조적인 경쟁력을 고려하면 중국 업체로의 매각도 쉽지 않다는 평가다.

한 태양광업계 관계자는 "가장 기본적으로 중국업체들의 잉곳 설비로 공급되는 전기료만 하더라도 중국 현지가 국내보다 키로와트(Kw) 당 4배 가까이 싸다"며 "웅진에너지의 가격 경쟁력이 현저히 차이나는 구조"라고 설명했다.

우여곡절 끝에 웅진에너지가 팔린다고 하더라도 웅진그룹이 손에 쥘 수 있는 금액은 150억원 남짓이다. 웅진에너지의 시가총액은 517억원인데다 웅진그룹이 들고 있는 지분은 30.76%로 많지 않다.

-

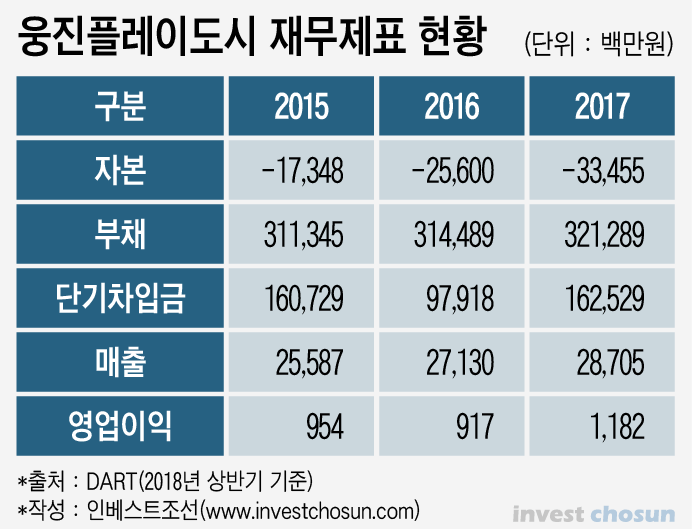

웅진그룹의 또 다른 매각 후보인 웅진플레이도시는 2015년부터 매각을 시도했지만 성사되지 않았다. 그 당시 웅진그룹은 3000억원 가량을 희망가로 제시했다. 시장과 가격에 대한 괴리가 컸던 것으로 전해진다. 그러나 웅진그룹으로서는 높은 희망가를 포기할 수 없는 상황이었다고 평가 받는다. 웅진플레이도시의 부채에는 윤석금 회장과 장남, 차남이 빌려준 금액이 포함돼있는데 변제후순위로 밀렸기 때문이다.

현재 웅진플레이도시의 재무상황은 2015년보다 악화됐다. 부채는 3200억으로 늘어났고 매출은 지지부진하다. 작년에는 매출이 287억원, 영업이익은 11억원에 그쳤다.

웅진그룹은 “(계열사 매각의 경우) 계획이나 목표에 대해 구체적으로 제시한 것이 아니며 중장기적인 계획의 일환”이라고 밝혔다.

-

[인베스트조선 유료서비스 2018년 11월 01일 16:49 게재]

태양광 치킨게임으로 웅진에너지 매각은 좋지 않은 시기

웅진에너지 신용등급 여전히 투기등급

웅진플레이도시는 시장과의 가격괴리 극복해야

웅진에너지 신용등급 여전히 투기등급

웅진플레이도시는 시장과의 가격괴리 극복해야