-

국내 채권자본시장(DCM)에서 강자가 되려면 어떻게 해서라도 SK그룹을 잡아야 한다. SK그룹은 ‘빅이슈어(Big Issuer)’를 넘어, 압도적 발행 규모로 DCM 리그테이블 순위를 사실상 결정 짓고 있다. 업계 2강인 KB증권과 NH투자증권은 물론, 계열 분리된 SK증권도 SK 회사채 효과를 톡톡히 보고 있다.

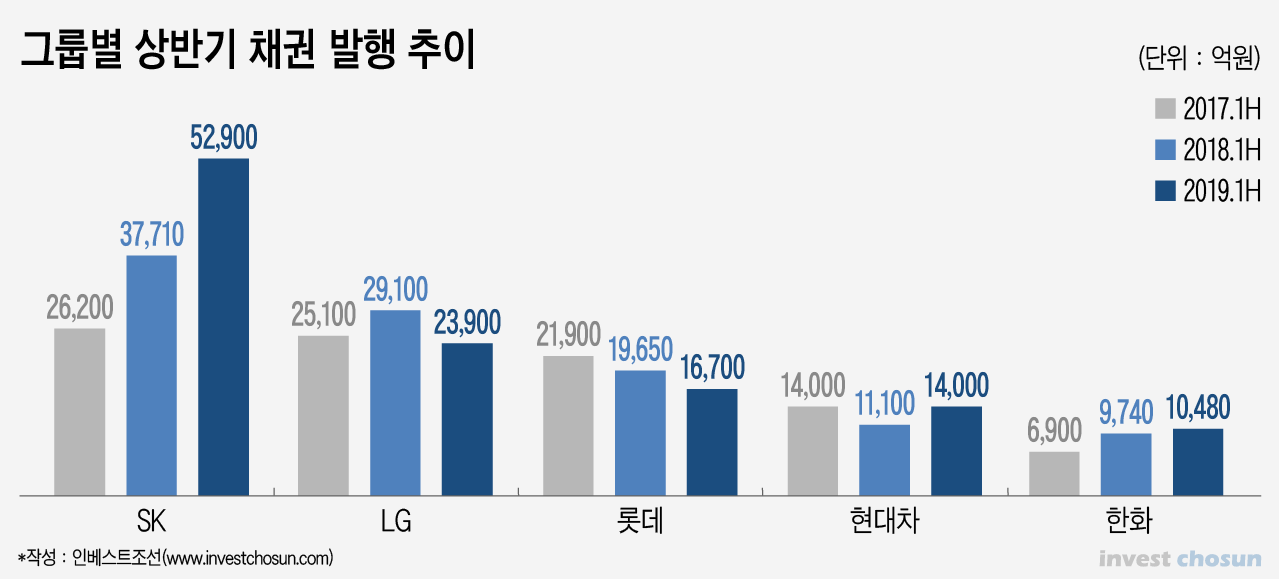

올 상반기에 SK그룹은 5조2900억원어치의 회사채를 발행했다. 2017년 상반기 2조6200억원, 2018년 상반기 3조7710억원과 비교하면 매년 증가하면서도 특히 올해는 그 증가세가 매우 컸다. 다른 그룹과 비교하면 SK그룹의 존재감은 더 극명해진다. SK그룹 다음으로는 LG그룹이 많은 회사채를 발행했지만 그 절반에도 못 미치고 롯데그룹, 현대자동차그룹, 한화그룹은 2조원에도 못미친다.

회사채 발행에 나선 계열사들도 다양하다. SK하이닉스가 9800억원으로 가장 많고 SK㈜, SK인천석유화학, SK에너지, SK종합화학은 5000억원 이상을 조달했다. SK텔레콤, SK네트웍스, SK브로드밴드, SKC 등 기존 계열사는 물론 SK실트론, SK머티리얼즈, AJ렌터카, SK매직 등 M&A를 통해 그룹에 편입된 기업들도 있다. KCFT를 인수하는 SKC는 인수자금 마련을 위해 회사채 발행에 나설 계획이다.

SK그룹의 회사채 발행 업무를 가져올 수 있느냐가 DCM 리그테이블에 절대적인 영향을 미치는 상황까지 됐다. 상반기에 KB증권은 1조5000여억원어치, NH투자증권은 1조1700억원어치의 SK 계열사 회사채 발행 대표주관을 맡았다. 각각 전체 대표주관 물량에서 20%를 차지한다. 순위에서 이들에 밀리는 한국투자증권은 SK 비중이 LG, 현대자동차에 비해 적고 미래에셋대우는 그래도 6900억원으로 SK 물량이 가장 많다. 신한금융투자는 SK와 접점이 없다.

-

같은 이유로 SK증권은 선전했다. SK증권은 상반기에 일반 회사채만 2조원 이상 대표주관을 맡았다. 이는 지난해 일반 회사채 주관 1조8855억원을 이미 넘어선 수치다. 그리고 그 중 70%에 육박하는 1조4500억원이 SK 계열사 물량이다. SK그룹으로부터 분리되자마자 SK 계열사 효과를 톡톡히 보고 있는 셈이다.

증권사 DCM 관계자는 “현재 재계에서 확장 전략을 쓰고 있는 그룹은 사실상 SK그룹 뿐”이라며 “그만큼 발행기업이 늘고 있고 자금 소요도 증가해 회사채 시장에서의 영향력은 점점 더 커지고 있다”고 설명했다.

다른 관계자는 “DCM 리그테이블에서 좋은 순위에 이름을 올릴려면 빅이슈어와의 관계가 중요하다”며 “현 시점에선 결국 SK그룹 회사채를 누가 더 많이 가져올 수 있느냐가 순위를 결정하는 중요한 요소가 될 것”이라고 덧붙였다.

SK그룹의 절대적 영향력에 우려의 시선도 있다. 주관 경쟁 과열로 발행 조건이 발행사에만 유리하게 맞춰진다든지, 채권 투자자들의 특정 그룹 편중 리스크가 커진다는 점 등이다.

발행 기업에 있어 지금이 발행 최적의 타이밍이라는 데는 이견이 없다.

저금리 상황은 지속되고있고 미·중 무역갈등으로 주식시장의 변동성은 커졌다. 그래서 주목받는 것이 회사채다. 적정 마진을 확보해야 하는 대다수 운용기관들은 담고 싶어도 담을 회사채가 없어 고민일 정도로 수요가 넘친다. 초대형 투자은행(IB)의 발행어음 시장 진출도 회사채 수요를 늘리는 계기를 만들었다. 이젠 눈높이가 낮아져 A급 이하 비우량 기업으로도 손을 뻗기 시작했다. 한진그룹은 물론 시장에서 유동성 리스크가 거론됐던 ㈜두산마저 오버부킹으로 증액 발행을 할 정도다.

하반기 변동성을 우려해 선제적 자금 조달을 하려는 기업들이 대기 중이다. 말 그대로 ‘찍으려 하면 찍을 수 있는’, 이슈어가 우위를 선점한 시장이 다시 돌아왔다. 하지만 상반기 같은 ‘눈 감고도 찍을 수 있는’ 상황이 이어질 지는 지켜봐야 한다. 너무 낮아진 회사채 금리가 오히려 투자 매력을 떨어뜨릴 수도 있기 때문이다.

채권시장 관계자는 “현재 회사채 금리는 수급상 요인으로 결정된 것이지, 그 기업의 가치를 제대로 반영하고 있다고는 생각하지 않는다”며 “여타 투자상품과 비교해 국내 회사채의 금리 매력이 떨어진다고 하면 투자자가 수요를 줄여 주도권을 되찾으려는 움직임들이 나오기 시작할 것”이라고 전했다.

일례로 최근 신용평가사들의 스탠스는 한층 보수적으로 바뀌었다. 기업 전반의 수익성이 떨어지자 신용평가사들은 주요 평가 요소로 빌린 차입금을 제 때 상환할 수 있는 능력을 보는 ‘차입금/EBITDA’ 지표를 중시하기 시작했다. 그 결과 전반적인 등급 방향성은 후퇴하고 있다. 기업의 펀더멘털을 보여주는 신용등급이 부정적으로 흘러간다면 투자자들은 이전보다 보수적으로 선회, 이슈어 중심의 시장 상황에 균형을 맞추려는 움직임이 일어날 수 있다.

-

[인베스트조선 유료서비스 2019년 07월 01일 07:00 게재]

[2019년 상반기]

SK, 상반기에만 5조 이상 발행

회사채 주관 실적 절대적 영향

저금리 속 수요증가로 발행사 우위

회사채 금리 역마진 우려도 커져

하반기에 투자자 평가 냉정해질 수도

SK, 상반기에만 5조 이상 발행

회사채 주관 실적 절대적 영향

저금리 속 수요증가로 발행사 우위

회사채 금리 역마진 우려도 커져

하반기에 투자자 평가 냉정해질 수도