-

전 세계 174개 회원국을 둔 국제해사기구(IMO)가 선박연료유의 황 함유량 상한선을 3.5%에서 0.5%으로 내리도록 한 규제인 IMO 2020이 내년 1월1일부터 시행된다. 산성비를 유발하는 황산화물 배출을 막기 위해서다. 황 함유량이 적은 저유황유는 고유황유보다 가격이 훨씬 비싸기 때문에 IMO 2020에 대한 시장의 기대감이 주목된다. 그러나 불황의 터널을 지나고 있는 정유업계가 실제로 IMO 2020 수혜를 받을 수 있을지는 의견이 엇갈리고 있다. 딱 나눠 떨어진다고는 할 수 없지만 대체적으로 애널리스트들 사이에서 YB와 OB의 의견이 갈린 모양새라는 평가다.

-

젊은 애널리스트들은 이미 IMO 2020 효과가 시작됐다는 의견이 지배적이다. IMO 2020 규제로 선사들은 배출가스 황산화물 저감장치(스크러버)를 부착하거나 LNG선을 사용하는 방법과 저유황유를 사용하는 방법 중 선택해야 한다. 전자는 자본이 소요되고 시간이 오래 걸린다. 스크러버 설치에 최대 700만달러(80억원)가 들 것으로 보인다. 반면 저유황유 사용은 바로 도입 가능하다. 벙커C유 등 황 함유량이 높은 중유 대신 등유나 경유로 대체하면 된다. 선사들은 하반기부터 저유황유 시범 가동에 들어갔고 가격 상승에 대비해 미리 저유황유 구매에 나섰다는 설명이다.

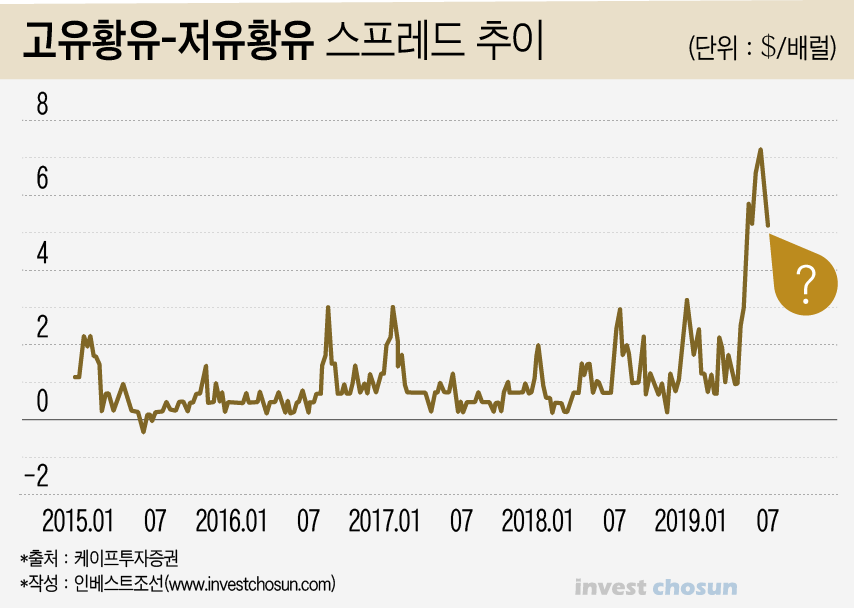

이 같은 변화는 이미 숫자로 나타나고 있다는 평가다. 저유황유와 고유황유 가격 차이가 큰 폭으로 확대되고 있다. 저유황유-고유황유 스프레드는 미국 기준으로 3월말 배럴당 1달러에서 6월 말 6.25달러로 급등했고 유럽은 톤당 11달러에서 40달러로 상승했다. 동시에 미국 경유 재고는 5년 평균치를 밑돌고 있다. 경유 수요가 증가세임을 보여준다는 설명이다.

반면 업계에서 오래 몸을 담았던 애널리스트들 사이에선 IMO 2020 효과가 기대에 못 미칠 수 있다는 목소리가 나온다. 글로벌 정유사의 생산비중(Yield) 변화 2%와 글로벌 가동률 2% 상승만으로도 늘어나는 수요를 충당할 수 있다는 설명이다. 또한 아시아 정유업체들의 가동률이 낮아서 마진이 개선되기 어렵다는 지적도 제기된다. 현재 중국 국영업체의 가동률은 70% 초중반 수준이다. 게다가 중국에서는 대규모 정제 설비 증설이 이뤄지고 있어 공급 과잉 우려마저 있다.

IMO 2020 효과에 대해 의견은 갈리지만 국내 정유업체 대부분은 고도화율을 높여 저유황유 생산 비중을 늘리기 위해 탈황설비 투자에 나섰다. SK이노베이션은 2020년 상반기 상업 가동을 목표로 1조원 규모의 탈황설비(VRDS)를 건설중이다. 설비가 완공되면 고유황유 비중을 절반 가까이 줄일 수 있을 것으로 기대된다. 현대오일뱅크는 이미 설비 고도화에 3600억원을 투자해 지난해 8월 잔사유(기름찌꺼기)에서 아스팔텐 성분을 걸러내는 SDA 공정을 완공했다. 에쓰오일도 잔사유 고도화 시설 및 올레핀 다운스트림(RUC·ODC) 시설에 5조원을 투입한 바 있다.

금융업계 관계자는 “IMO 2020을 둘러싸고 해외 기관들도 의견이 엇갈리고 있다”며 “국내 정유 빅4 중 GS칼텍스가 유일하게 저유황유 확대 생산할 계획이 아직 없는 상황이다”고 말했다.

-

[인베스트조선 유료서비스 2019년 07월 12일 14:18 게재]

이미 IMO 2020 효과가 시작됐다는 YB

공급 과잉 우려로 '반짝 효과'라는 OB

"해외 기관도 의견 엇갈리는 상황"

공급 과잉 우려로 '반짝 효과'라는 OB

"해외 기관도 의견 엇갈리는 상황"