-

전반적인 국내 경기의 하락, 소비심리의 위축, 이에 따라 전 업종에 걸쳐 확산한 실적에 대한 불안감은 대기업들의 투자를 위축시켰다.

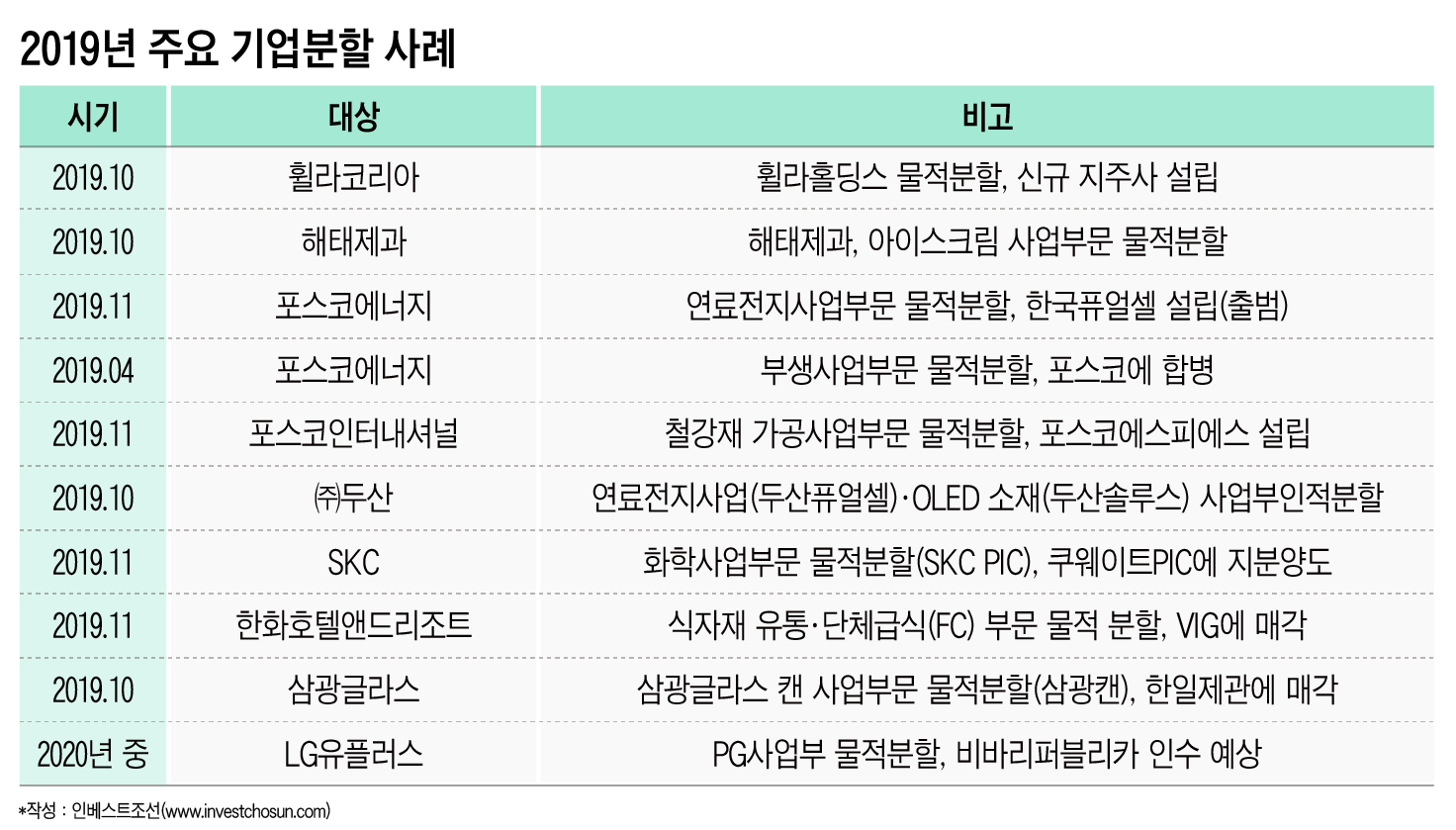

ECM과 DCM 부문 등 전통적인 자본시장의 활기도 예년만 못하면서 국내외 투자은행(IB)들의 불안감도 커졌다. 허리띠를 졸라매고 있는 기업들은 올해 알짜 사업부를 떼내 경영권을 매각하거나, 분할 회사의 외부 투자자유치를 통해 곳간을 쌓으려는 생존 전략을 펼쳤다. 내년에도 기업들의 이 같은 움직임이 지속할 것으로 전망되면서, 이 과정에서 파생될 거래들에 IB들은 기대를 걸고 있다.

글로벌 투자은행(IB)의 한국법인 한 대표는 “업종 구분없이 국내 기업들의 실적 전망이 하향 조정된데다, 정책 리스크가 상수가 되버리면서 국내 기업들이 투자는 줄이고 현금을 확보하려는 움직임이 고착화하고 있다”고 말했다.

두산그룹의 지주회사인 ㈜두산은 올 하반기 연료전지사업(두산퓨얼셀)과 QLED 소재(두산솔루스) 사업부문을 분할해 유가증권시장에 재상장했다. ㈜두산에 사업부로 존재했기 때문에, 제대로된 시장가치 평가를 받지 못했으나 상장사로 탈바꿈하면서 사업부의 가치가 인정받게 됐다.

㈜두산의 오너일가는 인적분할의 방식을 택하면서, 상장사 2곳의 주식을 추가로 확보할 수 있었다. 배당을 통해 현금을 직접 끌어들일 수 있고, 시가로 평가받는 주식을 통해 담보대출를 활용할 여지도 생겼다. 지난해 효성그룹 지주사 과정에서 나타난 분할상장 계열사들의 주가 급락과 같은 상황은 연출되지 않았다. ㈜두산은 사업부 분할을 통해 추후 사업재편, 오너일가 간 계열분리 등을 고민할 수 있는 여력을 마련했다는 평가를 받는다.

2017년 지주회사로 전환한 휠라코리아는 또 한번 기업분할을 통해 옥상옥(屋上屋) 구조 개편을 단행했다. 이미 지주회사 체제가 자리잡힌 상황에서 복잡한 지배구조를 만들어 낸 데 대해 투자자들의 의구심은 컸다. 윤윤수 회장의 경영권 승계와 20%대에 머물러 있는 최대주주 지분율을 고려하면 해당 작업이 진행된 배경을 유추해 볼 수도 있었다.

해태제과의 아이스크림 사업부를 물적분할하는 작업은 현재 진행형이다. 내년 1월 1일이 분할기일이다. 물적분할이 완료되면 자회사를 활용한 다양한 자금조달 방안 또는 지배구조개편 방안의 틀이 마련될 수 있을 것으로 보인다.

경영권 승계 또는 오너일가의 자금마련의 목적을 둔 기업분할 외에 자회사를 떼내 외부에 매각하거나, 투자 유치를 받은 기업들도 있다.

SKC는 올해 화학사업부문을 물적분할 한 후 쿠웨이트PIC사에 지분을 양도하며 합작법인을 설립했다. 이를 통해 SKC는 5500억원 규모의 자금을 확보했다. 한화호텔앤드리조트는 유통·단체급식(FC) 부문을 분할해 사모펀드(PEF) 운용사 VIG파트너스에 경영권을 매각했고, LG유플러스는 PG사업부를 넘기기 위해 물적분할을 준비 중이다. 이 외에도 웅진그룹, 아주그룹 등도 사업부를 분할해 자회사를 늘리는 방안을 검토 중인 것으로 알려졌다.

-

기업들의 이러한 움직임에는 경기가 하강 국면에 직면한데 대한 위기감이 깔려있다. 투자 보단, 현금확보, 또는 현금 확보를 위한 통로를 마련하려는 움직임이다. 큰 덩치의 기업이 사업부를 분할해 떼어내면 각 사업의 가치를 따로 인정받을 수 있다. 또한 자회사를 활용해 기업공개(IPO), 외부 투자유치, 경영권 매각 등의 다양한 선택지를 만들어 낼 수도 있다.

실제로 롯데지주가 최대주주인 롯데정보통신은 지난 2017년에 물적분할을 통해 지난해 상장했고, SK텔레콤은 오픈마켓 사업부인 11번가를 떼내 H&Q로부터 5000억원을 투자받은 전례가 있다.

이보다 실질적인 원인도 있다. 세제혜택과 같은 효과다.

정부는 올해 법인세법 시행령 개정을 통해 계열사로부터 배당금을 ‘익금(수익)’으로 산입하는 자회사 지분율을 조정했다. 지주회사가 계열사의 지분율을 높게 유지하게끔 하기 위해 정부가 부여하는 일종의 인센티브다.

과거에는 지주회사의 자회사가 ▲상장회사일 경우, 지분율 20~40%구간에서 배당금의 80%를 ▲40%를 넘을 경우엔 100%를 익금불산입 하도록 규정돼 있었으나, 올해 법 개정이후 ▲20~30% 구간 배당금의 80%를 ▲30~40%는 90%를 ▲40%를 초과하는 경우 100%를 익금불산입 하도록 했다.

올해 한국조선해양은 지난 5월에 지주회사로 전환한 이후 4곳의 자회사(현대중공업·미포조선·삼호중공업·대우조선해양(미정))를 지배하게 됐다. 지주회사 전환 이후 40%가 넘는 지분율을 보유한 자회사의 배당수익에 대해선 법인세를 내지 않게 됐다. 한국조선해양은 지주회사 전환이후 이연법인세 비용이 1455억원가량 환입되며 수익이 발생했다.

BGF그룹의 지주회사 BGF또한 홍석조 회장으로부터 BGF리테일 지분을 사들여 지분율을 30%까지 끌어올렸다. BGF는 정부의 규제요건에 맞춰 지분율을 끌어올렸고, BGF리테일로부터 받은 배당금의 90%에 대해 익금불산입 혜택을 받을 수 있게 됐다.

내년에도 기업들의 이 같은 전략은 크게 달라지지 않을 것으로 보인다. 국내 증권사 또는 글로벌 투자은행(IB)들의 역할이 부각 될 가능성도 커졌다.

IB업계 한 관계자는 “전반적인 국내 금융시장의 침체와 기업들의 투자 위축과는 별개로 기업들의 자체적인 구조개편, 또는 사업재편 움직임은 오히려 활발해 질 것으로 보인다”며 “경영권 승계를 위한 기업분할, 글로벌 기업들과 파트너십 강화를 위한 자회사 설립, 여기에 비핵심 사업을 매각해 자금을 확보하려는 움직임 등과 관련해 국내외 IB들의 기대감이 크다”고 말했다.

-

[인베스트조선 유료서비스 2019년 12월 10일 07:00 게재]

경영권 승계, 계열분리 위한 구조개편 ‘착착’

자회사 분할해 자금통로 마련…세제혜택 효과까지

경기 하강 국면에 ‘기업들 현금 확보’ 움직임

기업 쪼개기에 IB들 역할 기대감 쑥

자회사 분할해 자금통로 마련…세제혜택 효과까지

경기 하강 국면에 ‘기업들 현금 확보’ 움직임

기업 쪼개기에 IB들 역할 기대감 쑥