-

국내 대학들이 자본시장에 진출할 가능성이 커지고 있다. 언택트 시대를 맞아 교육 수준을 높일 필요성이 커졌고 이를 뒷받침할 재원 마련의 중요성도 높아졌다. 학령인구가 꾸준히 줄며 등록금 만으론 지출을 감당하기 어려워 짐에 따라 해외처럼 채권 발행을 검토하는 곳도 생겼다. 자본시장에서 신용도를 확보한 후 본격적으로 기금 운용에 나설 가능성도 제기된다.

국내 대학들은 코로나 확산 이후 큰 변화에 직면했다. 과거엔 대학 공동체 내 관계 형성이 중시됐지만 이제는 비대면 수업이 늘어나면서 수업의 질이 가장 중요해졌다. 역량있는 교수를 영입하고 연구를 지원할 재원이 있느냐가 대학의 역량과 직결될 수밖에 없다.

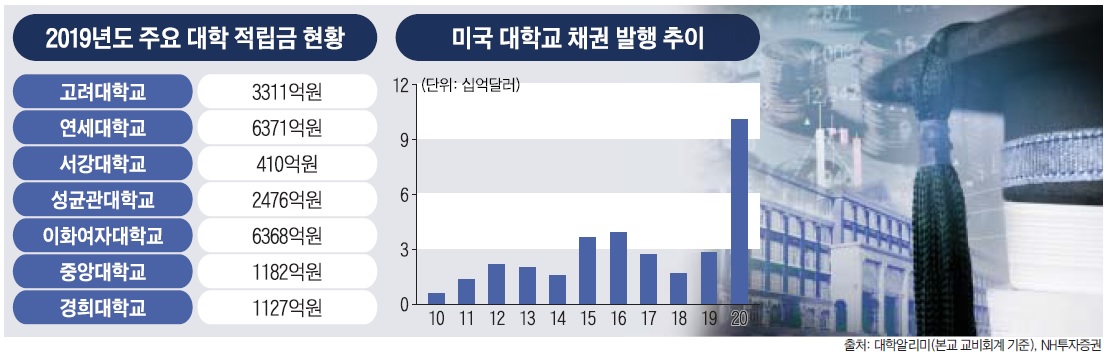

대학들의 주머니는 전처럼 풍족하지 않다. 등록금 인하 압박은 날로 커지는데 올해는 코로나까지 겹치며 수업과 등록금 유입이 줄었다. 2011년 979만명이던 학령인구는 올해 782만명으로 감소세가 가파르다. 당장은 쌓아둔 자금이 많지만 장기적으로는 외부에서 자금을 조달해야 하는 상황을 맞이할 수 있다.

이런 상황에서 몇몇 대학은 회사채 발행 검토에 나섰다.

고려대는 최근 김앤장의 도움을 받아 법적으로 채권 발행이 가능한지 검토하고 있다. 초기엔 소규모 채권을 발행해 시장의 신뢰도를 얻은 후 점차 규모를 늘려가는 안을 고려 중이다. 정진택 총장이 코로나 이후 자금 조달의 중요성을 느꼈고 회사채에 관심을 가지게 된 것으로 알려졌다. 교육 당국, 재단의 의중이 중요할 것으로 보인다.

포항공과대학 역시 아이디어 차원에서 채권 발행을 검토하고 있다. 일부 증권사로부터 채권 발행에 큰 무리가 없다는 자문을 받은 것으로 알려졌다. 포항공대는 2016년부터 서울사무소를 만들어 국내 연기금과 클럽딜을 할만큼 대학 중에선 자본시장에 대한 이해도가 높다.

과거 일부 사립대학에서 ‘학교채’를 발행하기도 했다. 이는 주로 동문 대상이었고 수익률도 없었기 때문에 기부 성격이 짙었다. 고려대나 포항공대가 검토하는 것은 대학의 신용도에 따라 수익률을 제공하는 진정한 의미의 채권 발행이다. 국내서 대학이 채권을 발행하는 첫 사례가 될 전망이다.

-

해외에선 대학의 채권 발행이 일반화 돼 있다. 미국 대학들은 지난 5년간 151억달러 규모 채권을 발행했다. 올해는 상반기에만 100억달러를 발행할 정도로 활황이다. 코로나 여파로 등록금 유입과 자산운용 수익이 감소하자 채권시장으로 눈을 돌렸다. 프린스턴, 하버드, 컬럼비아, 예일, 스탠포드 등 명문대학들의 신용등급은 AAA로 미국 국가 신용등급(AA+)보다도 높다. 같은 등급의 글로벌 기업보다는 수익률이 소폭 높아 채권 수요가 많다. 국내 대형 보험사들도 이에 투자했다.

한 국립대학의 자산운영 담당자는 “정부 재원은 한정돼 있고 대학 재정은 어려워지는 상황이라 등록금만으론 버틸 수 없다”며 “논의를 하거나 외부 제의를 받은 적은 없지만 시대 흐름상 채권 발행도 필요해질 것 같다”고 말했다.

대학들은 적립금을 많이 쌓아두고는 있지만 이를 운용하는 데는 인색했다. 정부 감시가 강하니 수익성보다는 손실을 피하기 위해 예금 위주로 돈을 맡겨 왔다. 관리 인력 역시 운용책임자보다는 자금관리자에 가깝다. 채권 시장 데뷔는 오랜 숙원이던 기금 운용으로 이어질 수도 있다.

명문 대학의 경우 상대적으로 학생 유치 부담이 적고 신용등급도 높게 나올 것이란 전망이 나온다. 대학이 채권을 조달하고 상환하는 사례가 쌓이면 조달 규모도 늘려갈 수 있다. 저리로 자금을 조달해 대체투자에 나선다면 큰 위험 부담 없이 지금보다는 높은 수익률을 기대할 만하다. 지금까지는 특수목적의 펀드에 가끔 자금을 내는 정도였다면 앞으로는 사모펀드(PEF) 출자자(LP)로 나설 가능성도 있다.

국내 LP 관계자는 “명문 대학들은 채무불이행 우려가 크지 않고 신용도도 높게 정해질 것으로 본다”며 “발행 사례가 쌓이고 조달 금액도 커지면 투자시장의 큰 손이 될 수도 있다”고 말했다.

-

[인베스트조선 유료서비스 2020년 10월 18일 07:00 게재]

언택트 시대, 재원 필요성 확대

고대·포항공대, 채권 발행 검토

자금운용 본격화 계기될 수도

고대·포항공대, 채권 발행 검토

자금운용 본격화 계기될 수도