-

CJ올리브영 상장전투자유치(Pre-IPO)의 핵심은 투자자들이 이재현 회장의 장남 이선호 CJ제일제당 부장의 경영권 승계에 얼마나 또는 어떻게 도움을 줄 수 있느냐에 달려있다. 대부분 사모펀드(PEF)로 구성된 투자 후보들 입장에선 오너일가가 소유한 기업에 자금을 보태는 만큼 손실에 대한 걱정을 덜어 낼 수 있다는 점, 그리고 앞으로 CJ그룹에서 파생될 거래에서 주요한 후보로 거론될 수 있다는 점에서 관심을 보여왔다.

CJ그룹이 올리브영의 기업가치를 1조원을 훌쩍 넘게 책정하며 고밸류에이션 논란에서 벗어날 수 없다는 점은 투자의 고려 대상이다. 특히 신주와 구주에 대한 투자 비율, 투자금 보호장치(Down side protection)에 대한 구체적인 가이드라인이 제시되지 않은 상황에서 CJ그룹은 후보들이 제시하는 조건을 받아보고 판단하겠다는 입장을 고수하고 있기 때문에 거래 성사여부는 좀 더 지켜봐야 할 것으로 전망된다.

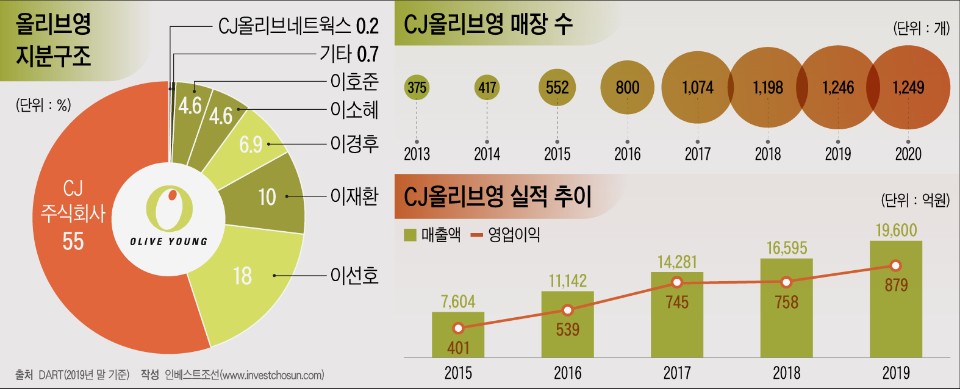

이번 올리브영의 투자유치는 사실상 이선호 부장의 경영권 승계 자금마련을 위한 작업으로 풀이된다. 이 부장이 그룹의 경영권을 승계하기 위해선 ㈜CJ의 지분을 확보해야 한다. 이 부장의 ㈜ CJ 지분은 약 2.75%로 지분 승계를 위한 자금 마련은 수년에 걸쳐 진행돼야 할 것으로 보인다. CJ그룹 주요 계열사 가운데 이 부장이 유의미한 지분을 보유한 회사는 사실상 올리브영이 유일(씨앤아이레저산업 51%, ㈜ CJ 2.75%, CJ ENM 0.5%)하다.

따라서 이번 거래의 핵심은 투자자들이 이 부장이 보유한 지분(18%)을 포함해 오너일가(이선호, 이재환 10%,이경후 6.9%, 이호준 4.6%, 이소혜 4.6%)의 지분 가치를 얼마나 높게 평가하느냐에 달렸다는 평가가 지배적이다.

그러나 현재까진 최대주주인 ㈜CJ 지분(55%)을 비롯해 구주 매각 대상이 정해지지 않았고, 유상증자 규모 또한 확정하지 않은 상태다. 후보들이 얼마나 CJ그룹 입맛에 맞는 조건을 제시하느냐가 거래 성사를 가늠할 수 있는 요인이다.

최근 치러진 예비입찰에는 10여곳이 넘는 재무적투자자(FI)들이 참여했지만, CJ그룹은 최근까지 투자적격후보자(숏리스트)를 최종 확정하지 않았다. 일단 JKL파트너스·스틱인베스트먼트·글랜우드PE 등 3곳은 숏리스트에 포함됐다. 여기에 입찰에 참여한 PEF들 가운데 상당수는 아직도 협의를 진행중이다.

본입찰 단계까지 시일이 다소 남아있기 때문에 후보자들과 CJ그룹이 간극을 좁히는 작업이 꾸준히 진행될 전망된다.

PEF 업계 한 관계자는 “CJ그룹 측에서 상당히 괜찮은 조건을 제시한 후보들만을 대상으로 숏리스트 선정을 통보했고, 나머지 후보들에 대해선 여전히 조건을 더 들어보겠다는 입장이다”며 “일단 CJ그룹 측에서 원하는 가격이 상당히 높고, 조건에 대한 명확한 가이드라인이 제시되지 않았기 때문에 협상이 순조롭지만은 않을 것으로 본다”고 말했다.

예비입찰 후 선정된 숏리스트 가운데 글로벌 PEF 또는 국내 대형 바이아웃(경영권 거래) 펀드가 포함되지 않은 점은 눈에 띈다. 회사의 성장성과 잠재성을 떠나 경영권이 수반되지 않은 거래이기 때문에 글로벌 PEF 운용사들 상당수가 참여하지 못한 것으로 풀이된다. CJ그룹은 올리브영의 기업가치를 1조원 이상 요구하고 있기 때문에 소수 지분 투자만으로 펀드의 기대 수익률을 맞추기 어렵다는 점 또한 공격적인 투자를 머뭇거리게 하는 요인이 됐다. 소수 지분에 투자하거나 기업의 가업승계, 재무구조개선 등을 목적으로 투자하는 스페셜시추에이션펀드의 경우 상당히 높은 기대수익률을 책정하고 있다.

PEF 업계 한 관계자는 “CJ그룹이 원하는 최소 1조원 이상의 기업가치를 받아들일 수 있는 재무적투자자(FI)들이 그리 많지 않을 것”이라며 “그럼에도 불구하고 투자 조건을 CJ그룹의 요구대로 유연하게 열어둔 후보들을 중심으로 본격적인 실사에 돌입할 것으로 보인다”고 말했다.

-

물론 기업의 성장이 담보된다면 CJ그룹이 요구하는 밸류에이션을 합리화 할 수도 있다. 시장점유율 1위, 온라인 시장의 확대도 기대되는만큼 올리브영의 기업가치 또한 꾸준히 증가할 것으로 보는 시각도 존재한다. 다만 실적 성장세가 다소 주춤한 상태이고 코로나 사태를 맞아 소비의 패턴 또한 급격히 바뀌고 있기 때문에 올리브영의 과거 사업 모델만으론 성장세를 논하긴 어렵다는 지적이 나오는 것도 사실이다.

투자은행(IB) 업계 한 관계자는 “H&B의 사업적인 특성상 고정비의 부담이 크고, 이미 사업 성장세가 고점이기 때문에 추가로 출점하는 데도 한계가 있다. 로드샵에 비해 확실히 사업적 우위를 점하고 있지만 확장성이 떨어진다는 점은 PEF에는 상당한 부담요인이다”며 “가파른 성장세를 나타내던 2~3년 전보다 높은 멀티플을 기대하긴 어려울 것으로 보인다”고 말했다.

오너일가와 한 배를 탈 수 있다는 기대감, 그리고 코로나 사태의 종식과 함께 실적이 가파르게 회복할 것이란 전망 등에 투자자들은 주목했다. 이번 예비입찰 과정에선 다수의 PEF가 참여했기 때문에 CJ그룹이 과거 주로 사용했던 총 주식스왑(TRS)방식을 비롯한 유인책을 썼을 것이란 전망도 나왔으나 실제론 어떠한 투자자 보호 장치도 언급하지 않은 것으로 전해진다. 이 때문에 국내 주요 대형 PEF들과의 협상은 난항을 겪고 있기도 하다. 구체적인 실사와 협상에 돌입한다면 이야기가 다소 달라질 수는 있지만, 현재 상황에선 외부에서 ‘올리브영의 기업가치를 어느정도로 평가하느냐’를 CJ그룹이 확인하는 수준의 상태로 비쳐진다는 평가도 나온다.

-

[인베스트조선 유료서비스 2020년 10월 29일 17:18 게재]

숏리스트 선정 완료는 ‘아직’

후보들 제시 조건에 따라 유동적

오너일가 한 배 기대감 있지만 …

투자자 보호, 기업가치 평가 언급없고

신주+구주 매각 대상도 미확정, 시장 수요 확인차원?

후보들 제시 조건에 따라 유동적

오너일가 한 배 기대감 있지만 …

투자자 보호, 기업가치 평가 언급없고

신주+구주 매각 대상도 미확정, 시장 수요 확인차원?