-

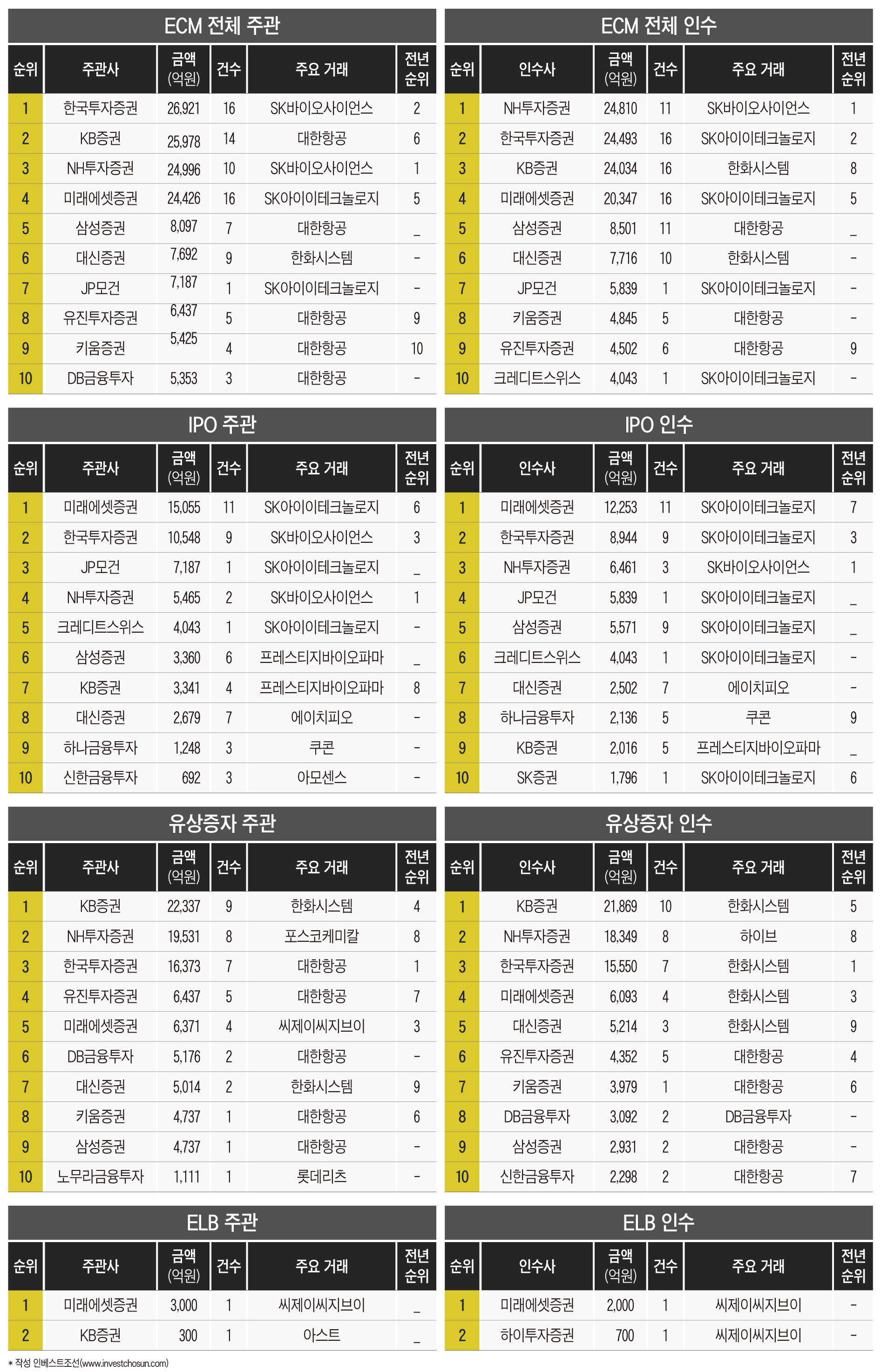

2021년 상반기는 여느때보다 주식자본시장(ECM) 딜(Deal)이 많았다. 한국투자증권이 2021년 상반기 ECM 전체 주관 및 인수에서 1위를 차지하며 존재감을 보였다. 지난 1분기 2위에 머물렀지만 2분기에도 SK아이이테크놀로지(SK IET) 기업공개(IPO)와 한화시스템 유상증자 등 공모 규모가 큰 딜을 수성한 덕이 컸다.

지난해 순위권에 들지 못했던 삼성증권과 대신증권이 각각 5, 6위에 이름을 올리며 반등하고 있다. 반면 지난해 상반기 ECM 전체 주관 기준 4위를 차지했던 신한금융투자는 리그테이블에서 존재감을 잃었다.

29일 인베스트조선이 집계한 ECM 리그테이블에 따르면, 한국투자증권이 올해 1분기 ECM 공모 발행 시장에서 2조6921억원을 주관하며 1위에 올랐다. 한국투자증권은 2분기에도 빅딜(Big Deal)로 꼽히는 SK IET IPO와 한화시스템 유상증자를 놓치지 않고 주관사로 참여했다.

해당 두 딜의 주관사로 참여한 증권사들 역시 순위를 지켰다. SK IET IPO의 주관사는 미래에셋증권, JP모간, 한국투자증권, 크레디트스위스증권(CS) 4곳인데, JP모건과 CS는 해당 IPO 딜 한 건만으로 IPO 주관 순위에 올랐고, 미래에셋증권과 한국투자증권은 나란히 4위와 1위를 차지했다. 한화시스템 유상증자에 주관사로 참여한 대신증권, 한국투자증권, 미래에셋증권, NH투자증권, KB증권은 모두 이번 리그테이블 순위권에 이름을 올렸다.

한국투자증권과 라이벌 관계였던 NH투자증권은 3위에 머물렀다. SK IET 상장 주관사 자리를 놓친 까닭에서다.

올해 1분기 ECM 리그테이블 1위를 차지하며 새로운 강자로 떠올랐던 KB증권과 새로운 경쟁구도가 형성되는 모습이다. 지난 1분기 KB증권은 한국투자증권과 1000억원 가량의 사소한 격차를 벌리며 1위를 거머쥐었다. 2분기에는 한국투자증권이 간발의 차로 1위 자리를 재탈환했다.

1분기와 마찬가지로 미래에셋대우는 IPO 주관 부문에서 1위를 차지했다. 지난해 IPO 주관 부문 1위를 차지했던 한국투자증권과의 공모 규모 차이도 2000억원에서 5000억원으로 벌렸다. 유상증자 부문의 1위도 1분기와 마찬가지로 KB증권이 차지했다.

지난해 성적이 부진했던 삼성증권과 대신증권도 이번 상반기 ECM 리그테이블 전체 주관 부문 5, 6위를 차지하며 성과를 보였다. 지난 1분기 삼성증권과 대신증권이 나란히 5위, 9위를 기록했던 것보다 좋은 성적이다. 유상증자 뿐만 아니라 IPO 딜을 끊임없이 수임하고 있는 덕이다.

반면 신한금융투자는 ECM 리그테이블에서 자취를 감췄다. 신한금융투자는 지난해 ECM 전체 주관 부문 4위에 오른 바 있다. 그러나 올해 딜을 거의 수임하지 못하면서 순위권에 이름을 올리지 못했다.

향후 ECM 리그테이블 순위는 IPO 딜이 좌우할 전망이다. 카카오뱅크, 카카오페이, 크래프톤, 야놀자 등 조(兆) 단위의 딜들이 아직 순서를 기다리고 있어서다.

-

[인베스트조선 유료서비스 2021년 06월 30일 13:09 게재]

[2020년 상반기 집계][전체 주관·인수 순위]

한국證, 1위 탈환…KB證과 경쟁구도

SK IET·한화시스템 딜이 순위 결정

삼성·대신 선전…신한금투 존재감無

한국證, 1위 탈환…KB證과 경쟁구도

SK IET·한화시스템 딜이 순위 결정

삼성·대신 선전…신한금투 존재감無