-

기업공개(IPO) 청약을 앞둔 디앤디플랫폼리츠의 흥행 척도는 일본 아마존 물류센터의 자산가치 증명이 될 전망이다. 아마존 물류센터는 디앤디플랫폼리츠의 대표 상품으로 꼽히지만 낮은 임대료와 일부 재간접 구조라는 약점을 안고 있다.

디앤디플랫폼리츠는 5일부터 일반 및 기관투자자를 대상으로 청약을 받는다. 이날부터 9일까지 총 3거래일 동안 진행되며 공모금액은 1750억원이다. 앞서 진행된 수요예측 경쟁률은 약 245대 1로 나쁘지 않았다.

-

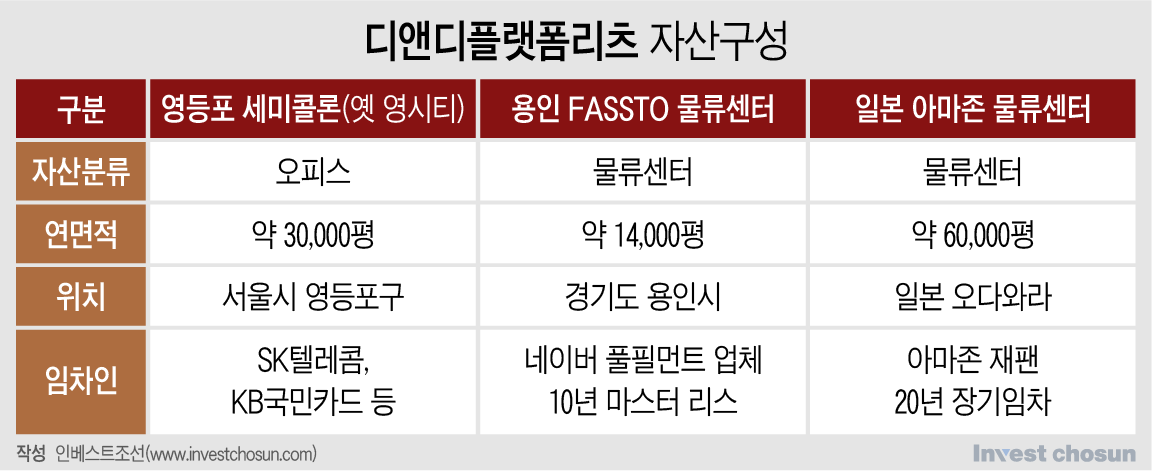

해당 리츠의 자산구성은 영등포구 오피스 세미콜론(옛 영시티), 경기 용인시 백암 물류센터, 일본 아마존 물류센터 등으로 구성되어 있다. 국내 및 해외 물류센터와 국내 오피스 자산을 적절히 혼합한 멀티섹터 자산으로 분류된다. SK디앤디의 자회사 디앤디인베스트먼트가 운용하며 코람코자산신탁, 이지스자산운용 등의 기관투자자들이 출자했다.

디앤디플랫폼리츠는 ‘랜드마크’ 자산으로 내세운 일본 아마존 물류센터의 향후 성장성을 설득하는 것이 자금 모집의 열쇠가 될 전망이다. 국내 오피스와 물류센터도 기초 자산으로 편입하고 있지만 일반투자자 대상 마케팅 포인트로 적합한 자산은 ‘아마존’이라는 분석이다. 아마존 재팬이 20년 장기 임차하는 데다 일본 최대 물류센터라는 점에서다.

다만 해당 상품은 이지스자산운용이 2019년 일본 아마존 물류센터 자산을 인수해 구성한 펀드 이지스300호의 수익증권 37%를 사오는 구조다. 당시 아마존 재팬이 2013년부터 20년 동안 장기 임대차 계약을 맺어뒀고 2023년까지는 임대료 상승 없이 동결하는 형태로 구성됐다. 디앤드플랫폼리츠는 중간에 해당 펀드의 일부 수익증권에 투자하게 된 만큼 임대료나 자산매각 방식 등 의사결정 과정에서 지배력이 낮아질 가능성이 크다.

임대료 역시 인근 물류센터보다 평균 약 30% 낮게 설정되어 있다. 2023년부터 임대료 협상이 예정되어 있으나 아직까지 상승률이나 상승 여부는 확정되지 않았다. 같은 자산으로 편입된 백암 물류센터 임대료가 3년 후부터 2%, 세미콜론은 매년 평균 2% 오르도록 계약이 설정되어 있다. 부동산 금융상품의 직접적인 배당 재원이 임대료인 점을 감안하면 일본 아마존 물류센터 투자가치의 성장성이 확실하다고 말하긴 어렵다.

한 IB업계 관계자는 “리츠상품 공모과정에서 일반인의 눈길을 끌 수 있는 핵심 키워드가 중요한데 그런 점에서 영등포 영시티나 백암물류센터보다는 ‘아마존’ 물류센터를 내세울 수밖에 없었을 것”이라며 “일부 재간접 구조인 점을 감안하더라도 일본 아마존 물류센터 외에는 대표 상품으로 삼을 만한 자산이 도드라지지는 않는다”라고 말했다.

다만 SK디앤디와 코람코자산신탁의 앵커리츠가 투자하는 과정에서 까다로운 검증 절차를 거쳤다는 점은 안정적인 투자 포인트로 꼽힌다.

디앤디플랫폼리츠는 코람코앵커리츠로부터 500억원, 이지스자산운용으로부터 약 70억원을 투자받았다. 코람코앵커리츠는 코람코자산신탁이 작년 주택도시기금으로부터 3000억원을 투자 받아 설립한 블라인드펀드다. 국내 리츠를 주요 상품으로 삼아 프리 IPO나 공모 부동산펀드 및 수익증권을 담는다. 주택도시기금이라는 공적 자금이 투입된 만큼 투자 안정성을 우선순위로 둘 가능성이 크다.

한 리츠업계 관계자는 “SK디앤디가 몇 차례 기관투자자 및 국토부 등과 협의를 거친 결과 앵커리츠의 지분율을 높이고 디앤디인베스트먼트가 우선주 투자 대신 보통주 100%에 투자하도록 하는 등 상품 구조에 여러 번 변화가 있었다”라며 “기관투자자를 설득하는 과정상의 절차로 이 때문에 상장 시기가 4~6개월 간 밀린 것”이라고 말했다.

-

디앤디플랫폼리츠, 우여곡절 끝 8월 상장 앞둬

국토부·앵커리츠 등 설득에 상장 시기 지연

국토부·앵커리츠 등 설득에 상장 시기 지연

인베스트조선 유료서비스 2021년 08월 06일 07:00 게재