-

인플레이션과 경기 둔화 우려로 메모리 반도체 재고가 역사적 고점을 향하는 가운데 삼성전자마저 올해 메모리 반도체에서 적자가 예상된다. 한발 먼저 올해 예정된 투자를 줄이고 공급 조절을 시사한 SK하이닉스 역시 적자가 예상되는데 자금 부담에 대한 우려가 적지 않다. 반도체 기업과 투자가 전반이 확실한 감산 계획을 기대하고 있지만 삼성전자가 이에 부응할지는 미지수다. 모두가 삼성전자의 입을 바라보는 형국이다.

지난 6일 삼성전자는 작년 4분기 잠정실적을 발표했는데 영업이익이 시장 전망치보다 2조3000억원가량 낮았다. 시장이 생각하는 것보다 반도체 업황이 더 바닥이라는 얘기다. 업계 일각에선 4분기 중 삼성전자의 메모리 반도체 사업이 이미 적자로 돌아섰을 것으로 보고 있다. 1위 삼성전자가 3개 분기 연속으로 시장 전망치를 밑도는 성적표를 내놨고 적자가 우려되는 상황이니 아랫단 경쟁사의 실적에 대한 기대치는 바닥을 치고 있다.

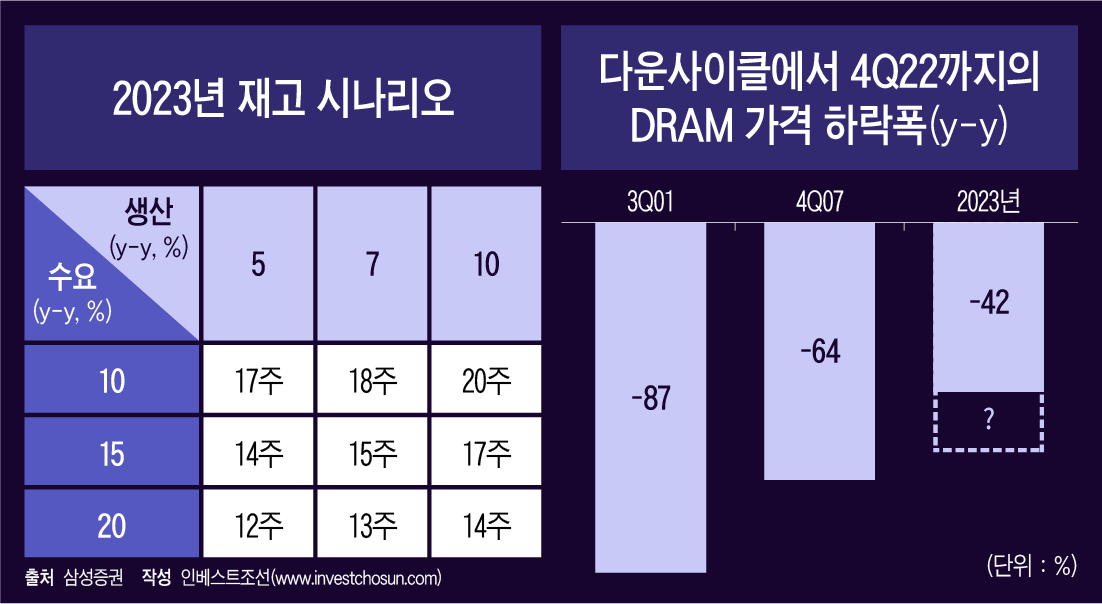

올해 연간으로도 삼성전자가 메모리 반도체 사업에서 적자를 기록할 수 있다는 목소리가 나온다. 작년 4분기와 마찬가지로 삼성전자가 연간 적자라면 SK하이닉스도 연간 적자가 불가피하다. 투자자 사이에선 적자가 확실시되는 상황을 오히려 반기는 분위기가 전해진다. 업황이 곧 바닥을 찍을 예정이니 올해 중으로는 10주를 훌쩍 넘겨 쌓인 재고 물량을 털어내고 내년 반등을 기대할 수 있지 않겠냐는 것이다.

SK하이닉스와 마이크론도 작년 7월부터 재고가 쌓이기 시작하자 일찌감치 올해 투자 계획을 줄이고 생산량 증가를 억제하겠다는 계획을 밝혔다. 반도체 업계에서 처음 있는 일이다. 그러나 키는 삼성전자가 쥐고 있다. 삼성전자는 아직까지 공급량 조절에 대한 의중을 내비치지 않았다. 시장의 절반을 담당하는 삼성전자가 공급 계획을 유의미하게 낮추지 않는다면 재고는 줄어들기 어렵고 업계 전반의 적자 폭과 자금 부담까지 대폭 불어난다.

-

그러니 곧 다가올 연간 실적 발표회에서 삼성전자가 어떤 메시지를 내놓을지, 모두가 삼성전자 입을 바라볼 수밖에 없다.

현재 재고가 쌓인 건 부진한 PC와 모바일 수요를 대체하던 서버 투자까지 바닥으로 꺼진 탓이 크다. 경기 둔화 우려가 한창인 상황에서 당분간 수요 회복을 기대하기도 어렵다. 재고를 줄이자면 공급을 조절하는 방법만 남았다는 얘기다.

메모리 반도체 사업은 원래 공급 계획을 탄력적으로 조정하기 힘들다. 기술 주기가 짧아 매년 수십조원의 투자지출(CAPEX)을 지속하지 않으면 경쟁을 이어갈 수 없다. 코로나로 인한 공급망 혼선으로 리드타임(장비 발주부터 입고까지 기간) 장기화와 같은 변수가 가세하며 공급 탄력성은 더 줄어들었다. 새로운 공장(Fab)을 짓지 않아도 공정을 전환하는 것만으로 생산량은 한 해 평균 12~13%가량 증가한다.

현재 SK하이닉스와 마이크론이 내놓은 대책은 투자를 줄이고 공정 전환 시점을 늦추거나 가동률을 낮춰 생산량 증가를 5% 안팎으로 억제하겠다는 내용으로 풀이된다. 이론적으로는 올해 연간 수요 빗그로스(비트 단위로 환산한 생산량 증가율)가 이 이상일 경우 재고를 소진할 수 있는 것처럼 보인다. 그러나 수개월치 쌓인 작년 재고 물량을 감안하면 올해 풀릴 공급량은 생산량 증가분 이상일 수밖에 없다. 삼성전자가 SK하이닉스나 마이크론 수준으로 공급 계획 조정에 동참하지 않을 경우 재고는 더 늘어날 가능성이 크다.

증권사 반도체 담당 한 연구원은 "삼성전자는 지난 1년 넘게 업황 전망을 두고 시장과 줄다리기를 이어가며 '인위적 감산은 없다'라는 입장을 고수해왔다"라며 "현재 주가는 일단 삼성전자도 기존 입장을 선회해 공급 조절에 동참하지 않을까 하는 기대감을 반영하고 있지만 올해 내내 재고로 인한 손익 악화는 지속될 것으로 보인다"라고 설명했다.

삼성전자가 시장이 원하는 메시지를 내놓을지 아직은 알기 어렵다. 일부 투자 시점을 늦출 수 있다는 관측은 나오지만 섣불리 공급 계획을 낮췄다간 시장이 회복세를 보일 때 대응이 어려워지기 때문이다. 더군다나 삼성전자가 공급을 낮추려면 가동률을 줄이는 방법밖에 없는데 그런 전례도 없다. 삼성전자는 지난 하반기 수익성 위주 전략에서 시장 점유율 중심 전략으로 선회하기도 했다.

재고 부담이 지속될 경우 메모리 반도체 기업 전반 적자 폭이 불어나겠지만 삼성전자만이 이를 버틸 만한 체력을 갖추고 있다. 삼성전자는 D램과 낸드 모두 경쟁사 대비 높은 원가 경쟁력을 갖추고 있는 데다 보유 현금이 지난 3분기말 기준 약 129조원에 달한다. SK하이닉스의 약 20배 수준이다.

업계 한 관계자는 "삼성전자와 SK하이닉스가 해마다 메모리 사업에서 발생하는 감가상각만 각각 24조원, 13조원에 달하는 것으로 추정된다. 투자를 지속하고 영업 적자를 기록해도 보유 현금으로 대응 가능한 것은 삼성전자 정도"라며 "인수합병(M&A) 등으로 현금을 쓴 SK하이닉스는 투자를 줄여야만 하는 상황이라, 삼성전자가 공급 계획을 조절하지 않으면 장기 경쟁력에서까지 격차가 벌어질 것으로 보인다"라고 전했다.

삼성전자도 파운드리(반도체 위탁 생산) 사업에서 TSMC를 추격해야 하는 부담 요소가 있다. 삼성전자는 지난 수년간 수익성 중심 전략을 취하며 메모리 반도체 경쟁 우위에서 확보한 수익을 파운드리 사업에 투입해왔다. 파운드리 경쟁까지 고려하면 삼성전자 역시 메모리 반도체 사업의 적자를 감수하기 쉽지 않다는 얘기다.

10주 훌쩍 넘긴 메모리 재고…업계 전반이 올해 적자 걱정

SK하이닉스·마이크론 모두 공급 계획 조절 시사…첫 사례

삼성전자 동참하지 않으면 올해 재고 줄이기 어려울 전망

SK하이닉스 재무 부담 가중…삼성도 파운드리 경쟁 고려해야

SK하이닉스·마이크론 모두 공급 계획 조절 시사…첫 사례

삼성전자 동참하지 않으면 올해 재고 줄이기 어려울 전망

SK하이닉스 재무 부담 가중…삼성도 파운드리 경쟁 고려해야

인베스트조선 유료서비스 2023년 01월 17일 07:00 게재