-

국내 대형 증권사들이 지난해 증시 부침으로 실적 한파를 맞으면서 전년 대비 반토막난 성적표를 받아들었다. 금융업계에선 특히 금리 인상으로 인한 채권 평가손실이 실적 악화에 크게 영향을 줬다는 평가가 나온다.

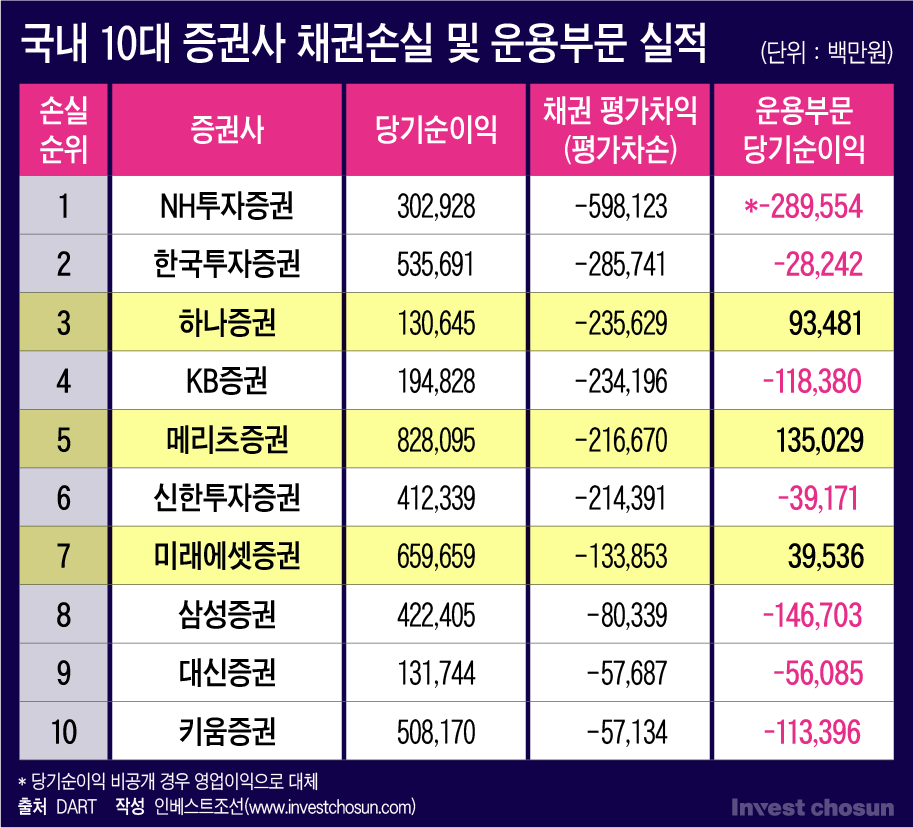

실제 국내 주요 대형 증권사들은 채권 가치가 급락하면서 대규모 채권 평가차손이 발생했다. 손실은 최소 571억원에서 최대 5981억원에 이르며, 특히 채권 운용을 담당하는 트레이딩(S&T) 부서들은 평균 1000억원이 넘는 적자를 기록했다.

이런 와중에 메리츠증권ㆍ하나증권ㆍ미래에셋증권은 트레이딩 부문에서 흑자를 냈다. 채권 비중을 줄여두거나, 파생상품을 통해 채권 손실을 만회했다.

8일 인베스트조선의 집계에 따르면 자기자본 상위 10대 증권사 중 채권 손실 규모가 가장 큰 회사는 NH투자증권이다. NH투자증권은 2022년 연간 채권 평가차손 5981억원을 기록, 손실 규모 2위인 한국투자증권(2857억원)의 2배가 넘는 채권 운용 손실을 보였다.

NH투자증권에서 주식ㆍ채권 등의 운용 및 파생상품 투자를 담당하는 트레이딩(Trading) 부문도 2895억원의 적자를 기록했다. 이 또한 삼성증권 S&T 부문 적자(1467억원)의 2배 수준이다.

NH투자증권은 회계 평가 방식의 차이라는 입장이다. 자체적인 채권 분류 기준에 따라 경쟁사들은 ‘기타포괄손익’으로 잡히는 평가차손마저 채권손익으로 잡히고 있다는 것이다.

NH투자증권 관계자는 “증권사별로 보유채권을 당기손이익(FVPL)으로 분류하느냐 기타포괄손익(FVOCI)으로 분류하느냐에 따라 채권 손익이 다르게 나타난다”며 “당사는 당기손이익 분류 비중이 높아서 금리에 따라 채권 평가 손실이 큰 것처럼 보이지만, 금리 안정기가 되면 그만큼 이익도 늘어나는 회계 구조”라고 말했다.

NH투자증권ㆍ한국투자증권 외에도 ▲하나증권(2356억원) ▲KB증권(2341억원) ▲메리츠증권(2166억원) ▲신한투자증권(2143억원) ▲미래에셋증권(1338억원) 등이 1000억원 이상의 평가 손실을 봤다.

-

대다수가 모두 채권 운용에 어려움을 겪었음에도, 트레이딩 부문 전체로 보면 증권사별로 적자 규모는 상이한 것으로 나타났다.

메리츠증권과 하나증권, 미래에셋증권은 각각 채권을 포함한 유가증권ㆍ파생상품을 운용하는 세일즈앤트레이딩(S&T) 부문에서 흑자를 기록했다.

실제로 메리츠증권은 지난해 채권에서 2166억원이 넘는 평가손실을 기록했지만, S&T 부문에선 1350억2900만원의 당기순이익을 올린 것으로 집계됐다. 지난 2021년 금리 변동성이 심해질 것을 미리 예측하고 저마진 RP(환매조건부채권) 북들을 대거 정리한 덕분이다.

RP란 단기 자금 조달을 위해 채권을 매도하고, 일정 기간 후에 사전에 정해진 가격으로 다시 매수하는 거래다. 증권사는 ‘RP북’을 통해 단기채권으로 레버리지를 일으켜 리스크를 헷징(대비)하는 경우가 많다.

메리츠증권 관계자는 “리테일(소매금융) 부문이 큰 회사들은 ELS 등 금융상품 판매량이 많아 일정 비중 이상으로 헷징용 채권을 보유해야 한다”며 “당사는 리테일 비중도 적고 ELS 판매도 하지 않아 채권 매매에 있어서 운신의 폭이 넓은 편”이라고 설명했다.

하나증권과 미래에셋증권의 S&T 부문은 파생상품 거래를 통해 각각 934억원, 395억원 가량의 수익을 올렸다.

증권사 관계자는 “S&T 부문에선 채권 말고도 국내외주식, 선물, 외환, 파생상품 및 장외상품 등 여러 금융상품을 연계 운용하고 있다”며 “특히 파생상품 거래에서 수익이 많이 난 것으로 안다”고 설명했다.

TOP10 증권사, 채권 평가손실 평균 1000억원 이상

NH증권, 평가차손 5981억…담당 부문 적자도 1위

메리츠ㆍ하나ㆍ미래 제외하면 트레이딩 적자 규모 커

메리츠, RP 정리로 흑자…하나ㆍ미래 파생상품 효과

NH증권, 평가차손 5981억…담당 부문 적자도 1위

메리츠ㆍ하나ㆍ미래 제외하면 트레이딩 적자 규모 커

메리츠, RP 정리로 흑자…하나ㆍ미래 파생상품 효과

인베스트조선 유료서비스 2023년 04월 09일 07:00 게재