-

부동산 프로젝트파이낸싱(PF) 부실 우려가 짙어지면서 국내 금융사 대부분이 PF 대출을 중단한 상태에서 몇몇 증권사들이 시행이익담보대출로 활로를 찾으려는 모습이다.

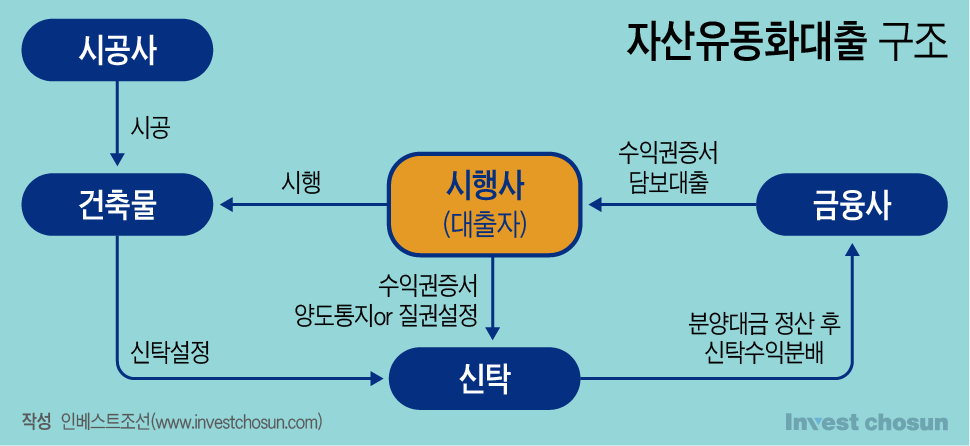

증권업계에 따르면 메리츠증권, 하나증권 등 부동산금융에 주력해온 주요 증권사들이 급감한 PF의 대안으로 시행이익담보대출이라는 자산유동화대출(ABL)을 실행하고 있다. 이자율은 10% 중후반대로, 우량한 사업장을 대상으로 자금을 조달하고 있는 것으로 파악된다.

시행이익담보대출은, 시행사들이 타 사업장 시행을 위한 토지매입 비용을 충당하기 위해 분양계약이 완료된 사업장의 미래이익(분양대금)을 담보로 자금을 조달하는 상품이다. 향후 사업장의 준공 이후 받게 되는 잔금으로 대출금을 상환하게 된다. 이를 두고 '시행사에 대한 신용대출'이라는 평가가 나온다.

해당 대출은 2017년 증권업계에서 최초로 취급한 것으로 알려진다. 사실상 담보가 없는 대출인 까닭에, 대출금리가 최대 10% 후반대로 높은 편이다. 잔금 납입에 대한 불확실성이 크지 않기도 했다. 그간 부동산 시장 호황이 이어지면서 부동산 가격은 지속적으로 상승했고 분양 실패 사례는 전무했다.

최근 증권사가 시행이익담보대출을 해주는 대상은 '우량 사업장'이다. 부동산 경기 악화를 겪어내면서 증권사들은 리스크 관리에 총력을 다하는 분위기가 조성됐다. 시행이익담보대출 집행 여부를 검토하는 증권사들도 ▲분양이 완료됐는지 ▲신용보강을 해주는 기관이 우량한지 등을 신중하게 살피고 있다.

한 증권업계 관계자는 "어려운 부동산 경기에도 신규 딜을 발굴하고 진행해야 하는 상황이다"라며 "리스크 심사시 사업장에 잠재된 리스크는 없는지 주의 깊게 살피며 딜을 진행하고 있다"라고 말했다.

증권사가 저축은행 PF 대출 중단의 반사이익을 보는 모습도 보인다. 저축은행들은 증권사 뒤를 이어 시행이익담보대출 시장에 뛰어들었고, 나중엔 이 시장을 주도하기도 했다. 하지만 저축은행이 PF 대출 부실 우려에 관련 대출을 중단하면서, ABL 딜이 다시 증권사로 몰리고 있다. 다수의 금융기관을 거친 딜인 만큼, 증권사들은 대출 금리 상향 조정을 위한 협상 카드도 가질 수 있다.

시행이익담보대출의 가장 큰 리스크로는 '분양 취소'가 꼽힌다. 기존 계약자가 미입주를 통보할 경우 시행사의 수익예상금액이 감소, 대출금 상환이 어려워질 수 있기 때문이다.

다만 우려할 수준은 아니라는 평이다. 일반적으로 계약서에 '중도금 대출을 일부라도 상환한 경우 임의로 계약을 취소할 수 없다'는 내용이 명시된다는 설명이다. 이를 고려하면 계약을 취소하기보단 '마이너스 프리미엄'(분양권할인)을 매긴 분양권을 시장에 내놓는 편이 낫다는 설명이다.

한 신용평가업계 관계자는 "시행사 입장에서는 그나마 분양권이 팔리면, 잔금을 내는 주체가 달라질 뿐 잔금이 들어오지 않을 가능성은 낮아진다"이라며 "물론 부동산 경기 불확실성이 크니 어떻게 상황이 변화할지는 모르겠지만, 시행사들은 아직까지 미입주 리스크가 크지 않다고 인식 중인 것으로 파악된다"라고 말했다.

-

우량 사업장 위주 시행이익담보대출…금리 10% 중후반

'주요 플레이어'였던 저축은행의 PF 대출 중단 반사이익도

'주요 플레이어'였던 저축은행의 PF 대출 중단 반사이익도

인베스트조선 유료서비스 2023년 04월 23일 07:00 게재