-

한화오션이 2조원 규모의 유상증자를 실시한다. 방산, 수소 기반 친환경, 해상풍력 등 신사업에 투자하기 위한 목적이다. 회사는 영구채 상환 등 기존 차입금을 줄이는 목적은 아니라고 선을 그었다.

한화오션은 해외 안보 생산거점 확보에 9000억원, 수소 기반 친환경 선박에 6000억, 글로벌 해상풍력 시장에 2000억원, 자동화 기반 스마트야드 구축에 3000억원을 투자하겠다는 계획이다.

특수선 사업부문에 힘을 주고 있는 한화오션은 이번 유상증자로 확보한 2조원 중 절반 가량인 9000억원을 잠수함과 수상함 시장에 투입한다. 미국과 유럽을 중심으로 한 글로벌 해양 방산 시장에 진출하기 위한 '초격차 방산' 인프라를 구축한다는 설명이다.

김동관 한화그룹 부회장은 지난 6월 제13회 국제해양방위산업전(MADEX 2023)에서 "한화오션이 한화에어로스페이스, 한화시스템과 함께 많은 분야에서 시너지를 낼 수 있을 것이란 확신을 가지고 있다"며 "국내는 물론이고 해외에서도 인정받을 수 있도록 많은 투자와 중장기적 전략을 세우겠다"고 밝힌 바 있다. 배선태 한화오션 특수선사업부 영업담당은 "다른 말이 필요없다. 목숨 걸고 준비하겠다"고 말하는 결기를 보이기도 했다.

한화오션은 한국형 차세대 구축함(KDDX)뿐 아니라 캐나다와 폴란드·네덜란드 등에서 차기 잠수함 사업 등 대규모 수주전을 앞두고 있다. 한화오션이 참가를 고려 중인 잠수함·수상함 시장의 규모는 325조원 가량이다.

-

이번 유상증자를 통해 한화오션은 재무구조 개선 기대 효과를 노릴 수 있다.

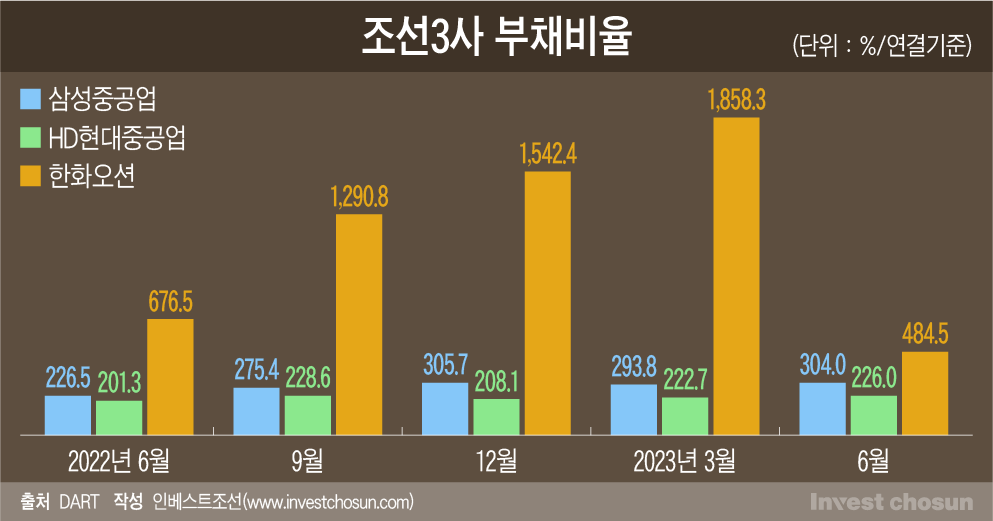

한화오션의 부채비율은 올해 2분기 말 연결 기준 485%로, 한화그룹이 대우조선해양을 인수하는 과정에서 2조원을 투입하면서 올해 1분기 말 1858% 보다 큰 폭으로 감소했지만, 연결 기준 삼성중공업(304%), HD현대중공업(226%)에 비해 여전히 높은 수준이다. 또한 한화오션은 조선3사 중 유일하게 흑자전환에 성공하지 못했다.

국내 신용평가사 한 관계자는 "회사 입장에서는 선박을 만들수록 자금 부담 역시 계속 발생하는데, 유상증자를 통해 계열사로부터 지원받는 게 가장 빠르고 확실한 방법"이라며 "한화오션은 증자 외에는 별다른 자본 조달 방법이 없었을 것"이라고 말했다.

다른 신용평가사 관계자는 "한화오션의 부채비율은 절대적으로도 높고, 조선3사 중 재무 구조가 가장 부실한 편"이라며 "한화오션은 히스토리가 화려하고, 크레딧 이벤트가 많이 발생했던 회사이기 때문에 재무구조가 나아졌다는 인식을 시장에 주면 거기서 파생되는 여러 긍정적인 효과가 많다"고 말했다.

부채비율이 낮아지면 선수금 환급보증(RG) 한도 증가에도 긍정적인 영향을 미칠 수 있다. 선수금 환급보증은 조선업체의 선박 발주에 문제가 생길 경우 금융회사가 선박 제작을 의뢰한 선주에게 선수금을 대신 물어주기로 약정하는 보증이다.

조선 업계 한 관계자는 "지금 조선사들이 RG 한도가 거의 꽉 차 있다"며 "부족해서 수주를 못 받는 상황까지 가진 않겠지만 재무건전성이 좋아지면 한도가 늘어나는 데 긍정적인 영향을 미칠 수 있다"고 설명했다.

2조원 신사업 투자 재원으로 활용

9000억 들여 방산부문 강화

부채비율 감소 효과도

9000억 들여 방산부문 강화

부채비율 감소 효과도

인베스트조선 유료서비스 2023년 08월 23일 17:07 게재