-

글로벌 사모펀드 운용사 콜버그크래비스로버츠(KKR)가 유럽 자전거 회사 악셀그룹을 인수할 당시 일으킨 인수금융을 두고 국내 대주단과의 갈등이 격화하고 있다.

KKR 측이 대출 원금의 일부만 갚겠다고 밝히면서 국내 대주단들은 크게 반발하고 있다. KKR 측이 마땅한 대안을 내놓지 않고 있는 가운데 최근 글로벌 신용평가사 스탠더드앤푸어스(S&P)는 해당 대출을 두고, 연내에 디폴트(채무불이행)가 발생할 가능성이 높다고 분석하는 등 시장 곳곳에서 경고등이 켜지고 있다.

22일 투자은행(IB)업계에 따르면 지난 7월 S&P는 악셀그룹의 모회사(Sprint HoldCo B.V.)에 대한 장기신용등급을 CCC+에서 CCC- 로 하향 조정했다. 지난해 12월 B-에서 CCC+로 등급을 강등한 지 반년만이다.

S&P 측은 CCC-로 등급을 내리면서 "악셀그룹 대출에 대한 채무불이행은 6개월 내 발생하는게 거의 불가피하다"라며 "오는 12월에 텀론 B 대주단에 지급해야 할 이자를 내지 못할 것으로 보고 있다"라고 분석했다. 악셀 그룹 경영난 악화 속도가 급박하게 진행되자 일부 론이 커버넌트 약정 조건에 닿으며 이슈가 떠올랐는데, 글로벌 신용평가사가 이후 추가적으로 다른 론도 약정 조건에 닿을 수 있다고 경고한 셈이다.

상황이 좀처럼 나아지지 않으면서 인수금융 셀다운 물량을 받은 국내 기관투자자들도 마음을 졸이고 있다. 최근 국내 대주단은 KKR 측에 공식 항의하는 서한을 보내기도 했다. 대주단에는 해당 2000억원 규모의 인수금융 주관을 맡았던 신한은행과 신한투자증권 등 신한GIB를 포함해, 한국투자증권, DB손해보험, 수협 등이 포함된 것으로 전해진다.

-

대주단 측이 반발한 배경으로는 KKR 측이 국내 대주단에 대출의 일부만 상환하겠다는 의사를 밝혔기 때문으로 파악된다.

사실상 원금의 대부분을 상각해야하는 것인데, 대출 원금을 줄여달라는 제안은 상당히 이례적인 제안이라는 평이다. 게다가 KKR이 악셀그룹을 인수한 시기가 2022년이고, 국내에서 인수금융 셀다운이 완료된 시점이 지난해인 점을 고려하면 받아들이기 힘들다는 의견이 중론이다.

대주단 측은 KKR이 정보공유에 적극적이지 않아 상황 파악에도 어려움을 겪었는데, 갑작스레 채무재조정을 요청받으면서 당혹스러운 분위기다. 국내 대주단이 EOD(기한이익상실)를 선언하고 지분을 담보로 받을 수도 있겠으나, 사실상 해당 지분의 가치를 보장할 수 없다는 위험이 따른다. 채무재조정은 국내 대주단 100% 동의가 필요한 사항인데 현실적으로 합의가 어렵다는 관측이다.

한 대주단 관계자는 “악셀 그룹 구조조정 안도 확정이 되지 않았고, KKR 측에 항의 서한을 보내긴 했지만 어떤 방안 등도 결론이 나지 않은 상황”이라며 “채권단과 KKR 등 이해관계자들의 입장이 다 다르기 때문에 조율 과정이 오래 걸릴 것 같다”고 말했다.

다른 대주단 관계자는 “추가적인 자금 지원이라든가 구체적인 안이 나온 바가 없고, 사실상 KKR이 제안한 안은 회사가 망가졌다는 의미라 대주단 입장에서는 ‘동의’할 사안도 아닌 것으로 본다”며 “투자한 지 얼마 되지도 않은 딜인데 지금 대출 원금을 줄이겠단 것은 말이 안되고, 결국 KKR이 일으킨 대출이기 때문에 차입을 하든 에쿼티를 추가 투입하든지 KKR이 해결해야 하는 문제”라고 말했다.

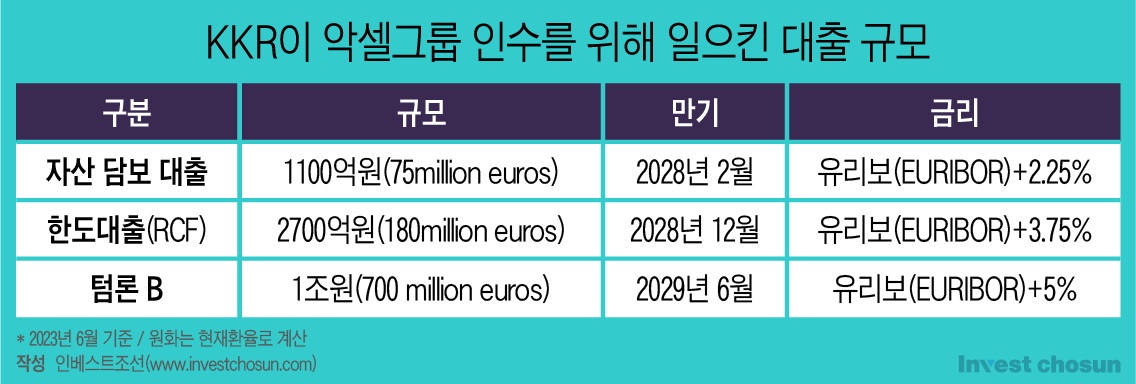

지난 2022년 KKR이 악셀그룹을 인수할 당시 일으킨 대출은 현재 환율 기준 1조4000억원에 달한다. 이후 회사 실적이 폭락했는데 현금흐름의 지표가 되는 상각전영업이익(EBITDA)이 2022년 1억4천만유로(2100억원)에서 작년 기준 1200만유로(180억원)로 급락했다.

회사 실적이 악화하면서 KKR이 받은 대출에도 문제가 생겼다. 해외 금융사는 통상 한도대출(RCF)을 유지하기 위한 최소한의 재무조건을 두고 있다. 회사의 재무구조가 이에 미달된다면 추가로 현금을 투입해 EBITDA를 인위적으로 키우거나, 부채 총액을 줄여야 한다. KKR이 인수금융 셀다운 물량을 받은 국내 대주단에 부채를 일부만 갚겠다고 선언한 것도 이러한 배경 때문으로 해석된다.

악셀그룹 인수금융 두고 KKR-국내 대주단 갈등 점입가경

"대출 원금 줄여달라"는 KKR…대주단 "말도 안 된다" 항의

S&P "돌아오는 12월 이자 못 받을 듯" 디폴트 가능성 경고

"대출 원금 줄여달라"는 KKR…대주단 "말도 안 된다" 항의

S&P "돌아오는 12월 이자 못 받을 듯" 디폴트 가능성 경고

인베스트조선 유료서비스 2024년 08월 22일 07:00 게재