-

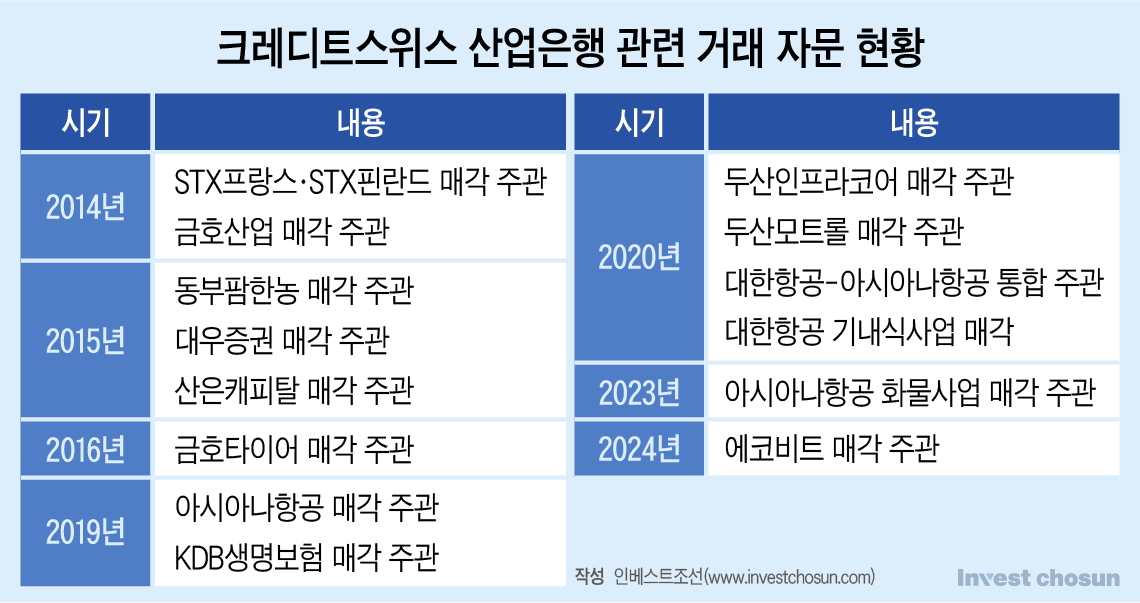

크레디트스위스(CS)는 오래 전부터 산업은행과 끈끈한 관계를 이어왔다. 지난 10년간은 거의 CS의 독주체제였다. 대우조선해양, 쌍용양회, 현대시멘트 등 일부 예외도 있지만 STX와 동부, 금호아시아나, 두산 등 산업은행 주도로 진행된 굵직한 구조조정은 CS가 도맡았다.

이런 거래들은 칼은 산업은행이 휘두르는데 자문 수수료는 구조조정 대상 기업이 지불하는 것이 일반적이다. 거래 자문사 입장에선 대상 기업과 힘겨루기를 피하면서도 쏠쏠한 이익을 거둘 수 있다. 대한항공-아시아나항공 통합에선 200억원 수준의 보수가 예상된다.

CS는 산업은행이 직접 당사자인 거래도 많이 수행했다. 대우증권과 KDB생명 매각, 금호타이어와 금호석유화학 블록딜 등을 주관했다. CS가 산업은행발 일감을 쓸어가자 2016년 국정감사에서 문제 제기가 이뤄지기도 했다. 당시 최운열 더불어민주당 의원은 2013~2016년 사이 산업은행이 CS를 블록딜 4건 중 2건, M&A 15건 중 8건의 주관사로 선정했다고 지적했다.

산업은행은 매각주관사 선정 시 수수료를 고려하지 않을 수 없으며, 블록딜 주관사는 계획이 밝혀질 경우 주가가 하락할 수 있어 내규에 의해 수의계약을 했다고 설명했다. 특정 증권사를 밀어준다는 의혹은 터무니 없다고 했다.

그러나 최 의원은 "타 정부부처와 기관들은 보유주식 블록딜 매각 시에도 입찰공고를 낸다"며 "주가하락을 피하기 위해 블록세일 공개입찰 대신 수의계약을 한다는 주장은 타당성이 없다”고 했다.

이런 흐름은 최근까지도 이어졌다. 두산그룹의 두산인프라코어와 두산모트롤 매각, 대한항공-아시아나항공 통합, 대한항공 기내식 사업과 아시아나항공 화물사업 매각 등을 맡았다. CS에 'M&A컨설팅2실'이라는 부러움과 질시 섞인 이름이 붙기도 했다.

-

각종 견제와 감시를 받는 산업은행 입장에선 자문료에 큰 돈을 쓰기 어렵다. 글로벌 네트워크가 있는 투자은행(IB)이면서 상대적으로 수수료율이 높지 않고, 성과를 내기 위해 적극적으로 움직이는 CS가 일을 맡기기에 가장 적합할 수 있다.

산업은행은 최근엔 '돌아가며' 자문을 맡기지만 전만 해도 회계·법무법인 사이에선 산업은행 출신 인사가 없으면 수임하기 어렵다는 시각이 강했다. 그러기 힘든 IB는 부행장부터 실무진으로 이어지는 라인과 유대감이 중요한데 CS는 해당 인력들과 가까운 관계를 유지해 왔다.

끈끈했던 산업은행과 CS의 밀월관계에도 변수가 생겼다. 작년 CS가 UBS로 흡수되며 영업 방식의 변화가 불가피해졌다.

CS는 글로벌 IB 시장에서 신중한 행보를 보였지만 유독 한국에서는 쏠쏠한 성과를 냈다. 먼저 편의를 봐주고 자문 계약으로 이어가는 특유의 공격적인 영업 방식 덕을 봤다. 다만 컴플라이언스가 깐깐한 UBS 체제에서는 이런 전략을 펴기 어려워졌다는 평가다. 일각에선 CS가 수임해 UBS가 마무리 하는 아시아나항공 매각 거래에서 수수료를 제대로 받을 수 있겠느냐는 우려도 있다.

인적 네트워크도 전과 같지 않다. 산업은행과 돈독한 관계인 이경인 부의장 등 CS 출신 인사들이 한국 UBS의 IB 부문을 잡은 형국이다. 그러나 작년 하반기부터 CS에서 손발을 맞추던 주력들이 대거 이탈한 영향은 불가피하다는 지적이다.

당분간 산업은행에서 나올 거래가 마땅치 않다는 지적도 있다. 대우조선해양(현 한화오션)은 팔았고 아시아나항공 역시 해결을 앞두고 있다. 에코비트 매각도 완료됐다. 남은 것 중 KDB생명은 매각 성사가 쉽지 않고, HMM 매각은 CS-UBS 통합 시기와 맞물리며 수임전에 뛰어들지 못했다.

한 M&A 업계 관계자는 "채권단 주도 구조조정이 어려워지고 기존 장기 난제도 대부분 풀리면서 IB 등 자문사가 산업은행에서 일감을 기대하기 어려운 상황이 됐다"고 말했다.

산은 주도 기업 구조조정 및 블록딜 휩쓸어

네트워크·합리적 비용·공격적 영업 등 강점

작년 UBS와 통합 변수…주력 인사 대거 이탈

산은이 주도할 거래도 줄어들 것이란 평가

네트워크·합리적 비용·공격적 영업 등 강점

작년 UBS와 통합 변수…주력 인사 대거 이탈

산은이 주도할 거래도 줄어들 것이란 평가

인베스트조선 유료서비스 2024년 10월 06일 07:00 게재