현금 투입 없이 동부패키지 인수에 참여 가능해 질수도…수년뒤 IPO로 다른 투자자 자금 회수

-

[05월19일 09:08 인베스트조선 유료서비스 게재]

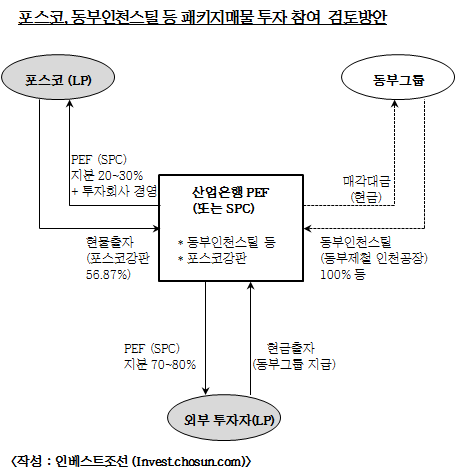

포스코가 동부그룹 패키지 매물을 인수하기 위해 포스코강판 지분을 활용하는 방안이 검토되고 있다.

19일 관련업계에 따르면 포스코가 포스코강판 지분 56% 등을 산업은행이 설립하는 투자목적회사(SPC)에 현물출자한 후 그 대가로 동부인천스틸ㆍ동부발전당진 패키지 매물 지분 30%가량을 매입하는 방안이 논의되고 있다.

동부그룹은 작년 자금난 해소를 위한 자구안으로 동부인천스틸(동부제철 인천공장)과 동부발전당진 등을 매물로 내놓은 바 있다. 이들 회사는 한때 개별매각도 시도됐지만 빠른 매각이 필요하다는 이유로 산업은행이 PEF를 조성해 패키지로 인수하는 방안이 추진됐다.

산업은행은 포스코에 이를 인수하도록 제안했으며, 포스코는 이에 20~30% 가량을 투자하면서 동부인천스틸 등의 경영을 책임지는 방안이 마련되고 있다. 이 거래를 위해 현재 포스코가 동부인천스틸 등에 대한 실사(Due Diligence)를 진행 중이다. 실사는 최소한 이달말까지는 이어질 에정이며 결과에 따라 투자구조와 인수가격이 마련, 산업은행에 제안될 예정이다.

포스코는 이 거래에 참여하기 위해 '현금' 대신' 현물'을 출자하는 방안을 내부적으로 검토했다. 출자할 현물은 포스코가 최대주주로 있는 컬러ㆍ도금강판 생산업체 포스코강판 지분 56.87%로 예상되고 있다.

이른바 포스코가 이 지분을 산업은행이 조성할 PEF 또는 SPC에 출자하면서 그 대가로 동부인천스틸 패키지 매물의 지분 20~30%를 받아오는 형태인 셈이다. 이 경우 포스코는 PEF의 출자자(LP)로 참여할 수 있다. 나머지 70~80% 투자금은 산업은행이 국내 투자자들로부터 현금으로 모집하면 동부그룹은 산업은행이 모집한 투자금(현금)을 동부인천스틸 패키지 매물 대가로 받아가게 된다.

-

과거 금호생명(현 KDB생명)이 산업은행 PEF로 매각될, 당시 아시아나항공 등이 금호생명 지분을 현물출자한 것과 유사하다. 다만 과거에는 매각자-현물 출자자가 같았던 반면, 이번에는 인수자-현물 출자자가 같은 형태에 해당된다.

이런 구조라면 포스코는 포스코강판ㆍ동부인천스틸 패키지 등을 포트폴리오로 담은 PEF(SPC)의 30% 주주가 되면서 이들 회사의 경영을 담당할 수 있을 것으로 전망된다. 포스코강판과 동부인천스틸 모두 포항공장과 인천공장을 통해 컬러 및 아연도금강판 등을 생산하는 업체다보니 이들의 합병 가능성도 기대할 수 있다.

무엇보다도 재무구조 개선을 추진 중인 포스코가 현금지출 없이 동부인천스틸 패키지 매물을 인수할 수 있다는 점이 이런 구조의 최대 장점으로 꼽힌다. 또 포스코강판의 부채도 동시에 이관되는 효과까지 누릴 수 있다.

수년뒤 포스코 재무사정이 좋아지면 이 두 회사를 정식 계열사로 포함시킬 수도 있다. 약 5년 뒤 기업공개(IPO)등을 통해 산업은행 PEF에 참여한 다른 투자자들의 투자금 회수도 가능하게 할 수 있다.

다만 포스코강판이 유가증권시장 상장사인만큼 공정가치를 반영한 가치평가 반영이 필요할 것으로 예상된다. 최종적인 거래구조는 포스코가 동부인천스틸 등에 대한 실사를 마무리 한후 확정될 것으로 보인다.

이미지 크게보기

이미지 크게보기