해외사업 실적 개선 및 주가 하락도 부담요소

-

[6월 10일 14:52 인베스트조선 유료서비스 게재]

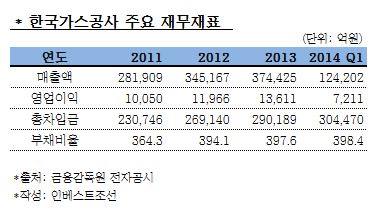

한국가스공사가 영구 교환사채(EB) 발행을 위한 투자자 모집에 본격 착수했다. 미수금 회수와 해외사업 실적 개선으로 투자 기대감을 높여야 한다는 점이 부담으로 작용할 전망이다.

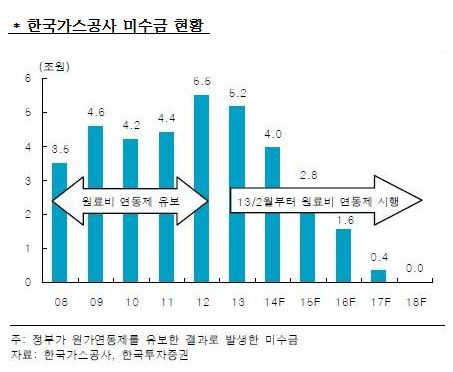

가스공사가 영구 EB를 발행하는데 있어서 기관투자가들이 가장 큰 관심을 보이고 있는 부분은 가스공사가 올해 얼마나 빠른 속도로 미수금을 줄일 수 있을지 여부다.

-

이에 대해 시장은 반신반의하는 입장이다. 가스공사는 지난 정부 때 원료비연동제가 유보되면서 원료비 인상분을 요금에 반영하지 못해 미수금이 2012년 기준 5조5000억원까지 쌓였다. 지난해 2월 원료비 연동제 도입으로 도시가스 요금이 5.8% 인상되면서 올해 1분기에 3932억원이 회수됐다. 가스공사는 올해 총 1조원 규모의 미수금 회수를 예상하고 있다.

한 증권사 크래딧 애널리스트는 "지난해 원료비연동제가 시행됐지만 요금이 제 때 오르지 못해 3500억원 밖에 회수되지 못했다"며 “올해 얼마나 어떻게 회수될 지는 좀 더 지켜봐야 한다"고 말했다.

해외사업 신장을 통해 투자메리트를 키워야 한다는 점도 부담이다. 이라크 주바이르 사업 등 해외수주가 늘어나며 1분기 적자폭이 줄어들 것이라 예상되고 있지만 주로 장기로 진행되는 해외프로젝트인 만큼 사업 도중에 변수가 있을 수 있다. 부채감축에 주력해야 하는 까닭에 신사업에 손을 대지 않고 기존 사업에만 몰두하며 실적을 올려야 하는 부분도 과제다.

-

연초보다 주가가 대폭 하락한 점도 걸림돌이다. 가스공사의 주가는 지난 1월초 7만2200원을 기록한 후 등락을 반복하다 지난 9일 5만5400원까지 하락했다. 올해 연결기준 1분기 실적이 지난해 12월 대비 악화된 점이 악영향을 미쳤다. 주가가 떨어지면서 영구 EB에 붙는 할증률 또한 35%까지 증가했다. 그만큼 투자자들은 더 높은 발행금리를 요구하게 될 가능성이 커진 셈이다.

영구 EB에 대한 회계처리 방식을 놓고도 투자자들이 고민할 수밖에 없다. 보험사 등 기관투자가들은 영구채처럼 콜옵션이 파생상품으로 분류돼 손익계산서에 손실로 인식될 수 있는 가능성에 대해 따져봐야 하기 때문이다.

가스공사와 주관사는 적극적인 IR(기업설명회)를 통해 투자자들에게 구체적인 발행정보를 제공할 계획이다. 주관사 관계자는 “투자자 모집이 예상보다 안될 경우 발행 시기를 계획했던 8월말에서 미룰 수도 있다”고 밝혔다.

이미지 크게보기

이미지 크게보기