-MBK의 코웨이 인수자금 9000억 리캡 체크포인트는?

①주가 하락하면?…추가 담보 제공 어려워

②2013년 실적 개선…MBK 인수 효과? 웅진그룹 탈퇴 효과? '후자' 영향 커

③9000억 차입시, 지분율 고려한 코웨이 EBITDA 대비 MBK의 차입금 배수 5.6배로 껑충

④한도대출 규모 고려시 MBK 2년후 리파이낸싱 불가피…"C&M과 비슷"

-

[05월28일 15:10 인베스트조선 유료서비스 게재]

'주가 올랐으니 대출 더 해달라'

국내 시장에서 사모펀드가 기업을 인수(투자)한 후 1년여만에 대규모 추가 차입을 통해 자본재구성(Recapitalization, 리캡)에 나선 것은 다소 이례적이다. MBK파트너스의 이번 코웨이 인수자금 리캡이 눈길을 끄는 이유이기도 하다.

리캡의 근거, 즉 대규모 추가 차입을 받을 수 있는 요건으로 MBK측이 제시하는 이유들을 보면 곰곰히 따져볼 부분들이 여럿있다.

먼저 '주가 상승→담보가치 확대→추가 대출 여력 확보'로 이어질 수 있는가이다.

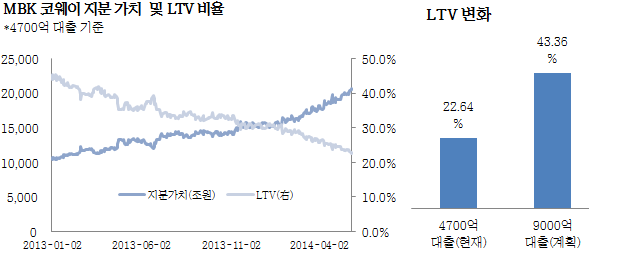

현재 코웨이 주가는 인수 시점 대비 2배 수준이다. 지난해 1월, 인수당시 코웨이 주가는 4만4000원이었지만 지난 26일 종가 기준 8만7100원으로 상승했다. MBK의 코웨이 지분에 대한 총액은 1조660억원에서 2조750억원으로 증가했다. 현재 MBK가 대주단으로부터 빌린 돈은 4700억원. 지분가치를 감안한 LTV는 최초 대출 당시 45%에서 현재는 22%로 하락했다.

MBK는 "주가가 올랐으니 추가 대출을 더 받겠다"며 주가 대비 45% 수준인 최대 9000억원(한도대출 800억원 포함) 대출금을 늘려도 LTV는 인수 시점과 다를 게 없다는 설명을 하고 있다. 아파트 가격이 5억원에서 10억원으로 오르면 5억원만큼의 평가이익이 발생한다. 5억원의 가치 상승분에 대해 담보를 잡고 추가로 대출을 해달라는 것이다.

-

'코웨이 주가가 떨어질 경우, 어떻게 할 것인가'

시장에서 매일 매일 거래돼 형성되는 주가를 인위적으로 묶어둘 수 없다. 주가가 하락해 대주단과 약정한 조건을 벗어날 경우 사모펀드인 MBK가 추가 담보를 제공할 여력도 없고 가능성도 낮다. 차입금을 상환해야 하려 해도 추가 출자를 받아야 해 투자자들의 총회를 거쳐야 하는 등 그 절차가 복잡해 쉽지 않다.

MBK가 투자한 영화엔지니어링의 경우 수십억원의 대출을 연체해 결국 자율협약에 돌입했다. 이 과정에서 지분 100%를 가진 MBK의 지원은 전혀 없었다.

MBK측은 현금창출력과 순이익이 증가추세에 있기 때문에 문제될 가능성은 없다고 반박했다. 코웨이가 MBK에 인수되면서 기업 가치 개선이 이뤄지고 있고 앞으로도 그럴 것인만큼 우려는 기우라는 것이다. 그래도 주가가 떨어진다면 자사주 매입을 통해 주가를 끌어올릴 수도 있다는 설명이다. 하지만 자사주 매입은 코웨이의 현금이 사용된다. 차입금 상환여력을 떨어뜨린다.

'2013년 실적, MBK의 경영 효과인가? 웅진그룹 탈퇴 효과인가?'

지난 1년을 놓고 MBK에 의한 코웨이의 기업가치 상승을 논하긴 일러 보인다. 외형은 증가했지만 이익지표 등은 웅진그룹에서 벗어난 효과 그 이상의 의미를 부여하긴 어렵다는 평가다.

MBK에 인수된 이후 코웨이의 상각전이익(EBITDA)은 지난해 5218억원으로 인수 전보다 1200억원 가량 증가했다. 영업이익률이나 EBITDA마진 비율 등은 여전히 웅진그룹에서 성장을 구가할 때보다 낮다. 지난 2010년 코웨이의 영업이익률은 20.43%, EBITDA 마진은 29.65%로 MBK 인수 이후인 지난 2013년보다 월등히 좋았다.

관련업계 관계자는 "지난해 실적은 MBK의 경영 성과보다는 코웨이가 웅진그룹에서 벗어난 영향이 더 컸다"며 "MBK 밑에서 코웨이의 실적을 (시장에서) 인정받으려면 최소한 인수 후 2~3년은 지나야 한다"고 말했다.

-

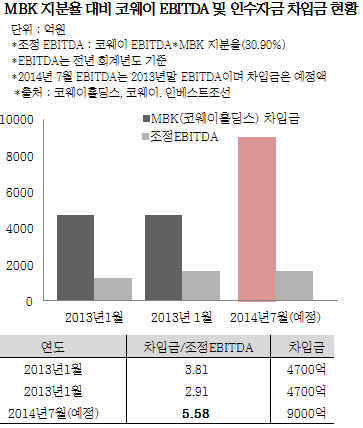

주가 상승과 EBITDA 개선을 고려하더라도 MBK에 9000억원을 빌려줄 경우 차입금 상환 지표가 현저히 악화되는 것으로 나타난다. 지난해 말 기준 MBK의 코웨이 지분율을 고려한 EBITDA(이하, 조정 EBITDA)는 전체의 30.90%인 1612억원 가량이다. EBITDA 전체를 배당한다고 했을 때 MBK가 가져갈 수 있는 규모이다.

9000억원의 대출을 받을 경우, 조정 EBITDA 대비 차입금 배수는 5.58배로 상승한다. 인수 당시 EBITDA대비 차입금 배수는 3.81배보다 높다. 대주단으로서는 인수 당시보다 더 악화된 차입금 상환 여력을 감수하며 대출을 해줘야 한다.

대출기간은 5년이지만, 대주단으로 참여하게 되면 2년 후 리파이낸싱을 고려해야 한다. 9000억원 가운데 실제 대출 예정액은 8200억원이다. 나머지는 한도대출로 이자를 낼 목적으로 확보할 예정이다.

현재 대출금리는 5%초반에서 거론되고 있다. 8200억원의 연간 이자는 5.2% 고려시 426억원 가량. 한도대출 800억으론 2년 정도 이자를 낼 수 있는 수준이다. 대출을 받은 후 2년 후에 MBK는 코웨이를 매각하거나 대출에 대해 리파이낸싱을 하겠다는 의도가 깔려 있다.

배당을 받아 이자를 낼 수도 있다. MBK의 코웨이 지분율이 30.90%에 불과한 점이 걸림돌이다. 지분율이 낮아 이자를 내려면 대규모 배당을 받아야 한다. MBK가 426억의 이자비용을 충당하려면 코웨이는 1400억원가량(세금미고려)을 배당해야 한다. 곧 1000억원 가량을 다른 주주들에 줘야 한다.

현금 시제를 쌓아놓고도 배당을 하지 못해 차입을 통해 펀드투자자들에게 배당하려는 MBK의 현재 모습을 고려했을 때 향후에도 코웨이를 통한 대규모 배당은 쉽지 않아 보인다.

이 때문에 MBK가 투자한 C&M처럼 '대출을 해줄 땐 곧 회수할 수 있을 것으로 생각했지만, 매각이 지연되면서 리파이낸싱을 해주는 다른 사례'가 될 수도 있다는 우려도 일고 있다.

금융투자업계 관계자는 "실질적인 대출 만기는 2년이며, 코웨이 매각이 안될 경우 리피이낸싱이 불가피하다"며 "일부 상환 재원조차 확보하기 어려운 MBK에 대주단이 끌려다닐 가능성을 배제하기 어렵다"고 말했다.

그럼에도 불구하고 MBK의 리파이낸싱은 투자할 곳을 찾지 못한 보험사와 은행의 투자로 완료될 전망이다.

이미지 크게보기

이미지 크게보기