하반기 회사채 만기 등 우려 목소리도

-

[6월 13일 17:35 인베스트조선 유료서비스 게재]

대한항공이 한진해운의 4000억원 규모 제3자배정 유상증자에 참여한다. 시장의 관심은 지난 1분기 말 부채비율이 별도기준 900%가 넘는 대한항공이 이 자금을 어떻게 조달할 것이냐에 쏠려 있다.

대한항공은 내부 보유자금이 1조원에 달해 유상증자 참여에 무리가 없다는 입장이다.

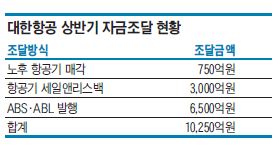

대한항공은 상반기 ▲노후항공기 매각(750억원) ▲항공기 세일즈앤드리스백(3000억원) ▲ABS 발행(6500억원) 등으로 현금을 확보했다. 이를 바탕으로 올해 5월까지 만기가 돌아오는 8275억원 규모의 회사채 상환자금을 마련한 것으로 분석된다.

대한항공이 올해 자산유동화증권(ABS), 자산유동화대출(ABL)을 통해 조달한 자금은 총 6500억원이다. 대한항공 관계자는 이 자금을 항공기 도입에 빌린 차입금 상환, 항공유 구매대금 지급에 사용했다고 설명했다. 즉 현금이 나갈 곳에 자산유동화를 통해 자금을 조달하고, 현금 유출을 최대한 막은 셈이다.

대한항공 관계자는 "보유 현금이 충분하기 때문에 외부차입으로 한진해운 유상증자에 참여하는 것은 아니다"라며 "꾸준히 매출 수익이 들어오고 있고 항공기 매각 등으로 자금이 유입, 보유자금이 충분히 있다"고 설명했다.

-

대한항공은 이번 유상증자 참여로 1조원에 달하던 내부 현금이 6000억원대로 준다.

이런 상황에서 8월 3700억원, 10월 1000억원, 11월 1084억원 등 하반기에만 6000억원에 육박하는 회사채가 만기도래한다.

에쓰오일 지분을 서둘러 매각, 빈 곳간을 다시 채워 넣는 것이 시급하다. 현재 아람코와의 매각협상은 에쓰오일 주가 하락으로 답보 상태다. 한 증권사 크래딧 애널리스트는 "하반기에 한진해운에 대한 추가 지원 가능성도 제기되는 상황"이라며 "대한항공 입장에선 재무구조 개선을 위해 에쓰오일 지분 의존도가 커질 수밖에 없는 상황"이라고 말했다.

대한항공은 에쓰오일 지분 매각 외에 1억달러(약 1000억원) 회사채 발행과 나머지 노후 항공기 매각으로 추가 자금유입을 기대하고 있다.