KB, 한국證 근소하게 따돌리고 1위 지켜… 포스코·삼성 주선 강점

우리·신한도 사정권…SK그룹 주선 적극적

-

[06월30일 19:59 인베스트조선 유료서비스 게재]

-

공모 회사채 발행 규모가 예전만 못하면서 증권사 간 주선 경쟁이 치열해지고 있다. 반기가 지난 시점에서 주관 1위와 4위 간의 금액 차가 7000억원에 불과해 언제 순위가 뒤바뀔지 모른다.

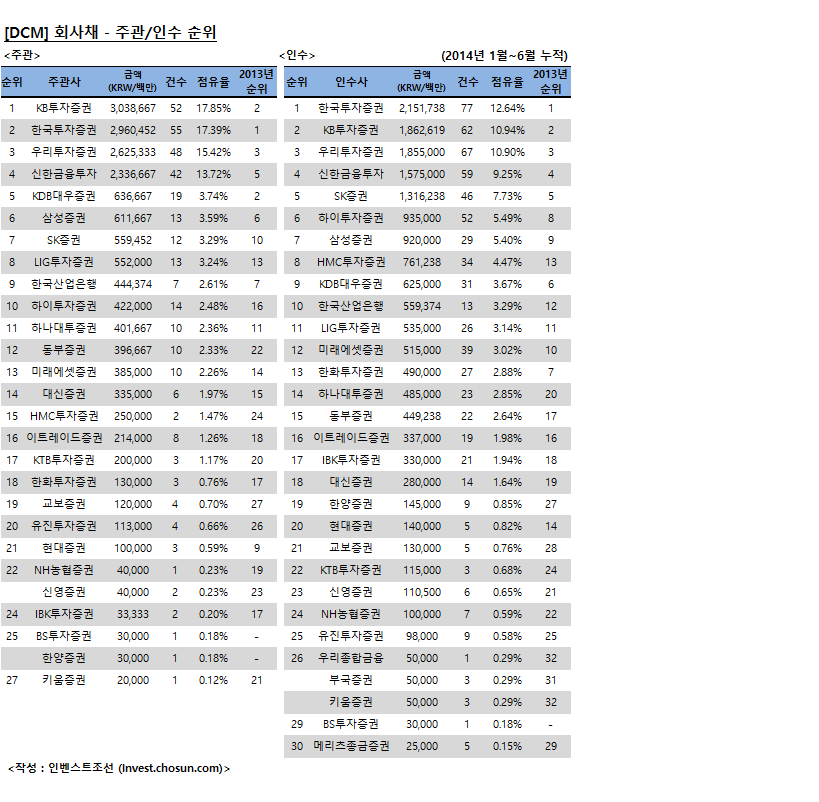

인베스트조선이 2014년 1월부터 6월까지 발행된 회사채(여신전문금융회사채권 포함, 일괄신고 제외)를 집계한 리그테이블에 따르면 증권사들은 총 17조259억원어치의 회사채 발행을 주선했다. 발행규모는 전년 같은 기간(17조676억원)과 비슷한 수준이다. 2012년 상반기 30조원에 육박한 것에 비하면 침체기가 지속되고 있다.

채권 발행 규모가 줄면서 증권사간 주선 경쟁은 더 치열해졌다. 상위권 내에선 격차는 크지 않다.

KB투자증권은 증권사들 중에 유일하게 주관금액이 3조원을 넘었다. 하지만 2위 한국투자증권이 2조9604억원으로 격차는 1000억원도 안된다. 뒤를 이어 우리투자증권은 2조6253억원, 신한금융투자가 2조3366억원을 기록했다. 1위와 4위의 격차가 7000억원에 불과해 남은 반기 동안 언제든지 뒤집힐 가능성이 있다.

이럴 때일수록 '단골' 관리가 중요해졌다. 특정 그룹과의 관계 형성을 잘 맺음으로써 향후 있을지 모를 발행 건을 선점할 가능성도 커지기 때문이다.

KB투자증권의 경우 포스코그룹 주선을 거의 전담하다시피 하고 있다. 포스코건설, 포스코에너지, 포스코특수강 등 포스코 대표주관 금액만 7000억원이 넘는다. 삼성그룹 주선도 크게 늘었다. 삼성에버랜드와 삼성물산 대표주관을 통해 6600억원의 실적을 쌓았다. 그밖에 현대자동차그룹, LG그룹, SK그룹의 주관 물량도 3000억원대를 기록했다.

우리투자증권과 신한금융투자는 SK그룹에 강점을 드러냈다. 우리투자증권은 SK인천석유화학, SK에너지, SK브로드밴드로, 신한금융투자는 SK C&C, SK㈜, SK텔레콤로 각각 7000억원의 주관 금액을 기록했다.

2위 한국투자증권은 특정 그룹에 치우치는 대신, 각 그룹별로 적절히 분산돼 있다. GS그룹과 현대차그룹, LG그룹, 삼성그룹 등은 3000억원대의 주관실적을 기록했다.

5위부터는 주관금액이 1조원에도 못 미친다. 한 때 상위권을 놓치지 않던 KDB대우증권(6366억원), 삼성증권(6116억원), SK증권(5594억원)은 이름값을 못했다. LIG투자증권은 8위에 랭크되며 처음으로 10위권에 안착했다. 범LG가 증권사답게 LG전자, LG생활건강, LG디스플레이, 서브원 등 LG그룹 회사채로만 5520억원의 대표주관 실적을 기록했다.

이미지 크게보기

이미지 크게보기