통신사 ABS 발행 주도…주관 1위 신한, KB·대우와 격차 근소

캐피탈 유동화 주선 '적극' HMC證 4위 선전

-

[06월30일 19:59 인베스트조선 유료서비스 게재]

-

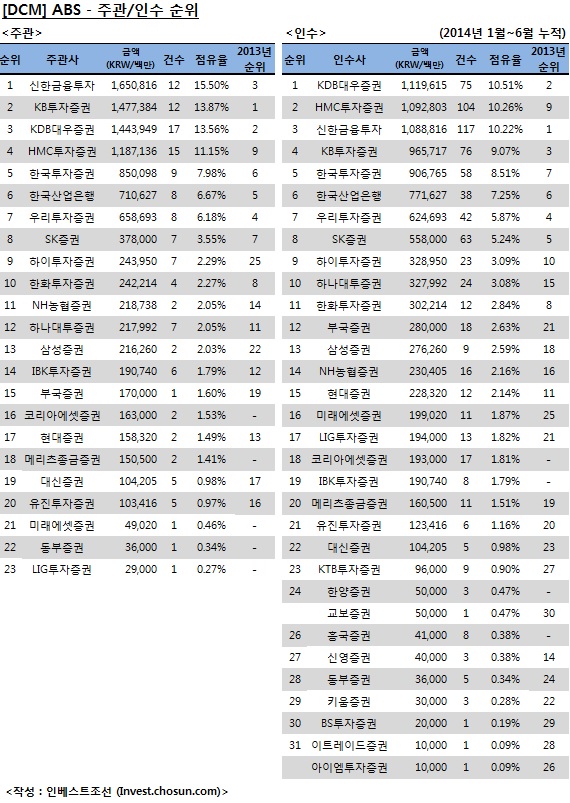

지난해에 이어 올 상반기 자산유동화증권(ABS) 주선 시장도 신한금융투자·KB투자증권·KDB대우증권의 3강 구도가 이어지고 있다. 이동통신사와 캐피탈사(社)의 자산유동화가 활발한 가운데 캐피탈 유동화에 적극 나선 HMC투자증권이 선전하며 3강을 위협하고 있다.

30일 인베스트조선이 집계한 리그테이블에 따르면 2013년 상반기에 증권사가 주선한 ABS는 총 10조6500억원을 기록했다. 전년 상반기(9조5807억원)와 하반기(8조4212억원)에 비해 발행이 늘었다.

통신사는 ABS 발행시장의 큰 축이다. 통신사 단말기채권 유동화 주선을 맡냐, 맡지 못하느냐에 따라 ABS주선 순위도 결정된다. 상반기 통신사 ABS는 총 4조2395억원치가 발행됐다. SK텔레콤이 1조9140억원으로 가장 많고, LG유플러스 1조2045억원, KT 1조1120억원 순이다.

신한금융투자와 KB투자증권이 상대적으로 강세를 보인다. 계열사인 신한카드와 KB국민카드가 SKT 단말기할부대금채권 팩토링 사업을 하고 있어 SKT ABS의 주관을 따내기가 수월하다. 신한금융투자는 SKT 4건, LG유플러스 2건의 통신사 ABS 발행 대표주관을 맡았다. KB투자증권은 3건의 SKT ABS 대표주관에 이름을 올렸다. 접점이 없는 KDB대우증권의 통신사 ABS 대표주관은 KT 1건, LG유플러스 1건이다.

통신사 ABS 대표주관을 선점한 이들 증권사는 주선 순위에서도 나란히 상위권을 차지했다. 신한금융투자는 1조6508억원어치의 ABS를 주관하며 1위에 올랐고, KB투자증권(1조4773억원), KDB대우증권(1조4439억원)이 그 뒤를 이었다.

올 상반기에는 캐피탈사들의 자산유동화도 활발했다. 자동차할부금융 유동화가 주를 이뤘다. 업계 1위 현대캐피탈이 오랜만에 ABS를 발행했고, JB우리캐피탈과 KB캐피탈 등 은행계 캐피탈사들도 오토론 유동화에 나섰다. 독일 BMW에 특화돼 있는 도이치모터스의 도이치파이낸셜은 설립 이래 첫 ABS 발행에 나서기도 했다.

지난 26일 금융당국으로부터 기관경고를 받은 효성캐피탈은 신용등급이 A+에서 A로 떨어졌다. 공모 회사채 발행은 300억원에 그쳤다. 대신 ABS 시장에서 4800억원을 조달했다.

주선 시장에선 HMC투자증권이 눈에 띈다. 지난해 ABS 주관과 인수 9위였던 HMC투자증권이 상반기에 새로운 ABS 강자로 부상했다. 이는 캐피탈사들의 ABS 발행 덕분이다. HMC투자증권은 현대캐피탈, 아주캐피탈, JB우리캐피탈, 효성캐피탈의 ABS 발행 대표주관을 맡았다. 주관금액은 1조1891억원으로 4위에 올랐고, 인수금액은 1조928억원으로 KDB대우증권에 이어 2위에 올랐다.

그밖에 한국투자증권, 산업은행, 우리투자증권 정도가 5000억원 이상, 1조원 이하의 주관실적을 기록했고 그 밑으로는 3000억원대 이하로 그 격차가 컸다.

하위권에서는 코리아에셋투자증권이 주목을 받았다. 지난해 12월 채권 영업인가를 받은 코리아에셋투자증권은 여신전문금융회사채권 주선 시장에 이름을 올리더니 올해에는 ABS 시장에도 등장했다. 주선을 맡은 2건은 아주캐피탈 ABS이다. 금융채 투자에 특화하겠다는 취지를 잘 살리고 있다는 평가다.

이미지 크게보기

이미지 크게보기