현대그룹, 현대엘리 지분 재매입해야…오릭스 직접 투자금은 2000억 미만

-

[06월29일 08:30 인베스트조선 유료서비스 게재]

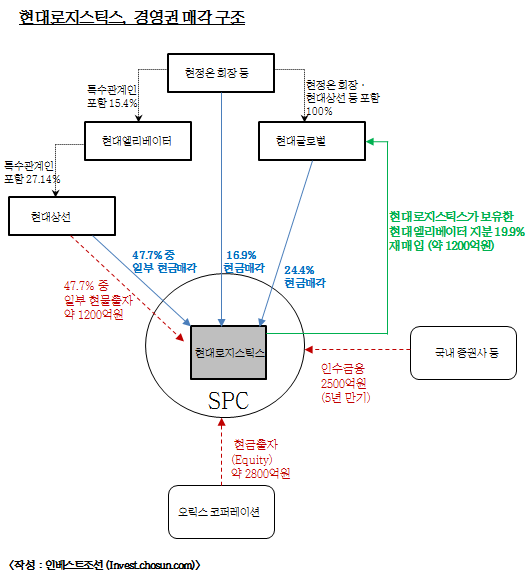

현대로지스틱스 매각이 곧 매매계약(SPA)을 맺을 것으로 전망된다.본격적인 경영권 매각 거래에 해당되며, 거래가 완료되면 현대그룹과 현정은 회장 등으로 약 4000억원의 현금이 유입될 것으로 보인다.

27일 관련업계에 따르면 현대그룹과 일본계 투자자인 오릭스 코퍼레이션 등은 7월께현대로지스틱스 지분 88.9% 매각을 위한 계약을 체결할 계획이다. 최대주주인 현대상선을 비롯해 현대글로벌, 그리고 현정은 회장과 특수관계인 등이 매각자다.

오릭스와 현대그룹이 세운 특수목적회사(SPC)가 이 지분과 경영권을 매입하는 구조다. 현대그룹에게는 별도의 콜옵션 등이 제공되지 않을 것으로 전해진다. 사실상의 진성매각(True-Sale)성격의 거래인 셈이다.

지분 89%의 매각대금은 약 6500억원 가량으로 알려지고 있다. 이 가운데 2500억원 가량은 5년 만기 인수금융(Debt Financing)을 통해 마련되며, 하나대투증권 등이 이를 담당할 것으로 알려지고 있다.

-

나머지 4000억원은 에쿼티 자금으로, 오릭스가 이의 70%인 2800억원 가량을 투자한다. 그리고 1200억원은 현대그룹이 현물출자 형태로 참여한다. 매각자인 현대그룹이 인수자인 SPC의 주주로 재투자하는 셈이다. 이렇게 되면 나중에 오릭스가 현대로지스틱스를 고가에 재매각할 경우, 투자차익을 현대그룹이 공유할 수 있게 된다.

현재로선 현대로지스틱스 지분율이 가장 높은 현대상선이 현물출자자로 나설 가능성이 높다.이와 별도로 현대그룹은 추가로 계열사 지분을 매입하면서 현금을 지출해야 한다.

현대로지스틱스는 현대그룹 지배회사인 현대엘리베이터 지분 19.9%를 보유하고 있는데, 이는 현대그룹 지배구도를 위해 반드시 확보해야 할 대상이다. 이에 따라 현대그룹은 현대로지스틱스가 가진 현대엘리 지분은 별도로 재매입하게 된다. 시가로 약 1200억원 가량이 소요된다.

재매입을 위해 나설 주체는 현대글로벌이 유력하다. 현대상선이 나서게 되면 공정거래법상 금지된 '상호출자'에 해당되고, 현정은 회장 등도 충분한 현금이 없기 때문.

현대로지스틱스는 현대엘리 지분을 매각하면서 받은 현금을 그대로 내부에 유보시키게 된다.

결과적으로 현대그룹과 현정은 회장 등은 약 4000억원 (매각대금 6500억원-현물출자액 1200억원-현대엘리 지분 재매입 대금 1200억원)을 확보하게 될 전망이다. 여기에 추후 SPC에 투자한 현물출자액의 원금과 수익을 수년뒤 더 받게 된다.

오릭스로서는 2800억원의 현금을 들여 현대로지스틱스 경영권을 확보하는 동시에, 별도 추가비용없이 현대로지에 1200억원의 현금을 유보시키게 된다. 전액을 배당으로 확보한다고 가정할 경우, 실제 투자금은 1500억원 가량에 그치는 셈이다.

이미지 크게보기

이미지 크게보기