동부하이텍 실사 시작 못 해…동부메탈은 담보로 묶인 주식이 발목 잡아

-

[07월13일 08:30 인베스트조선 유료서비스 게재]

-

이미지 크게보기

이미지 크게보기- 동부인천스틸 전경

동부제철이 지난 7일 채권단 공동관리(자율협약)에 들어갔다. 당장 동부제철의 경영정상화 방안 마련이 동부그룹의 최우선 과제가 됐다.

그동안 동부그룹 자구안 중 핵심으로 꼽혀온 동부인천스틸(인천공장)·동부메탈·동부하이텍 매각은 우선순위에서 밀린 모습이다.

-

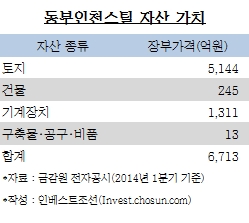

지난해 11월 동부그룹이 3조원 규모 자구안을 내놓았을 당시, 시장의 가장 큰 주목을 받았던 것은 동부인천스틸 매각이었다. 장부가격만 6713억원인 동부인천스틸 매각 성과에 따라 차입금 및 금융비용을 대거 줄일 수 있었다. 동부그룹도 “한 번도 적자를 낸 적 없는 공장”이라며 긍정적인 결과를 기대했다.

하지만 정작 인수의향을 밝힌 곳은 없었다. 포스코를 상대로 한 패키지 매각(동부인천스틸+동부발전당진)도 무산됐다. 산업은행을 비롯한 채권단은 동부인천스틸과 동부발전당진을 개별매각하기로 했다. 또 다시 매수자를 찾아야 한다. 이제 막 자율협약이 시작됐다는 점을 고려하면, 매각 재개에는 다소 시간이 걸릴 것으로 보인다.

산은 관계자는 “지금은 동부제철 정상화계획을 수립이 중요하다”며 “좀 더 시간을 두고 동부인천스틸 매각을 검토할 것"이라고 밝혔다.

다만 향후에도 동부인천스틸이 시장에서 인기가 있을지는 미지수다. 시장 포화상태가 문제될 수 있다. 일례로 규모는 작지만 유사매물에 해당되는 현대제철 컬러강판도 같은 이유로 인기를 끌지 미지수다.

동부하이텍 매각도 진행이 더딜 것으로 예상된다. 일단 지난달 18일 한앤컴퍼니를 비롯한 국내·외 업체 4곳이 동부하이텍 인수의향서(LOI)를 제출했다. 곧바로 실사를 거쳐 7월말 본입찰을 실시할 예정이었으나, 동부제철 자율협약 개시로 일정이 미뤄졌다. 자율협약이 어느 정도 정리돼야 실사가 가능하다는 게 산은 입장이다.

더 큰 문제는 선결과제인 동부메탈 매각이 지지부진하다는 점이다. 하이텍이 최대주주인 동부메탈이 먼저 팔려야 현금이 유입, 하이텍 재무구조가 좋아지면서 매각이 쉽게 풀리는 구조여서다.

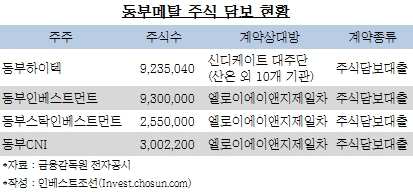

동부하이텍은 지난해 6월 6200억원 규모 신디케이트론 만기를 2016년말로 연장했다. 당시 대주단(산은 외 10개 은행)은 2013년말까지 동부메탈 지분 전량(939만주·31.28%)을 매각하는 것을 조건으로 이를 승인했다. 이때 동부메탈 주식 924만주가 신디론 담보로 제공됐다. 결국 동부메탈을 팔면서 담보대출 갚아야 동부하이텍 인수·합병(M&A)이 순탄해진다.

-

게다가 동부메탈 지분은 동부하이텍 뿐만 아니라, 다른 계열사 대출에도 담보로 제공돼 있다. 동부인베스트먼트(930만주)·동부스탁인베스트먼트(255만주)·동부CNI(300만주) 등 계열사 주식담보대출에 전부 동부메탈 지분이 담보로 제공됐다. 매각과 동시에 채권단은 담보대출 상환을 요구하고 있다. 이에 동부그룹은 채권단에 동부메탈 매각 시점을 조절해달라고 요청해놓은 상황이다.

채권단 관계자는 “주식이 담보로 제공된 구조가 복잡한데 이 문제가 논의돼야 한다"고 밝혔다.

그나마 동부그룹으로서는 패키지매물 가운데 '알짜'로 꼽히는 동부발전당진 매각이 빠르게 진행되는 것이 위안거리다. 동양파워 인수전에 떨어졌던 SK가스·GS·대림산업·대우건설·삼탄 등이 일제히 인수의향서(LOI)를 제출했다. 동부발전당진은 사실상 마지막 민자 석탄화력발전소 M&A란 평가를 받고 있다. 산은은 예비입찰 없이 다음달 8일 본입찰을 실시한다는 방침이다.

이미지 크게보기

이미지 크게보기