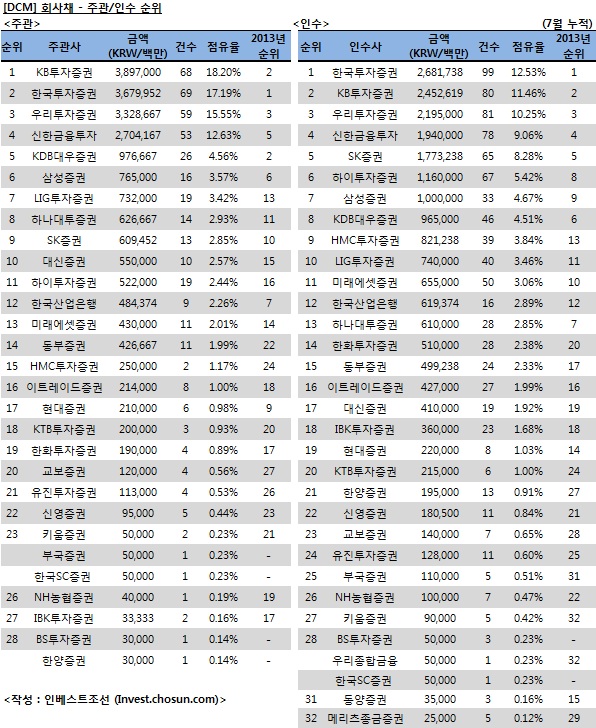

[인베스트조선 2014년 7월 집계][전체 회사채 주관·인수·주선 순위]

롯데그룹 대거 발행…한국證·우리證 주관금액 3조 넘어

롯데그룹 대거 발행…한국證·우리證 주관금액 3조 넘어

-

[07월30일 18:30 인베스트조선 유료서비스 게재]

KB투자증권이 올들어 7월까지 회사채 주선시장 리그테이블에서 1위를 차지했다. 7월 한 달 중 롯데케미칼, 롯데쇼핑, 대우인터내셔널, GS 등 주요 발행을 주선하며 7783억원의 실적을 쌓았다.

-

30일 인베스트조선이 집계한 리그테이블에 따르면 올들어 7월까지 증권사들이 주관한 회사채(여신전문금융회사채권 포함, 일괄신고 제외)는 총 21조4079억원이다.

KB투자증권이 3조8970억원, 총 68건의 회사채 발행을 주선하며 1위에 올랐다. 주요거래인 롯데케미칼 1300억원, 롯데쇼핑 1000억원, 대우인터내셔널 1333억원 회사채 발행을 맡았다. 이 밖에도 GS, 넥센타이어, 한국증권금융, 한솔제지의 회사채 발행을 맡았다.

2위와 3위는 한국투자증권과 우리투자증권으로 7월 들어 두 회사 모두 회사채 주관금액이 3조원을 넘어섰다.

한국투자증권은 7월 한 달 중 7595억원의 회사채 발행을 주관했다. 7월까지 총 3조6799억원, 69건을 주선하며 2위를 차지했다. 한국투자증권은 SK종합화학 2000억원, SK케미칼 1470억원, 롯데케미칼 1300억원 등 주요발행을 주관했다.

우리투자증권이 그 뒤를 쫓고 있다. 우리투자증권은 3조3286억원, 59건을 주선하며 3위에 올랐다. 신한금융투자가 2조7041억원, 총 53건을 인수하며 4위를 차지했으며 5위 KDB대우증권(9766억원)부터는 주선 규모가 1조원이 채 못됐다.

이미지 크게보기

이미지 크게보기