20% 할인율에 최대 40% 할인 가능해 일반 투자자 관심은 끌 듯

-

[08월04일 17:04 인베스트조선 유료서비스 게재]

주가하락으로 인해 한진중공업의 유상증자 발행 규모가 크게 줄어들었다. 지난해 대규모 유증을 실시한 이후 1년 6개월여 만에 증자를 추진한 데에 싸늘한 시장의 반응이 주가에 고스란히 반영됐기 때문이다.

한진중공업은 4일 이달 실시하는 유상증자의 발행가액을 주당 5800원으로 확정하고 총 1914억원을 공모를 통해 조달한다고 공시했다. 한진중공업이 지난 6월초 유상증자를 처음 결의했을 때 최초 조달 예정 금액은 2449억원으로 500억원 이상 차이가 난다.

한진중공업의 주가는 회사가 유상증자를 발표한 이후 하락세를 거듭해 현재 7150원(이날 종가기준)에 거래되고 있다. 이는 지난 3개월간 최고가인 1만1492원 대비 약 62% 수준이다.

-

한진중공업 관계자는 "지난해 대규모 증자를 실시했던 만큼 시장의 반응이 좋지 못했던 것이 사실"이라며 "조달된 자금은 부산 영도조선소를 비롯한 회사 운용자금으로 사용될 계획"이라고 밝혔다.

다만 일반투자자 입장에서 보면 이번 한진중공업 유상증자는 단기 차익을 노릴 수 있는 기회로 분석된다. 현 주가가 공모가 대비 23% 높기 때문이다. 지난해 현대엘리베이터 등 재무 상황이 좋지 않았던 기업들의 유상증자가 20% 이상 높은 할인율에 힘입어 잇따라 성공했던 점을 감안하면 실권이 나올 가능성은 크지 않은 것으로 분석된다.

게다가 한진중공업은 보호장치를 하나 더 달았다. 만약 공모가 확정 후 주가가 추가로 떨어져 20%의 할인율에도 불구하고 투자자들이 손해를 볼 위기에 처하면, 청약 전 평균 시가에서 최대 40% 할인한 금액을 확정 공모가로 다시 산정할 수 있도록 한 것이다.

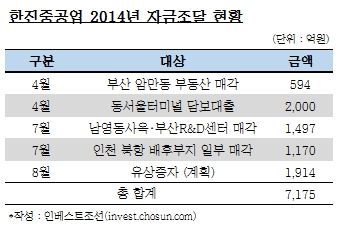

당초 한진중공업은 서울 남영동 본사 및 부산(R&D센터) 사옥의 매각을 완료하기 전, 올해 만기가 도래하는 회사채의 상환을 대비하기 위한 일환으로 유상증자를 계획했다. 한진중공업이 유상증자 계획을 발표한 이후인 7월 초 남영동 본사 및 부산사옥을 베스타스자산운용에 매각해 1497억원을 조달, 회사채 상환을 위한 일부 자금을 마련한 바 있다.

-

지난달에는 보유하고 있던 인천 북항 배후부지의 일부를 매각해 1170억원의 유동성을 확보했다. 아울러 부산 암만동의 부동산 매각을 통해 594억원, 동서울터미널을 담보로 부동산 대출을 통해 2000억원의 자금을 마련하는 등 올해에만 약 5261억원의 자금을 조달했다. 회사는 현재 남아있는 인천 북항 부지를 통한 유동화 작업은 계속 추진해 나갈 계획이다.

한진중공업의 올해 만기가 도래하는 회사채는 오는 17일 2000억원, 11월 1500억원을 비롯해 총 3500억원 규모다. 내년 초에는 1200억원 규모의 회사채 만기가 도래한다.

한진중공업 유상증자의 구주주 청약은 오는 6일부터 7일까지 양일간 실시된다. 현재 대주주인 한진중공업홀딩스가 906만8256주의 증자에 참여, 공모가기준 약 526억원을 출자할 계획이다. 이후 실권주가 발생할 경우, 일반투자자를 대상으로 오는 12일부터 13일까지 일반공모청약을 접수한다.

이미지 크게보기

이미지 크게보기