부채 0.8조+지분 0.7조, 사실상 1.5조원대 거래

현금흐름 1000억원 미만…에비타 멀티플 15배에 육박

'통매각' 한계 극복 어려워…은행 실적과 직결

-

[08월10일 08:00 인베스트조선 유료서비스 게재]

대한전선 매각 '시도'가 오는 9월부터 본격화된다. 티저레터와 투자안내서(IM)발송 이후 예비입찰-본입찰의 뻔한 일정을 그대로 밟아간다.

다만 투자업계는 올해 이런 매각으로 대한전선 새 주인을 찾아낼 가능성을 '0'에 가깝게 보고 있다. 이 매각구조로는 안된다는 뜻이다.

여러가지 이유가 있지만 첫째 대한전선 지분(Equity) 값어치가 0원 또는 마이너스에 가깝다는 점, 둘째는 우발부채 가능성이다. 여기에 현재 대한전선이 창출하는 현금흐름이 더 나아질 것으로 보기어렵다는 이유도 포함돼 있다. 이런 이유들을 감안하면 대한전선은 상상을 초월하는 배수(EBITDA Multiple)에 팔려야 한다는 결론이 나온다.

한때 재계는 물론, M&A를 위시한 투자시장을 호령했던 대한전선의 아킬레스 건은 엄청난 '은행 빚'이었다. 전선사업부가 꾸준히 그래도 여전히 성과를 내면서 저력을 보여주고 있기는 하지만 지고 있는 부채가 너무 크다.

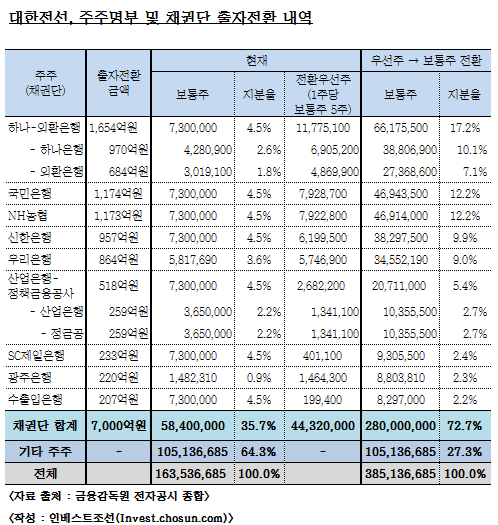

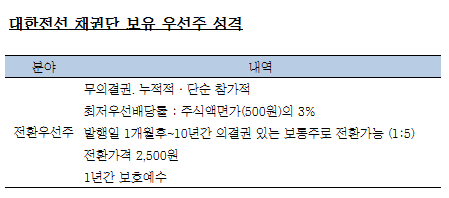

작년말 기준. 대한전선이 채권단에 갚아야 할 빚이 대략 1조5000억원 가량이었다. 보다못한 하나은행 등 채권단이 이 가운데 절반 가량인 7000억원을 '출자전환'해서 빚을 없앴다. 익스포져 순서대로 출자전환에 나섰고 빚이 가장 많은 곳은 하나-외환은행이었다. 이에 따라 11곳의 은행이 사실상 대한전선 지분 72.7%를 갖게 됐다. (우선주의 보통주 전환기준). 그 과정에서 기존의 최대주주 오너, 설윤석 사장과 양귀애 고문 등의 지분은 전부 1% 수준으로 쪼그라들었다. 빚이 너무 많다보니 선대때부터수십년 일궈놓은 회사의 오너십을 자연스레 은행에 넘기게 된 사례다.

잘나가는 시절, 본업(전선사업) 이외의 부문에 너무 많이 기웃거리고, 투자하면서 은행 빚을 진 것이 몰락의 원인이 됐다.

-

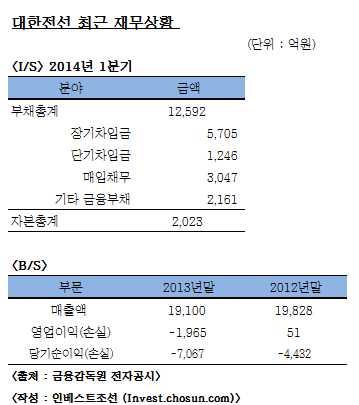

대규모 출자전환을 했어도 대한전선의 부채는 여전히 많다. 올해 1분기 기준으로도 부채가 1조2600억원에 달한다. 장ㆍ단기차입금 합계믄 7000억원이다.

이런 상황에서 대한전선의 채권단 주식을 투자원금(출자전환 원금)만 주고 산다면?

지분가격은 7000억원이지만, 실제로 부담하게 되는 값은 1조5000억원을 넘어선다.바로 이 점 때문에 수년간 대한전선 인수를 검토하거나 이번 거래에 관여한 투자업계 관계자들은 한결같이 "사실상 채권단의 지분 값어치는 0원 또는 마이너스"라고 입을 모아왔다.

-

이런 지적은 대한전선의 현금흐름을 감안할 때 더 명확히 드러난다.

지난 2년간 대한전선은 영업손실을 냈다. 그래도 전선분야에서는 상각전 이익(EBITDA)이 수백억원은 나오고 있다. "최대 800억원의 에비타는 가능하다"는게 동종업계 관계자들의 전언이다. 하지만 그 이상은 어렵다는 것.

최대 1000억원의 상각전 이익이 나온다고 해도, 채권단의 투자원금(1조5000억원)만 제공해도 EV/EBITDA는 무려 15배라는 가격이 산출된다. 통상 글로벌 M&A 시장에서 전선부문의 에비타 멀티플은 6~7배 수준이 최대 배수였다.

여기서 끝이 아니다.표면적으로 드러나지 않은 대한전선의 우발부채가 남아있다. 대략 3000~4000억원에 달할 것이라는 게 공통된 평가다. 문제는 이 우발부채 가운데 '현실화'될 부채가 상당할 것이라는 우려가 많다는 점이다.

기실 대한전선은 그간 분야를 막론하고 다양한 부문에 투자를 서슴지 않아왔다. 일례로 MBK파트너스의 씨앤앰(C&M) 투자 당시에도 대한전선은 사모펀드(PEF)의 주요 출자자로 약 1000억원을 후순위로 출자했다.

이런저런 우발부채를 감안하면 추가로 몇백~몇천억원의 부채가 다시 현실화될 수 있다. 고스란히 새 주인이 부담해야 할 몫이다.

실제로 이 문제는 대한전선 매각 준비과정에서 매도자 실사(Due Diligence)가 연장되고 지연되면서 더 주목을 받기도 했다. 이로 인해 매각일정도 좀 더 밀려진 것으로 전해진다.

-

결과적으로 놓고 보면 대한전선은 영업활동을 통해 창출되는 현금은 한정돼 있는 반면, 가만히 두고 보면 계속 빚만 누적되는 구조다.

바로 이런 문제 때문에 지난해 말 대한전선 매각이 가시화될 당시. 투자업계는 한결같이 '회사분할 없는 통매각은 예정된 실패'라는 평을 내놓은 바 있다. 그럼에도 불구, 하나은행이 지속적으로 매각을 요구하자 "매각을 무리하게 추진하는 다른 이유가 있는 것 아니냐"는 지적도 나왔고, 그 와중에 김종준 하나은행장 재임목표가 거론되기도 했다.

후보군도 사실 마땅치 않다.

경쟁사인 LS전선은 이미 구자열 LS그룹 회장이 직접 "대한전선을 인수하지 않을 것이며 독과점 논란으로 불가능하다"는 입장을 표명했다. 남은 후보라고 해봤자 일진그룹 정도에 그친다. 금호전기 등은 아예 규모가 되지 않는다. 다른 재계 대기업들의 경우, 현 사황에서 이만한 밸류를 감내하며 '전선사업'을 신규사업으로 인정할 지 미지수다.

남은 것이 결국 해외후보다.

흔히 거론될 수 있는 후보가 이탈리아 프리즈미안, 일본의 스미토모, 미국의 제너럴 케이블 정도다.

다만 JP모간-하나대투증권이 매각주관사로 선정되기 전부터 현재까지 이미 몇몇 글로벌 IB들이 인수후보를 접촉해 봤지만 반응은 신통치 않았던 것으로 전해진다. 물론 실제 반응이 어떨지는 결과를 지켜봐야 한다. 아울러 어쨌든 국내 전선업계 양대 산맥인 회사를 '해외'에 넘기는 데 대한 반발도 고민하지 않을 수 없다.

대한전선 매각은 단순히 대한전선이 새 주인을 찾느냐, 마느냐에 국한되지 않을 전망이다. 채권단에 소속된 은행들의 '실적'과도 고스란히 연결된다.

일례로 최대 채권자인 하나-외환은행의 경우. 대한전선 출자전환 지분만 1600억원(지분율 17.2%)에 달한다. 그러나 현재로선 이 금액을 그대로 받아내기 쉽지 않을 전망. 절반만 감액한다고 해도 700~800억원의 손실이 그대로 잡히게 된다. 채권단 소속 은행들로서도 만만치 않은 선택을 해야 할 것으로 전망된다.

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기