2016년 6월 원금 일시 상환…매각 여부 등 1년 내 결정해야

-

[08월13일 12:00 인베스트조선 유료서비스 게재]

보고펀드의 LG실트론 인수금융에 대한 기한이익상실 이후 씨앤앰(C&M)에 대한 관심이 커졌다. 씨앤앰은 2008년 MBK파트너스-맥쿼리-미래에셋 사모펀드(PEF) 컨소시엄에 인수됐다.

씨앤앰은 국내 사모펀드가 조달한 최대규모의 M&A 인수금융을 갖고 있다. MBK 컨소시엄은 M&A를 위해 1조6000억원을 차입했다.

씨앤앰을 차주로 빌린 돈도 5500억원가량이다. 2조원이 넘는 ‘빚’을 앞으로 어떻게 갚을지에 대해 시장의 관심이 쏠릴 수밖에 없다. 케이블 TV시장 환경변화 이후, 씨앤앰의 재매각을 통한 투자금과 차입금 회수계획이 아직 확실히 나타나지 않았다는 점도 주요 이유다.

물론 씨앤앰을 LG실트론과 직접 비교하기는 어렵다. 인수금융 만기가 2016년 중순으로 2년 가까운 시간이 남아있기 때문이다. 회사 수익성도 꾸준하다. 연간 600~700억원의 당기순이익을 올리고 있다. 이자 비용을 충분히 감당할 수 있는 수준이다. 하지만 2년이란 기간이 그리 넉넉한 기간은 아니다.

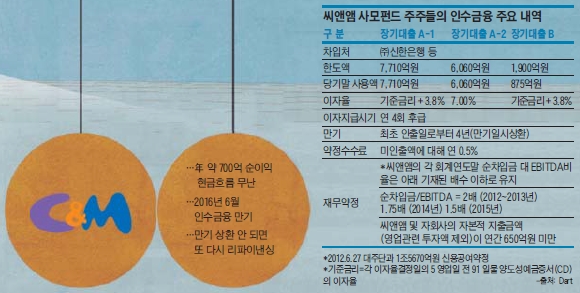

MBK파트너스 컨소시엄은 지난 2008년 3월 약 2조1000억원에 씨앤앰 지분 95%를 인수했다. 세개의 분류(Tranche)로 나누어 신한은행 등 대주단에서 1조5660억원의 한도로 하는 신용공여약정을 체결해 돈을 빌렸다. CD + 2.6% 금리로, 5년 뒤인 2013년 3월이 만기였다.

-

투자 후 5년이 다 돼도 씨앤앰 매각이 여의치 않자, MBK파트너스 컨소시엄은 만기 1년 전에 인수금융 리파이낸싱을 시도했다. 신한은행과 하나대투증권이 리파이낸싱을 주관했다. 씨앤앰의 차입금 2조2000억원이 다시 4년 만기를 둔 차입금으로 바뀌었고, 차입금리는 9%대에서 7%대로 하락했다. 시중은행을 비롯해 국민연금, 새마을금고, 한화생명 등이 참여했다.

이 과정에서 예전과는 다른 몇 가지 약정이 체결됐다. 씨앤앰의 상각전이익(EBITDA) 대비 순차입금의 비율이 1.75~2배 이하로 유지하도록 했다. 두산그룹의 밥캣 인수금융 리파이낸싱 당시에도 같은 조건이 적용됐다.

이 조건을 유지하려면 씨앤앰은 꾸준한 이익을 내야 하고 차입금이 더 늘지 않아야 한다. 순차입금이 늘면 자본금을 늘려야 한다. 사모펀드가 대주주인 경우 증자가 쉽지 않다. 씨앤앰과 자회사의 자본지출이 영업관련 투자액을 제외하고는 650억원을 초과하지 않아야 한다. 이를 지켜내지 않으면 기한이익상실 상황이 발생할 수도 있다.

남은 시간은 2년이다. 2016년 6월말 2조원대 인수금융 만기가 도래하면 MBK파트너스 컨소시엄은 차입원금을 상환해야 한다. 상환을 위해선 씨앤앰 경영권을 2조원(EV 기준) 이상에 팔고 잔금납입까지 끝내야 한다.

최소 2조원 내외의 대형 거래가 성사되려면 최소 6개월에서 길게는 1년 가까운 시간이 걸린다. IB시장 관계자는 “앞으로 1년 내에 어떤 식으로든 씨앤앰 매각 향방을 결정지어야 한다”고 말했다.

현재 국내에선 씨앤앰을 선뜻 받아 줄만한 후보가 눈에 보이지 않는다. KT나 SKT를 비롯한 통신 공룡도, 동종업계 1위인 CJ그룹도 현재로선 인수할 상황이 못 된다. 씨앤앰 인수가격 적정성 문제는 별도로 남아있다. 매각이 불발로 끝나거나 다시 상황을 봐야할 경우 다시 리파이낸싱이 불가피하다.

실트론 사태 이후 더욱 깐깐해진 은행권의 리스크 관리 태세로 이 또한 쉬운 일이 아니다. 신한은행을 비롯한 대주단이 또 한번의 리파이낸싱을 인정해줄지 미지수다. MBK파트너스 컨소시엄이 리파이낸싱을 위한 ‘모종의 수단과 방법’을 강구할 것이란 예상도 나오고 있다.

이미지 크게보기

이미지 크게보기