-

[08월13일 10:27 인베스트조선 유료서비스 게재]

국내 조선 빅3가 대규모 해양플랜트 사업에서 설계 기술력 부족으로 비싼 '수업료'를 지불하고 있다. 이에 경쟁력 확보를 위한 설계업체 인수합병(M&A)이 화두로 다시 떠오르고 있다.

삼성중공업은 호주 익시스(Ichthys) 해양가스처리설비, 나이지리아 에지나(Egina) 부유식 원유생산 저장 및 하역설비의 설계와 시공을 모두 맡았다. 익시스의 경우 발주처에서 사용 연한 연장 및 환경문제 강화를 요구해 설계를 바꿀 때마다 공사는 지연됐고 비용은 증가했다. 에지나는 발주처가 나이지리아 현지에서 일정량 이상을 제작하라고 요구, 현지법인 설립 등 추가 비용이 들어갔다. 그 결과 1분기에 5000억원의 영업손실을 기록했다.

현대중공업은 2분기 1조원의 손실을 기록했다. 주원인으로는 2010년 2월 수주한 원통형 부유식 원유 생산 저장 하역설비 '골리앗 프로젝트'의 설계 변경이 꼽힌다. 대우조선해양도 올시스(Allseas Group SA)로부터 수주한 초대형 해양플랜트 설치선이 제작 과정에서 분해와 조립을 반복하면서 수천억원의 손실이 예상된다.

-

조선 빅3의 전체 수주 물량 60%를 차지하는 해양플랜트 사업은 유럽 엔지니어링 업체에 기초 설계를 의존하고 있다. 발주처의 단순한 요구사항 정도로 여겨졌던 부분이 실제 작업 과정에서 막대한 비용으로 발생 시키키도 했다. 수주 단계에서부터 적정한 비용 산정을 하지 못하는 실정이다. 국내 조선사가 대형 해양플랜트를 수주할 수 있는 이유는 대형 도크를 갖고 있는 덕분이라는 얘기가 나올 정도다.

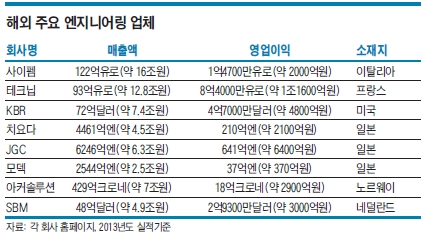

이에 기초 설계 능력부터 갖추기 위한 M&A 가능성이 다시 주목 받고 있다.글로벌 엔지니어링 빅4인 사이펨(이탈리아), 테크닙(프랑스), 치요다(일본), KBR(미국)도 M&A로 성장한 회사들이다. 사이펨은 플랜트 엔지니어링 전문 회사로 도약하기 위해 2002년 브이그의 해양플랜트 사업부를, 2006년 석유화학 플랜트 분야 선두업체인 스남프로게티를 인수했다. 테크닙의 경우 해저 파이프라인 기술 확보를 위해 지난 2001년 코플렉십을 인수했다. 테크닙과 사이펨은 해양플랜트 시장을 양분하고 있다.

이외에도 미국의 머스탱(Mustang), 일본의 모덱(MODEC)과 JGC, 노르웨이의 아커솔루션, 네덜란드 SBM 등 설계능력을 갖춘 엔지니어링 업체들이 있다. 이들은 오랜 역사를 자랑하며 전세계에 수천에서 수만명의 직원들 두고 있다. 아커솔루션은 1841년에, SBM은 1862년에 설립됐다. 아커솔루션은 지난 7월 코오롱그룹과 수처리 플랜트 부문에 합작회사를 설립하기로 했다. 일본 최초의 엔지니어링 업체로 1928년에 설립된 JGC도 한국에서 합작법인을 운영하고 있다.

-

현재 국내 조선 빅3의 재무여건을 고려하면 그룹의 직간접적인 도움 없이는 대규모 M&A가 어렵다. 중장기적 관점에서 설계 인력 확보를 위한 중소 규모의 M&A를 추진할 가능성도 있다.

특히 유럽에는 전문 엔지니어링 설계능력을 갖춘 중소형 회사들이 다수 존재한다. 노르웨이의 아이벨(AIBEL)과 NLI엔지니어링이 여기에 포함된다. 아이벨은 임직원 수 6000명의 매출액 2조원 규모의 회사로 북유럽 정유회사인 스타토일(Statoil)이 발주한 구드룬 플랫폼(Gudrun Platform)의 설계를 맡은 바 있다. NLI엔지니어링은 임직원 수가 100명이 안 되는, 연매출 200억원 규모에 작은 회사로 현대중공업의 골리앗 프로젝트에 참여한 바 있다.

김홍균 동부증권 연구원은 "과거에도 국내 조선사들이 해외 엔지니어링 업체에 관심을 갖고 M&A를 검토한 바 있다"며 "설계 기술력이라는 것이 단시일 내에 쌓이는 것이 아닌 만큼 해외 업체 인수를 통한 기술력 확보도 하나의 방안으로 생각할 수 있다"고 말했다.

입력 2014.08.14 08:00|수정 2014.08.14 08:00

해양플랜트 사업, 기술력 부족으로 대규모 손실

이미지 크게보기

이미지 크게보기 이미지 크게보기

이미지 크게보기