29일 인수 종료…투자자 유치해 8000억원, PF로 2조8000억원 조달

높은 인수가격 부담…안정적인 수익성은 장점으로 꼽혀

-

[08월24일 09:30 인베스트조선 유료서비스 게재]

포스코에너지가 오는 29일 동양파워 인수를 마무리한다. 회사는 향후 삼척 석탄화력발전소를 짓기 위한 투자자 모집에 들어갈 예정이다. 높은 가격이 투자자 유치에 부담요인으로 지적된 반면, 안정적인 수익성은 매력요인으로 꼽히고 있다.

-

이미지 크게보기

이미지 크게보기- 동양파워 삼척 석탄화력발전소 조감도

회사는 현재 인수자금(4311억원) 조달계획은 전부 짜놓은 상태다. 811억원은 내부 현금으로 조달한다. 이 중 431억원은 주식매매계약(SPA) 체결 당시 계약금으로 지급했다. 나머지 금액은 회사채 발행(1900억원)과 은행 차입(1600억원)으로 마련한다.

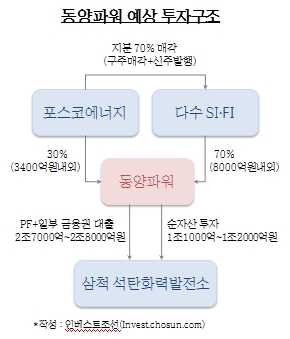

남은 것은 투자자 유치다. 삼척 석탄화력발전소 투자규모는 약 3조9000억원. 포스코에너지는 향후 구주매각과 신주발행을 병행해, 다수의 전략적투자자(SI)와 재무적투자자(FI)에 동양파워 지분 70% 정도를 넘길 계획이다. 투자부담을 분산시키기 위한 전략이다.

-

이를 통해 7700억~8400억원이 동양파워에 투입된다. 포스코에너지는 약 3400억원을 투입할 예정이다. 순자산투자로 1조1000억~1조2000억원을 투입하는 구조다. 나머지 2조7000억~2조8000억원은 프로젝트파이낸싱(PF)을 통해 조달할 계획이다. 일부는 금융권 대출을 통해 마련할 것이라는 전망도 나오고 있다.

높은 인수가격은 투자자 유치에 부담요인으로 작용될 것이란 평가를 받고 있다. 1000억원 이상 비싼 가격에 인수한만큼, 향후 매각할 지분가격도 높을 수밖에 없기 때문이다.

다만 투자자들이 관심을 보일만한 요인도 충분하다는 평가다. 우선 정부가 일정수준의 수익성을 보장, 현금흐름이 안정적이다. 발전단가가 저렴한 기저발전(원자력·화력)이라는 것도 장점이다. 기저발전 중심으로 전력수급을 가져가는 것이 현 정부의 기본방침이기 때문이다.

정부가 민간 화력발전소를 추가로 허가하지 않을 가능성이 큰 것도 긍정적인 요인으로 언급된다. STX에너지(現 GS E&R) 및 동부발전당진 매각이 흥행을 거둔 이유 중 하나다. 동부발전당진의 경우 ‘마지막 민간 화력발전사업 기회’라는 평가 속에, 여러 업체가 경쟁적으로 인수에 나선바 있다.

금융투자(IB)업계 관계자는 “일정 수준의 안정성을 가진 사업이라 조건은 괜찮다”며 “투자 제안을 받으면 한 번씩은 들여다볼 것으로 본다”고 설명했다.

포스코그룹 차원에서도 긍정적인 시너지 효과를 기대할 수 있다는 전망이 나온다. 포스코에너지는 발전소 건설시 그룹 내 플랜트설계·시공·원료(석탄) 조달 등에서 시너지가 발생할 것으로 내다보고 있다. 포스코건설·포스코엔지니어링·포스코ICT 등이 시공에 참여할 가능성이 언급되는 배경이다.

포스코에너지는 “대규모 공사이기에 많은 건설사들이 관심을 가질 것으로 보인다”며 “철저한 입찰절차를 거쳐 시공사를 선정하겠다”고 밝혔다. 시공사는 착공이 시작되는 내년 선정할 계획이다.

이미지 크게보기

이미지 크게보기