5000억~6000억원 인수자금 마련도 부담

-

[08월21일 11:30 인베스트조선 유료서비스 게재]KT렌탈 인수를 놓고 물밑 눈치 싸움이 시작된 가운데 렌터카 업계 2위인 AJ렌터카의 참여 여부에도 관심이 쏠리고 있다. KT렌탈를 인수하면 단순 합산으로 전체 시장의 40% 가량을 확보할 수 있다. 렌터카를 향후 신성장 동력으로 삼겠다고 공언한 SK네트웍스는 물론 3위 업체인 현대캐피탈과도 격차를 확대할 수 있다.

AJ렌터카 사정에 정통한 관계자들의 얘기를 종합하면 '현재로선 큰 관심이 없다'이다.

-

이미지 크게보기

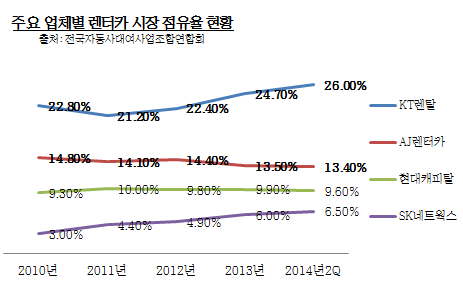

이미지 크게보기- AJ렌터카는 KT렌탈에 이어 시장점유율 2위를 기록하고 있지만 KT렌탈과 3~4위 기업의 공격적인 영업확대로 시장 점유율이 매년 하락하고 있다. 특히 1위와 2위간의 격차가 점차 확대되고 있는 점이 눈에 띈다.

KT렌터가 매물로 나온 이상 인수 검토는 할 수 있지만 KT가 원하는 수준의 가격(5000억~6000억원, 지분 51% 기준)을 주고 살만큼 매력적이지 않다는 입장을 보이고 있다는 후문이다.

AJ렌터카는 이미 전국적인 영업망과 정비네트워크(AJ카리안서비스, AJ카리안디투디)를 확보하고 있으며 중고차 매매 시장도 갖췄다. 중고차 소매는 AJ셀카를 통하고 있으며 최근 서울자동차경매장을 인수해 도매 및 경매시장에도 진출했다. 렌터카 사업의 일관라인을 갖춘 상황에서 KT렌탈 인수에 따른 시너지는 크지 않다는 것이다.

투자은행(IB)업계 관계자는 “(AJ그룹에) KT렌탈 인수 추진 제안을 했지만, 인수금액 부담과 인수후 실익이 낮다며 인수 자체를 긍정적으로 평가하지 않았다”고 말했다. AJ렌터카에 투자한 경험이 있는 한 관계자도 “AJ렌터카의 KT렌탈 인수 의지는 거의 없다”며 “렌터카 비즈니스의 한계를 알기 때문에 (인수 전에) 참여할 가능성이 낮다”고 예상했다.

AJ렌터카의 인수 참여 의지도 낮지만 IB업계에서는 인수경쟁력도 다소 부족하다고 보고 있다. KT렌터카 인수 전의 관전포인트 인수 이후 KT렌탈의 자금조달 비용 부담, 즉 인수자의 신용등급이 첫번째다. 두번째는 KT렌탈의 자산의 질이다. 특히 영업자금 조달비용 부분이 관건인데 AJ렌터카의 신용등급은 A-이다. 반면 KT렌터는 A+이다.

KT렌탈이 현재와 같은 영업현금흐름을 창출한다면 AJ렌터카 입장에서는 SK네트웍스 혹은 롯데그룹 등 주요 후보들보다 낮은 가격을 제시할 수 밖에 없다. 조달비용 상승에 따른 이익감소 분을 고려해야 하기 때문이다. 반면 SK네트웍스와 롯데는 같은 기대현금흐름에서는 더 높은 인수가격을 부를 수 있다.

인수에 따른 재무적인 부담도 무시할 수 없는 변수다. 인수가격을 5000억원으로 가정했을 때 AJ렌터카 스스로 자금을 조달하기는 쉽지 않아 보인다. 채권발행과 차입, 자산을 활용한 유동화(ABS 발행)에도 한계가 있다. 1분기 AJ렌터카의 현금성 자산과 기타 영업자산의 유동화 가능 규모를 감안했을 때 자체적으로 조달 가능한 금액은 1500억원 내외로 추산된다.

결과적으로 PEF와 공동으로 인수해야 하는데, AJ렌터카가 상장하기전 재무적투자자(FI)들의 요구수익률을 감안했을 때 이 비용 역시 만만치 않다는 지적이다.

M&A업계 관계자는 “현재로서는 AJ렌터카는 유력 인수후보에서 제외돼 있다”며 “무리하게 인수를 추진하는 것보다는 2위 자리를 수정하는 전략을 유지할 것으로 보인다”고 말했다.