2500억원이면 KT렌탈 지분 42% 재매입…거래 흥행되면 차익은 KT

지분규모 확대되면서 거래규모도 두배로 늘어날 예정

-

[08월27일 18:32 인베스트조선 유료서비스 게재]

KT가 KT렌탈 경영권 매각을 위해 재무적 투자자(FI)를 대상으로 콜옵션을 행사, 잔여지분을 거둬 들인후 전체 지분 100% 매각을 단행할 예정이다.

FI들과 맺은 총수입스왑(TRS; Total Return Swap) 계약조건, 그리고 매각이익을 감안할때 이 방안이 더 많은 차익을 거둘 수 있기 때문이다. KT 또한 "KT렌탈 100% 지분 매각을 검토하고 있다"고 밝혔다.

27일 인수·합병(M&A) 업계에 따르면 KT렌탈 매각자문사들은 매도자 실사를 진행 중이다. 아직 티저레터(Teaser Letter)나 투자안내서(IM)를 발송하지 않은 상황이라 KT가 얼마만큼의 지분을 매각할 것인지에 대한 관심이 모아지고 있다. 이에 따라 거래 규모가 달라지기 때문이다.

-

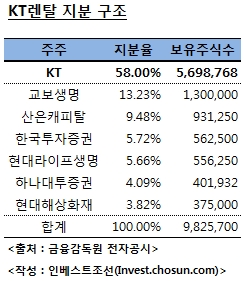

이 문제는 KT와 KT렌탈에 투자했던 FI들이 맺은 주주간계약에 따라 결정된다. FI들은 교보생명(13.23%), 산은캐피탈(9.48%), 한국투자증권(5.72%), 현대라이프생명(5.66%), 현대해상(3.82%), 하나대투증권(4.09%) 등이다.

지난 2010년, KT-MBK파트너스 컨소시엄은 금호아시아나그룹으로부터 약 3000억원에 금호렌터카를 인수했다. 이후 케이티알을 합병하면서 현재의 KT렌탈이 됐고, KT 지분율은 50%에서 58%로 높아졌다.

이후 KT렌탈 기업공개(IPO)가 무산되자 MBK파트너스는 2012년 보유지분을 KT그룹에 매각하기로 결정했다. 이에 KT캐피탈이 MBK 지분 양수 계약을 먼저 체결한 후 그 해 7월 하나대투증권-메리츠종금증권-한화투자증권 컨소시엄에 매각했다. 이 지분은 같은 해 12월 지금의 FI들에게 다시 매각됐다. 당시 매각금액은 2200억원 수준으로 알려지고 있다.

이때 KT와 FI들이 체결한 것이 일종의 총수입스왑(TRS; Total Return Swap) 계약이다.

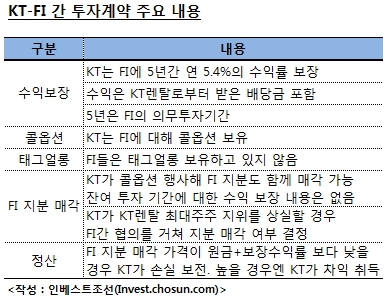

일단 KT는 FI들에 5년간 매년 5.4%의 수익률(배당금 포함)을 보장하기로 한 것으로 알려진다. FI들은 5년간의 의무투자기간을 유지해야 한다.

대신 FI가 투자원금에 보장수익률을 반영한 금액보다 낮은 가격에 지분을 매각할 경우. KT는 손실을 보전해준다는 내용이다. 반대로 높은 가격에 매각이 될 경우 차익은 KT가 가져간다. 아울러 KT가 지분 58%만 매각할 경우 FI들은 협의회를 거쳐 지분 매각 여부를 결정하게 된다.

아울러 KT는 FI 지분에 대해 콜옵션을 갖고 있다. 즉, 5년의 의무투자기간이 만료되기 전에라도 콜옵션을 행사해 FI가 보유한 KT렌탈 지분을 거둬들일 수 있다.

이렇게 콜옵션이 미리 행사될 경우. KT는 FI들에게 남은 투자기간에 대한 수익보장을 제공하지 않아도 된다. 기한전 상환수수료와 유사한 것도 없다.

쉽게 말해 5년의 투자기간 가운데 딱 2년만 지난 시점에 KT가 콜옵션을 행사해 FI 지분을 매입한다고 할 경우. KT는 2년에 대한 연 5.4% 수익률만 제공하면 끝이다. 통상적으로 체결되는 일반적인 FI들과의 계약과는 차이가 많은 편에 속한다.

보통 이 같은 투자에서 주주간약정을 맺을 때, 최대주주가 지분을 매각할 때는 FI들에게 동반매도권(Tag Along)이 제공된다. 하지만 이 계약에는 태그얼롱 조항이 제공되지 않았다. 그럼에도 불구, 이런 TRS 조항 덕분에 표면상으로는 태그얼롱 조항이 없지만 태그얼롱과 비슷한 거래가 이뤄지게 된다.

이유는 간단하다. KT가 자사가 보유한 KT렌탈 지분만을 매각하더라도 FI들과 맺은 계약이 소멸하지 않는다. 아울러 FI들이 지분을 낮은 가격에 매각할 경우 KT의 정산 부담이 더 커지게 된다. 이럴 바에는 차라리 미리 콜옵션을 행사해 2년치 이자를 줘버리고 FI지분을 거둬들이는 게 낫다. 그리고 KT렌탈 경영권 매각에서 이 지분을 더 비싼 가격에 팔아버리면 훨씬 더 많은 이익을 볼 수 있다.

KT 관계자는 “시장 상황에 따라 어떤 방식이 유리할 것인지에 대한 판단이 필요하다”면서도 “콜옵션을 행사해 지분 100%를 매각하는 방안을 추진하고 있다”고 밝혔다. 다만 KT는 아직 FI들에 콜옵션 행사 여부를 통보하지는 않은 것으로 알려지고 있다.

-

현재 전략적투자자(SI)와 사모펀드(PEF) 등 FI 수십 곳이 KT렌탈에 관심을 가지고 있는 것으로 알려졌다. 업계 1위 프리미엄에 경영권 프리미엄 등을 감안하면 지분 100% 매각 가격이 급등할 것으로 예상된다.

KT가 FI들에게 콜옵션 행사를 통보할 경우. 지분 42%를 되사오는데 약 2500억원의 자금이 투입되면 된다. 투자원금 2200억원에 5.4%의 수익률을 2년간 단순 적용하고, 그 사이 제공받은 배당금(약 37억원)이 반영된다.

만일 KT가 KT렌탈 지분 100%를 6000억원에만 매각하더라도 손해 없이 FI들에 대한 수익보장은 물론 추가수익을 얻을 수 있는 상황이다. 정산 가격보다 높은 가격에 매각하면 그 차익은 KT가 얻을 수 있는데 굳이 5년까지 수익 보장 의무를 끌고 갈 이유가 없다.

이번 기회가 아니라면 경영권 없는 대규모 지분을 인수할 곳이 나타날지도 미지수다. 아울러 KT렌탈의 실적이 악화해 지분 가치가 낮아질 경우 KT의 부담 역시 커질 수 있다는 점도 고려해야 한다.

이미지 크게보기

이미지 크게보기