발행금리 민평 대비 -3bp 결정 전망

-

[09월18일 18:37 인베스트조선 유료서비스 게재]

JB금융지주가 회사채 수요예측에서 발행예정액을 훨씬 웃도는 투자자금을 모았다. 광주은행 인수 이후 강화될 경쟁력이 부각되며 투자수요가 몰렸다는 분석이다. 오는 22일 진행될 국내 첫 코코본드 청약에도 이런 분위기가 이어질지 관심이다.

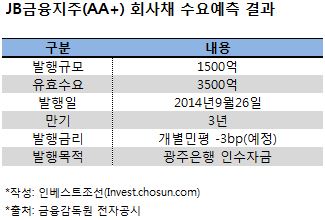

18일 증권업계에 따르면 JB금융지주(신용등급 AA+)는 이날 3년 만기 1500억원 규모의 회사채에 대한 수요예측을 실시했다. 수요예측 결과 총 3500억원의 자금이 희망금리밴드 내로 들어왔다.

-

희망금리밴드는 JB금융지주의 3년 만기 회사채 개별민평(민간 채권평가사가 집계한 금리 평균)에 -0.17~0.03%를 가산한 수준이 제시됐다. 투자자금이 몰리며 발행금리는 개별민평보다 0.03%포인트 낮은 수준에서 결정될 전망이다.

광주은행 인수 후 강화될 은행 부문의 경쟁력이 긍정적 요인으로 작용했다는 분석이다. 주관 증권사 관계자는 “수요예측 전날 기관투자가들을 대상으로 기업설명회 진행하며 향후 지방은행으로서의 성장성에 대해 강조했다”고 밝혔다.

이번 수요예측 흥행이 오는 22일 진행될 코코본드 청약에 미칠 영향에 시선이 모아진다. JB금융지주의 코코본드는 지난 달 수요예측에서 기관투자가들의 관심을 끄는 데는 성공하지 못했다. 그러나 이후 증권신고서 상의 개인투자 위험 내용을 강화하며 개인투자자의 최소 청약규모를 줄이고 발행금리를 6.4%로 높이는 등 투자 유인을 늘렸다.

이번 회사채는 오는 26일 발행된다. 대표주관은 KB투자증권이 맡았다. 현대증권·신영증권·동부증권·미래에셋증권이 인수단으로 참여한다. 조달 자금은 광주은행 인수자금으로 사용된다.