자본시장법 개정안에 따라 '100% 원금보장형 ELB'도 등급 부여

증권사들, 100% 이하 원금보장형으로 발행해 등급평가 피해

-

[09월21일 12:00 인베스트조선 유료서비스 게재]

자본시장법 개정으로 '원금보장형 ELB'(주가연계파생결합사채 또는 파생결합사채)에 대한 신용등급 평가가 시작됐다. ELB가 신용평가사(이하 신평사)의 신규 수익원이 될 것이라는 기대감은 점차 사라지고 있다. 증권사들이 평가수수료 절감을 위해 등급이 필요없는 구조로 상품을 변형해 판매하고 있기 때문이다.

-

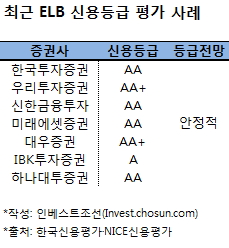

한국신용평가는 이달 들어 한국투자증권·우리투자증권·신한금융투자·미래에셋증권이 발행하는 원금보장형 ELB에 대해 신용등급을 부여했다. 각각의 ELB에 AA~AA+의 신용등급, '안정적' 등급전망을 부여했다.

NICE신용평가 또한 대우증권·IBK투자증권·하나대투증권의 원금보장형 ELB에 대한 신용등급을 평가했다. 각각의 신용등급은 AA+·A·AA다. 등급전망은 모두 '안정적'이다.

ELB는 원금지급을 위해 일정 금액을 채권에 투자한 뒤, 남는 금액을 옵션 등에 투자하는 구조의 상품이다.

원금보장형 ELB는 지난해 8월 자본시장법 개정안에 맞춰 등급이 매겨지기 시작했다. 자본시장법이 개정되면서 기존의 ELS(원금보장형 주가연계파생증권 또는 파생결합증권)는 상품 구조가 원금이 보장되는 채무증권(채권)과 유사하다는 이유로 명칭이 ELB로 변경됐다. 이에 일반 회사채와 마찬가지로 신용등급을 받아 판매가 이뤄지기 시작했다.

올해 9월 들어 ELB 등급 평가가 잦아지긴 했다. 하지만 향후 신용평가사들의 수익원으로 자리 잡기는 힘들 전망이다. 증권사들이 100% 원금보장형에 한해서만 등급 평가가 매겨지는 규정을 피해 100% 이하 원금보장형으로 구조를 변형해 상품을 판매하고 있는 탓이다.

증권사들이 ELB 등급 평가를 꺼리는 이유는 평가수수료 때문이다.

신평사 관계자는 "평가수수료는 일반 회사채의 평가수수료 대비 현저하게 낮지만 ELB의 경우 워낙 많이 발행되다보니 증권사들이 새로운 상품을 발행할 때마다 평가수수료를 감수하려고 하지 않는다"고 말했다.

다른 신평사 관계자는 "향후 새로운 100% 원금보장형 ELB 상품이 얼마나 나올지도 미지수"라며 "ELB 평가를 새 수익원으로 기대하고 있지 않다"고 전했다.